Динамика роста прибыли республиканских банков оказалась намного выше общероссийских показателей. Совокупный финансовый результат кредитных организаций РТ за первое полугодие 2024 года вырос почти в 5,5 раза и составил 13,6 млрд рублей. Как всегда, отличились два крупных банка — Ак Барс и «Аверс», показавших завидную прыть в погоне за прибылью. Средние банки тоже улучшили свои показатели, и только результат одной небольшой кредитной организации оптимизма не внушает. О том, у кого прибыль росла как на дрожжах, куда несет свои деньги население, а кого покинули «юрики», читайте в материале «БИЗНЕС Online».

Согласно статистике Банка России, по итогам I первого полугодия 2024 года чистая прибыль российского банковского сектора составила 1,83 трлн рублей

Согласно статистике Банка России, по итогам I первого полугодия 2024 года чистая прибыль российского банковского сектора составила 1,83 трлн рублей

Банки Татарстана за полгода заработали в 5,5 раза больше

В Приволжском федеральном округе наиболее развитым рынком кредитных организация остается Татарстан. В республике зарегистрировано 12 банковских структур. Это 28,5% от общего количества банков, зарегистрированных в ПФО в целом. Стоит отметить, что еще в начале года таких учреждений было 13, но в июне челнинский Автоградбанк, ключевым акционером которого является татарстанский предприниматель Павел Сигал, остался без лицензии. Причина — нарушения законодательства о банковской деятельности в области противодействия отмыванию доходов. В частности, банк обслуживал клиентов, участвовавших в проведении подозрительных операций в значительных объемах, направленных на вывод денежных средств в теневой оборот. Примечательно, что по итогам 2023 года из всех татарстанских банков только Автоградбанк попал в список убыточных аутсайдеров.

Согласно статистике Банка России, по итогам I первого полугодия 2024 года чистая прибыль российского банковского сектора составила 1,83 трлн рублей, что на 8% больше результата за аналогичный период прошлого года. Татарстанские банки за этот же период отразили в виде полученной прибыли 13,6 млрд рублей. На общем фоне это выглядит копейками — всего 0,7% от общего объема, но при этом впечатляет динамика. По сравнению с I полугодием 2023 года в аналогичном периоде текущего года татарстанские банки заработали почти в 5,5 раза больше. Годом ранее прибыль банковского сектора составляла всего 2,5 млрд рублей.

Очередные рекорды Ак Барс Банка

Традиционно начнем обзор банковской системы Татарстана с крупнейшего опорного банка республики. За I полугодие 2024 года занявший в нашем рейтинге первое место Ак Барс Банк ставит очередной рекорд по прибыли — татарстанский флагман заработал 9,3 млрд рублей. Это 68% прибыли банков РТ и очередной рекорд для самого банка — показатель прибыли вырос почти в 15 раз, или на 8,7 млрд рублей (по сравнению с тем же периодом 2023-го).

По состоянию на 1 июля 2024 года собственный капитал Ак Барс Банка превысил 100 млрд рублей, увеличившись за год на 15%, преимущественно за счет увеличения полученной прибыли. Величина капитала могла быть и больше, если бы не увеличившиеся нематериальные активы, которые относятся к показателям, уменьшающих базовый капитал. К сведению, нераспределенная прибыль банка составляет почти 45 млрд рублей. В последний раз Ак Барс Банк выплачивал дивиденды акционерам по итогам 2011 года. Причина этого в том, что банк в рамках своей стратегии развития, которая предполагает рост объемов бизнеса, наращивает за счет прибыли свои активы для обеспечения базы для роста показателей.

Активы Ак Барс Банка по состоянию на 1 июля 2024-го составили 983,7 млрд рублей, увеличившись за год на 5%, или на 46,6 млрд рублей

Активы Ак Барс Банка по состоянию на 1 июля 2024-го составили 983,7 млрд рублей, увеличившись за год на 5%, или на 46,6 млрд рублей

Основной банковский доход обеспечили поступления по процентам. Стоит напомнить, что из-за повышения ключевой ставки повысились ставки как по кредитам, так и по вкладным операциям. Это повлияло на увеличившиеся денежные потоки, связанные с кредитной и депозитной деятельностью. По итогам полугодия банк в виде процентных доходов получил 46,7 млрд рублей, что на 69% больше, чем по итогам аналогичного периода прошлого года. Если процентные доходы увеличились на 19 млрд рублей, то процентные расходы — на 15,6 млрд рублей до 31,5 млрд рублей.

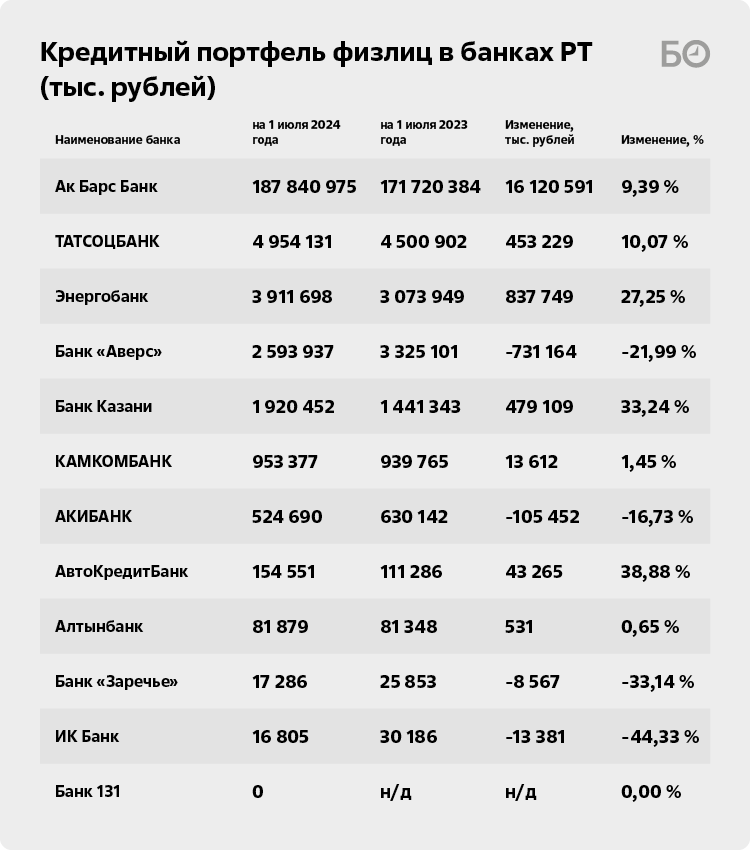

Активы Ак Барс Банка по состоянию на 1 июля 2024-го составили 983,7 млрд рублей, увеличившись за год на 5%, или на 46,6 млрд рублей. Кредитный портфель составил 444,9 млрд рублей, он вырос почти на 18% за год. При этом кредиты физическим лицам выросли на 9,4%, или 16,1 млрд рублей, достигнув 188 млрд рублей. Рост кредитного портфеля был обеспечен ипотечным кредитованием. Кредитование корпоративного сектора показало более впечатляющую динамику. За год корпоративный кредитный портфель вырос на 22% с 194 млрд до 236,5 млрд рублей.

Несмотря на такой рост кредитного портфеля, просроченная задолженность клиентов перед банком выросла в абсолютном выражении всего на 29 млн, а в относительном снизилась с 0,4 до 0,35%.

Рост ликвидности на банковском рынке сказался и на межбанковском кредитовании. Ак Барс Банк за год сократил эту позицию в активах на сумму свыше 12,9 млрд рублей. Объем выданных МБК на 1 июля 2024 года составил 172,6 млрд рублей, хотя год назад эта сумма достигала свыше 185 млрд рублей.

Что касается еще одной значимой графы активов, ценных бумаг, то Ак Барс Банк увеличил портфель в акциях на 15,4% до 32,9 млрд, а вложения в облигации увеличились в 1,5 раза — с 115 млрд до 172 млрд рублей. Кроме того, банк возобновил вложения в векселя. В банковских активах сейчас числится векселей почти на 112 млн рублей. Всего вложения в ценные бумаги за год выросли на 43% с 143,7 млрд до 205,3 млрд рублей.

Несильно изменилась пассивная часть баланса. За год объем вкладов физлиц изменился всего на 0,7%, увеличившись с 104,4 млрд до 105,1 млрд рублей.

Юрлица на счетах в Ак Барс Банке сократили объем средств на 5%, или на 25 млрд рублей, с 550 млрд до 524 млрд рублей. При этом объем средств на расчетных счетах снизился на 25%, или на 38 млрд рублей, до 113 млрд рублей. Таким образом, основная часть средств юридических лиц размещена на депозитах. Напомним, фондирование Ак Барс Банка происходит в основном за счет средств компаний, подконтрольных правительству РТ.

Чистая прибыль банка, находящегося под контролем собственников и топ-менеджеров ТАИФа, составила 2,1 млрд рублей, увеличившись по сравнению с аналогичным периодом 2023 года почти в 2 раза, или на 1 млрд рублей

Чистая прибыль банка, находящегося под контролем собственников и топ-менеджеров ТАИФа, составила 2,1 млрд рублей, увеличившись по сравнению с аналогичным периодом 2023 года почти в 2 раза, или на 1 млрд рублей

Клиенты «Аверса» «ушли» в бумаги?

На втором месте по показателю прибыли — банк «Аверс». Чистая прибыль банка, находящегося под контролем собственников и топ-менеджеров ТАИФа, составила 2,1 млрд рублей, увеличившись по сравнению с аналогичным периодом 2023 года почти в 2 раза, или на 1 млрд рублей. Как и у Ак Барс Банка, бо́льшая часть прибыли «Аверса» зависит от процентных доходов. За I полугодие 2024 года банк получил в виде процентов почти 10,9 млрд рублей, тогда как в 2023-м — 5,5 млрд рублей.

Активы банка снизились на 1%, или на 2 млрд рублей, с 185,4 млрд до 183,5 млрд рублей. Если бы выданные кредиты предприятиям и организациям не показали колоссальный рост, то активы продемонстрировали бы еще большее снижение. Что касается кредитного портфеля корпоративных лиц, то за год он вырос в 5 раз с 4,8 млрд до 28,9 млрд рублей. Ссудная задолженность физических лиц, наоборот, показала 22-процентное снижение на 731 млн рублей до 2,6 млрд рублей.

На 1 июля 2024 года банк разместил 96,9 млрд рублей, или на 16,3 млрд меньше, на рынке межбанковского кредитования, в том числе 25 млрд выведено из размещения в ЦБ РФ. Вложения в ценные бумаги за счет сокращения объема денежных средств в облигациях сократилось на 12,5% с 46,3 млрд до 50,5 млрд рублей.

«Аверс» — один из банков в РТ, портфель вкладов которого на фоне высоких ставок по вкладам не только не удержал позиции по привлеченным средствам физических лиц, но и снизил их, причем существенно. За год остатки на счетах «физиков» снизились на 11,9%, или на 3,9 млрд рублей, с 33,1 млрд до 29,2 млрд рублей. Еще на 1 декабря 2023 года вкладной портфель физлиц составлял почти 42 млрд рублей. Но в декабре вкладчики вывели из банка почти 12,8 млрд рублей. Можно предположить, что после продажи СИБУРу акционеры ТАИФа полученные денежные средства то вкладывают, то снимают из своего «карманного банка».

Также вызывают вопросы остатки на расчетных счетах юридических лиц. Если на 1 июля 2023 года пассивная часть была представлена 31,6 млрд рублей корпоративных средств, то уже в этом году они снизились на 77%, или на 24,3 млрд рублей, до 7,3 млрд рублей.

Возможно, VIP-вкладчики и компании, входящие в пул ТАИФа, переложили свободные средства в выпущенные банком облигации и векселя, объем которых за год вырос на 72% с 50 млрд до 86,2 млрд рублей. Для банка это лучший вариант. Ведь с денег, привлеченных в виде вкладов, банку надо делать отчисления в фонд обязательного страхования вкладов, а еще выполнять нормативы по резервированию средств. По облигациям таких отчислений нет, а резервирование устроено иначе. Из-за этого облигации банков могут быть доходнее, чем размещение средств на вкладах или депозитах.

«Банк 131», основанный Дмитрием Еремеевым, создавшим кешбэк-сервис ePN.bz, получил чистую прибыль в размере 555,7 млн рублей

«Банк 131», основанный Дмитрием Еремеевым, создавшим кешбэк-сервис ePN.bz, получил чистую прибыль в размере 555,7 млн рублей

У Еремеева комиссионный бум

3-е место по полученной прибыли взял банк, который не выдает кредиты и не привлекает вклады физлиц. «Банк 131», основанный Дмитрием Еремеевым, создавшим кешбэк-сервис ePN.bz, получил чистую прибыль в размере 555,7 млн рублей (I полугодие 2023 года банк закрыл с убытком в 11,8 млн рублей). Капитал банка на 1 июля 2024 года составлял 1,15 млрд рублей, увеличившись за год в 3 раза. Развивая успешную модель комиссионного бизнеса, Банк 131 повысил комиссионные доходы за год с 407 млн до 1,35 млрд рублей. Причина такого роста заключается в том, что банк создает платежные решения, а также работает с трансграничными переводами, которые очень актуальны как для физлиц, так и для «юриков».

Помимо комиссионных доходов, банк генерирует и процентные, которые получает от ЦБ РФ за размещенные там 6,4 млрд рублей в виде межбанковских кредитов. За год сумма размещения выросла на 3,5 млрд рублей, или в 2,2 раза.

У Еремеева настолько хорошо пошел бизнес, что в конце июня текущего года его банк снял почти 470 кв. м офисов в московском бизнес-центре класса А «Белые сады», где годовая ставка аренды варьируется от 45,5 тыс. до 62 тыс. рублей за 1 кв. метр.

В ближайшее время юридическое лицо ООО «Банк 131» прекратит свое существование по причине того, что сейчас оно находится в процессе реорганизации в форме преобразования. Скорее всего, правовая форма кредитного учреждения поменяется на АО.

На 4-м месте по величине полученной прибыли за январь – июнь 2024 года — Татсоцбанк. Чистая прибыль банка, находящегося под контролем генерального директора холдинга «Вертолеты России», председателя совета директоров АО «Завод Элекон» Николая Колесова и его дочери Анастасии Колесовой, составила 539 млн рублей, увеличившись за год почти в 1,5 раза. Собственный капитал банка вырос на 10,5%. На 1 июля 2022 года его величина составила 12 млрд рублей.

Пассивная часть банка претерпела сильные изменения. Средства предприятий и организаций показали 12-процентное снижение с 5,8 млрд до 5 млрд рублей. Остатки на счетах физлиц уменьшились в 2 раза с 6,9 млрд до 3,3 млрд рублей.

Активы-нетто Татсоцбанка за исследуемый период также снизились. На 1 июля 2024 года величина активов сократилась на 12% и составила 26,2 млрд рублей. Основной причиной таких «нестабильных» результатов явилось сокращение объема выданных МБК. Если на 1 июля 2023 года было выдано МБК на 15,7 млрд рублей, то по итогам I полугодия 2024-го — 9,6 млрд рублей.

В противовес уменьшенной базе МБК общий кредитный портфель банка вырос на 16% с 10,4 млрд до 12,1 млрд рублей. На 10-ю часть увеличилась задолженность физических лиц — с 4,5 млрд до 5 млрд рублей, 1,2 млрд прибавили юрлица — ссудная задолженность корпоративных клиентов на 1 июля 2024 года составила 7,1 млрд рублей.

В прошлом году прибыль за I полугодие Камкомбанка составляла почти 99 млн рублей, в этом году за такой же период банк сгенерировал положительный финансовый результат почти в 3 раза больше — 392,5 млн рублей

В прошлом году прибыль за I полугодие Камкомбанка составляла почти 99 млн рублей, в этом году за такой же период банк сгенерировал положительный финансовый результат почти в 3 раза больше — 392,5 млн рублей

Рекорды челнинских банкиров

Рекордные для банка показатели смог отобразить Камкомбанк. В прошлом году прибыль за I полугодие Камкомбанка составляла почти 99 млн рублей, в этом году за такой же период банк сгенерировал положительный финансовый результат почти в 3 раза больше — 392,5 млн рублей. На рост прибыль повлияли выросшие процентные доходы — с 178 млн до 535,3 млн рублей, а также выросшие в 5 раз комиссионные доходы — 266 млн рублей.

На 1 июля 2024-го активы Камкомбанка составили 8,4 млрд рублей, увеличившись за год в 2 раза. Капитал банка на 1 июля увеличился на 89% до 1,7 млрд рублей, кредитный портфель — с 2,6 млрд до 4,5 млрд рублей преимущественно за счет увеличения ссудной задолженности корпоративных клиентов. Общий долг «юриков» перед банком вырос за год с 1,9 млрд до 3,5 млрд рублей. Кредитный портфель физических лиц за данный период подрос всего на 1,5% до 953 млн рублей.

Выросшие объемы бизнеса позволили Камкомбанку размещать свободные средства на межбанковском рынке. Выданные межбанковские кредиты увеличились более чем в 5,5 раза с 324 млн до 1,8 млрд рублей. Практически вся эта сумма размещена в ЦБ РФ.

Неплохие показатели показывает и пассивная часть баланса. Объем средств физических лиц на вкладных счетах показал почти 2-кратный рост с 1,6 млрд до 3,1 млрд рублей. Нарастил остатки на своих счетах и бизнес, обслуживающийся здесь. Так, остатки на расчетных счетах выросли на 800 млн рублей до 1,35 млрд рублей, а средства на депозитах — на 950 млн рублей до 1,5 млрд рублей.

На 6-м месте по размеру прибыли — Энергобанк. Чистый доход кредитной организации, принадлежащей семье Хайруллиных, за 6 месяцев составил 315,7 млн рублей, увеличившись по сравнению с показателями прошлого года на 66%.

Собственный капитал банка увеличился до 7 млрд рублей, а активы — на 1,7 млрд до 22,6 млрд рублей. «Физики» принесли на счета 0,3 млрд рублей — портфель вкладов на 1 июля составил 5,8 млрд рублей. Задолженность бизнеса снизилась с 12,7 млрд до 12,4 млрд рублей, кредитный портфель физических лиц вырос более чем на четверть — до 3,9 млрд рублей.

Акибанк Ильдара Галяутдинова и Ильшата Фардиева заработал за 6 месяцев 137 млн рублей, что на 25% больше, чем за аналогичный период прошлого года. Увеличив капитал на 5% до 6,3 млрд рублей, активы банка, наоборот, снизились на 2,3% до 21,5 млрд рублей. Причина в том, что задолженность клиентов-физлиц сократилась на 105 млн до 525 млн рублей, а ссудная задолженность предприятий и организаций снизилась на 12,5% до 7,2 млрд рублей.

Ляля Кудерметова: «Россельхозбанк — ключевой банк в агропромышленном комплексе, именно с начала года банк направил на поддержку аграриев Республики Татарстан 14,6 миллиарда рублей, из них 86 процентов средств выдано на льготных условиях»

Ляля Кудерметова: «Россельхозбанк — ключевой банк в агропромышленном комплексе, именно с начала года банк направил на поддержку аграриев Республики Татарстан 14,6 миллиарда рублей, из них 86 процентов средств выдано на льготных условиях»

Бо́льшая часть вкладов — у «федералов»

Вкладной портфель банков, зарегистрированных в Татарстане, на 1 июля 2024 года составил чуть больше 161 млрд рублей. Это почти в 2,5 раза меньше, чем аккумулирует отделение Сбербанка в республике. Объем средств физлиц в отделении, где в начале этого года на должность нового управляющего пришел Руслан Салимов, с начала года вырос на 13,4% до 397 млрд рублей. В активах банка значимую часть составляет кредитный портфель, увеличившийся с 1 января текущего года почти на 9%, до 617 млрд рублей, из которых 418,5 млрд пришлось на «физиков», а 198,4 млрд рублей — на портфель корпоративных клиентов.

На втором месте среди федеральных игроков по объемам бизнеса идет банк ВТБ. Совокупный кредитный портфель ВТБ по итогам I полугодия 2024 года вырос на 10% и составил на 1 июля текущего года 532,4 млрд рублей. Наибольший рост достигнут по корпоративному направлению, где кредитный портфель юридических лиц составил 279,5 млрд рублей. При этом что касается объема выдачи кредитов, то за первые 6 месяцев 2024-го было выдано 135,3 млрд рублей, что всего на 2 млрд рублей больше, чем в аналогичном периоде прошлого года.

Управляющий банка ВТБ в Татарстане, вице-президент Марьям Давлетшина также отметила рост общего портфеля пассивов. Объем средств физлиц увеличился с начала года на 11,2% до 197,9 млрд рублей, остатки на расчетных счетах и депозитах корпоративных клиентов показали более динамичный рост — плюс 20%, или рост с 157,5 млрд до 189,3 млрд рублей.

Еще один крупный банк, представленный в Татарстане, — филиал Россельхозбанка. По состоянию на 1 июля 2024 года его кредитный портфель составил 56,8 млрд рублей, из которых кредитный портфель юридических лиц составил 38,1 млрд рублей, физических лиц — 18,7 миллиарда. «Россельхозбанк — ключевой банк в агропромышленном комплексе, именно с начала года банк направил на поддержку аграриев Республики Татарстан 14,6 миллиарда рублей, из них 86 процентов средств выдано на льготных условиях», — отметила директор татарстанского регионального филиала Россельхозбанка Ляля Кудерметова.

Портфель привлеченных средств розничных клиентов татарстанского регионального филиала Россельхозбанка составил 28,6 млрд рублей. Объем депозитов юридических лиц и остатки на расчетных счетах на 1 июля 2024 года составил 41,2 млрд рублей.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 6

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.