«Если бы я только этим бизнесом занимался, уже давно стал бы банкротом. Это нерентабельно», — рассказывает руководитель одной из татарстанских микрокредитных организаций. На рынок МФО давит жесткий контроль со стороны Центробанка, доступность банкротства для граждан и аппетиты крупных банков, которые сами заходят в сектор «займов до зарплаты». В 2023-м в России зафиксировали рекордное сокращение МФО, в этом году эксперты ждут ухода еще 15–20% фирм. О том, чем эта консолидация обернется для потребителей, на что россияне берут микрозаймы и как в Татарстане пала микрофинансовая империя Павла Сигала, с которой все начиналось, — в материале «БИЗНЕС Online».

С 2019 года число микрофинансовых организаций, зарегистрированных в Татарстане, снизилось почти в 2 раза. Сейчас работают 22 компании. И если раньше почти весь отток был вызван исключениями из реестра МФО за нарушения, то последние пару лет все больше компаний добровольно сворачивает деятельность

С 2019 года число микрофинансовых организаций, зарегистрированных в Татарстане, снизилось почти в 2 раза. Сейчас работают 22 компании. И если раньше почти весь отток был вызван исключениями из реестра МФО за нарушения, то последние пару лет все больше компаний добровольно сворачивает деятельность

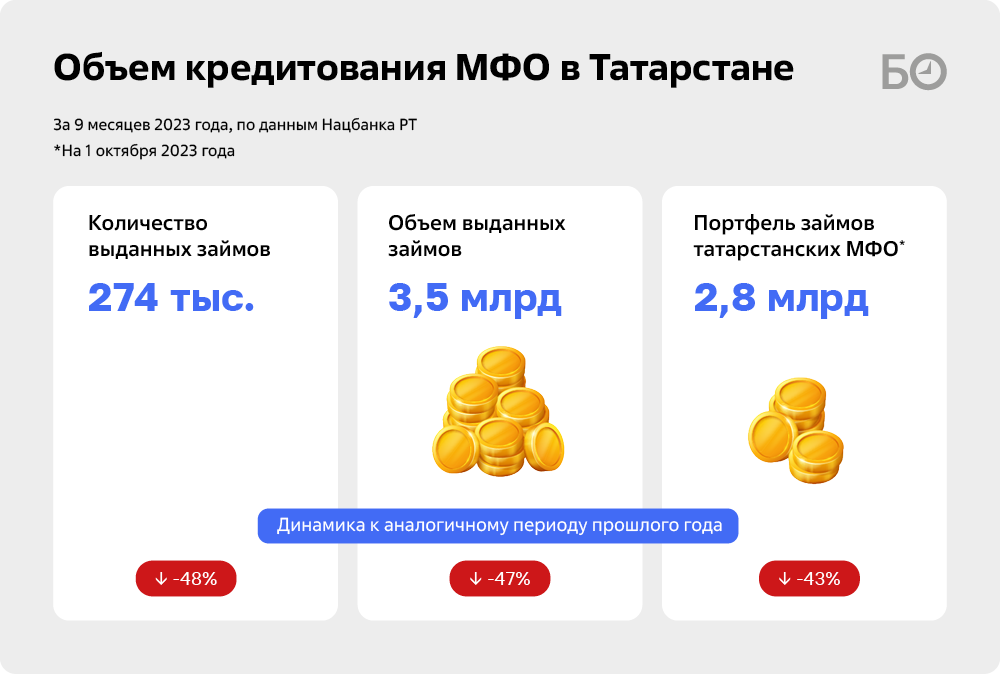

Рынок МФО в Татарстане: минус 47% за год

В 2023-м в России зафиксировано рекордное уменьшение количества микрофинансовых организаций (МФО). За год с рынка ушли 154 компании. Такие же тенденции в Татарстане — с 2019-го число МФО, зарегистрированных в республике, снизилось почти в 2 раза. Сейчас на этом рынке работают 22 татарстанские компании, сообщили нам в Нацбанке по РТ.

Любопытная деталь — если раньше почти весь отток был вызван исключениями из реестра МФО за нарушения (можно назвать это аналогом отзыва лицензии в банковском секторе), то последние пару лет все больше компаний добровольно сворачивает деятельность.

Татарстанские микрофинансы поют романсы: за 9 месяцев 2023 года МФО, зарегистрированные в республике, заключили 274 тыс. договоров на общую сумму 3,5 млрд рублей. Это меньше, чем за аналогичный период 2022-го, на 48% по количеству и на 47% по сумме. Портфель займов местных компаний на 1 октября 2023 года составил 2,8 млрд рублей (минус 43% к 1 октября 2022-го).

В России в целом ситуация на рынке микрофинансирования более благоприятна. По итогам 2023 года портфель МФО в РФ вырос на 21% и составил 442 млрд рублей. Организации выдали займы на 1 трлн рублей (плюс 30% к предыдущему году), 90% выдачи приходится на физические лица, говорится на сайте ЦБ РФ. Рост обеспечили крупные федеральные игроки, которые консолидировали вокруг себя рынок.

Основные участники микрофинансового рынка Татарстана — это федеральные игроки. Местных компаний немного, и они занимают ограниченную нишу: либо займы под ПТС в конкретном городе, либо локальная офлайн-сеть без выхода на онлайн-рынок

Основные участники микрофинансового рынка Татарстана — это федеральные игроки. Местных компаний немного, и они занимают ограниченную нишу: либо займы под ПТС в конкретном городе, либо локальная офлайн-сеть без выхода на онлайн-рынок

«Арестовали Сигала, а все держалось на нем»

Основные участники микрофинансового рынка Татарстана — это федеральные игроки. Местных компаний немного, и они занимают ограниченную нишу: либо займы под ПТС в конкретном городе, либо локальная офлайн-сеть без выхода на онлайн-рынок, рассказал нам гендиректор челнинской МКК «ДеньгиМигом» Алексей Бочкарев. Увы, в открытых источниках нет данных о финансовых результатах МФО, зарегистрированных в республике.

Самой крупной в РТ компанией участники рынка назвали зарегистрированную в Казани МКК «Киберлэндинг», которая выдает исключительно онлайн-кредиты под брендом Cash U. Один из ее владельцев — Валерий Бабушкин — давний игрок на этом рынке, в 2011 году он основал ООО «Микрофинансовые услуги», работавшее под брендом «Миладенежка». На второй позиции — челнинская «ДеньгиМигом», которая образована в 2012-м и принадлежит четырем друзьям, выросшим в одном дворе. Судя по сайту, офисы МКК располагаются в 38 городах России. В 2021 году компания оказалась в эпицентре уголовного скандала, связанного с кражей 79 млн рублей — фирму, по версии следствия, обворовывали ее же топ-менеджеры. Следом идет казанская МКК «Капиталина», которая также работает только онлайн. Замыкает четверку крупных МФО Татарстана челнинская МКК «Сиблат», ее гендиректор Халил Латыпов также является совладельцем юрфирмы «Чатран» и коллекторской организации «РефундНЧ».

1. МКК «Киберлэндинг» (Казань). Фирма принадлежит Дмитрию Петряеву (39%), Валерию Бабушкину (35%) и Евгению Ежову (26%), хотя с момента основания в 2017 году и до марта 2021-го 100% были у Владимира Вихрева.

2. «ДеньгиМигом» (Набережные Челны). Принадлежит Эмилю Мухутдинову (40%), Ренату Сиразеву, Марату Сабирову и Альберту Ахтямову (по 20%).

3. МКК «Капиталина» (Казань). Принадлежит Сергею Семенову (51%) и Наталье Семеновой (49%).

4. МКК «Сиблат» (Набережные Челны). Принадлежит Лире Латыповой.

Стоит напомнить, что в Казани в начале 2000-х рынок микрофинансирования зарождался с подачи банкира Павла Сигала. В интервью «БИЗНЕС Online» он рассказывал, что с этой инициативой к нему обратились сотрудники Сергея Кириенко — на тот момент полпреда президента РФ в ПФО. Они предложили попробовать создать систему микрофинансирования, потому что «в Нижнем Новгороде у американцев она работала».

В Казани в начале 2000-х рынок микрофинансирования зарождался с подачи банкира Павла Сигала. Дело пошло ко дну после его ареста в 2014 году. Сегодня Сигал сконцентрировался на банковской деятельности

В Казани в начале 2000-х рынок микрофинансирования зарождался с подачи банкира Павла Сигала. Дело пошло ко дну после его ареста в 2014 году. Сегодня Сигал сконцентрировался на банковской деятельности

«Тогда я впервые познакомился с самой идеей. Анализируя это дело, я сначала подумал, что это полный бред, а потом почувствовал, что в этом что-то есть. Я взял кредит в банке — 2 миллиона рублей. Честно сказал, зачем я его беру, — и из этих денег стал выдавать займы», — рассказывал Сигал.

Созданная им ГК «Центр микрофинансирования» в итоге объединила около 100 юрлиц в более чем 300 городах страны. Компания выдавала населению краткосрочные займы на суммы от 10 тыс. до 300 тыс. рублей — на развитие своего дела и потребительские нужды, а также займы малому и среднему бизнесу. С момента образования до конца 2013 года организация выдала более 1,2 млн займов более чем на 32,5 млрд рублей. Дело пошло ко дну после ареста Сигала в 2014-м по делу о незаконном обналичивании средств материнского капитала. Под суд пошла и совладелец УК «Центр микрофинансирования» Галина Сизова, которую обвинили в растрате 21 млн рублей, принадлежащих центру.

«Арестовали Сигала, а все держалось на нем. Пока он был в СИЗО, часть средств растащили. Когда он вернулся, от фирмы остались рожки да ножки. Это ударило по всей отрасли в Татарстане», — рассказал нашему корреспонденту владелец чистопольской МКК «Винада» Виктор Лихачев, работавший в то время в «империи» Павла Абрамовича. Компанию последнего признали банкротом в декабре 2014-го, Сигалу так и не удалось спасти свой центр. Сегодня он сконцентрировался на банковской деятельности — руководстве Автоградбанком, который не так давно стал участником эксперимента по исламскому банкингу.

Получить больше 30 тыс. рублей будет сложно, для этого нужна кристально чистая кредитная история

Получить больше 30 тыс. рублей будет сложно, для этого нужна кристально чистая кредитная история

Как получить микрозаем в Казани

Корреспондент «БИЗНЕС Online» посетил микрокредитные компании в Казани под видом клиента. Чтобы стать счастливым получателем микрозайма, нужно не так много: паспорт, личный и рабочий номера телефона, контакты друзей и родственников. Везде ставку обещали согласно закону (о нем ниже) — не более 0,8% в день, а переплату — не больше 130%. «Возможно, из-за этого многие позакрывались», — говорит сотрудник одной из фирм. Суммы и сроки везде оказались разными. Например, в «Фаст Финансе» на Даурской сразу сказали, что получить больше 30 тыс. рублей будет сложно, для этого нужна кристально чистая кредитная история.

В «Центрофинансе» на улице Аделя Кутуя больше 10 тыс. рублей дают только гражданам старше 25 лет. Так что в большей сумме нашему молодому сотруднику отказали. Зато сразу начали «толкать» дополнительный продукт за 390 рублей, который должен обеспечить клиента беспроцентным периодом на 11 дней и юридическую защиту при форс-мажоре (сотрудница уверяла, что это не страховка). «У нас есть служба безопасности — она рассматривает все заявки. В первую очередь смотрят на задолженности в бюро кредитных историй», — рассказала сотрудница «Центрофинанса».

От 1 тыс. до 100 тыс. рублей готовы дать в «Деньгах сразу» на улице Мавлютова. Срок — от 15 дней до года. Нас заверили, что одобрение дают большинству просителей всего за пять минут. Официальное трудоустройство клиента здесь никого не интересовало. Так же, как и в «Быстроденьгах». «У нас полстраны зарплату в конвертах получает. Мы заполняем с ваших слов анкету, программа решает, какой кредит вам дать, — рассказала принимавшая нас сотрудница. — Бывало, что люди приходили с плохой кредитной историей, ее надо исправить для получения ипотеки. Им одобряли заем».

В последнее время, по ее словам, все чаще за микрозаймами приходят участники СВО в отпуске. Для чего им займы при зарплате контрактника в 200 тыс. рублей? Наша собеседница говорит, что жены бойцов забирают у них карточки с накоплениями и не дают ими воспользоваться, вероятно, только с благими намерениями. Не найдя альтернативы, мужья идут в МФО и берут примерно 80 тыс. на две недели. «В конце отпуска, получив от жены деньги на командировку, долг они возвращают», — сказала работник МФО.

В каждой из организаций, которые мы посетили, высказались о своих главных конкурентах — кредитных картах — как о какой-то страшной «кабале». По их словам, МФО действуют гораздо мягче, предлагая доступные и честные условия. В то же время кредитки со своими беспроцентными периодами, убеждены микрофинансисты, вводят человека в заблуждение. Сотрудники рассказывают: если человек хотя бы один раз просрочит выплату кредитки, то к его долгу якобы начислятся все периоды, которые ранее были беспроцентными. В МФО же «всегда можно договориться об отсрочке платежа» или выбить себе перерыв до начисления зарплаты.

Что будет, если человек все-таки не выплатит долг? В «Центрофинансе» предупредили, что взыскивают просрочку через суд. «Большое заблуждение молодых людей, что они возьмут кредит, исчезнут и о них забудут через 10 лет, — сообщили в „Быстроденьгах“. — Если человек совсем пропал и не берет трубки, то у нас есть заранее подготовленный документ об уступке прав, подписанный клиентом до взятия кредита. Если клиент не оплачивает заем, тогда его долг передается третьим лицам». Работа коллекторов при этом стала более цивилизованной, мол, сейчас «никто не выбивает долги и двери не красит».

Действительно, с 1 февраля в России вступили в силу поправки, уточняющие способы взаимодействия коллекторов с должниками. В частности, они определяют само понятие «коллектор» и регламентируют то, с какой периодичностью должно происходить их общение с заемщиками. Т. е. бесконечно названивать и давить на клиентов коллекторы больше не могут. По крайней мере, по закону.

«В данный момент с коллекторами не работаем. Одно время у меня было коллекторское агентство. Считаю, что работа эта грязная. Нужно возвращать долги убеждением и совестью. Для тех, кто не понимает, — суд, но это тоже не решение. Бывают такие заемщики, которые понабрали кредитов, объявляют себя банкротами, но приходят к нам и говорят, что с нами рассчитаются — человек закрывал свой долг, исходя из порядочности», — придерживается идеалистических взглядов Лихачев.

Средний чек физлиц на сегодняшний день составляет порядка 12,5 тыс. рублей (минус 2% относительно прошлого года). Сдерживающим фактором стало введенное в 2023-м ограничение на выдачи заемщикам с высокой долговой нагрузкой микрозаймов свыше 10 тыс. рублей

Средний чек физлиц на сегодняшний день составляет порядка 12,5 тыс. рублей (минус 2% относительно прошлого года). Сдерживающим фактором стало введенное в 2023-м ограничение на выдачи заемщикам с высокой долговой нагрузкой микрозаймов свыше 10 тыс. рублей

На что россияне берут микрозаймы

Во время «чеса» по казанским МФО мы пообщались с клиентами этих организаций. Все они столкнулись с банальными бытовыми проблемами, но не имели достаточной финансовой подушки.

Например, 39-летний Азат взял заем на 30 тыс. рублей, потому что зарплату на работе задерживали, а у супруги намечался день рождения. Другой молодой человек вышел из офиса в сопровождении своей девушки. Он поделился, что у его Kia Rio сломалась коробка передач. Стоимость ремонта оказалась такой большой, что пришлось занять 30 тыс. рублей на две недели. Говорит, что заем обязательно вернет — к помощи МФО он прибегает уже не в первый раз.

Еще один мужчина, несколько потертый и со шрамом на все лицо, обратился за кредитом всего в 10 тыс. рублей. Говорит, что ему срочно нужно отремонтировать кухню — собственных накоплений у него нет, а первоначальный взнос необходимо вносить уже сейчас. Интересно, что после разговора с нами он почему-то направился совсем не на работу или домой, а еще в одну контору МФО — вероятно, за другим займом на 10 тысяч. «Деньги у заемщиков обычно идут на оплату проживания, коммунальные услуги, приобретение путевок куда-то, в школу ребенка собрать. В основном приходят пенсионеры и люди среднего возраста», — делится портретом типичного заемщика глава МКК «Винада» Лихачев.

Отраслевые сообщества дают другую картину. Сейчас клиент МФО — это платежеспособный активный россиянин, для которого скорость принятия решения зачастую ставится на первое место, рассказали «БИЗНЕС Online» в пресс-службе СРО «МиР» (объединяет ведущих участников российского микрофинансового рынка). По их статистике, на одобрение займа с учетом проведенного скоринга на сегодня уходит в среднем 10 секунд. «Все больше в качестве причины обращения указываются не финансовые трудности и желание купить товары первой необходимости, а более крупные траты (ремонт, бытовая техника и так далее). Таким образом, причины обращения также меняются на более существенные, — говорится в сообщении. — Говоря о доходе, который свидетельствует о платежеспособности клиента, то его никак нельзя назвать низким — это порядка 40–50 тысяч рублей».

Средний чек физлиц на сегодняшний день составляет порядка 12,5 тыс. рублей (минус 2% относительно прошлого года), рассказали в «Эксперт РА». Сдерживающим фактором стало введенное в 2023-м ограничение на выдачи заемщикам с высокой долговой нагрузкой микрозаймов свыше 10 тыс. рублей.

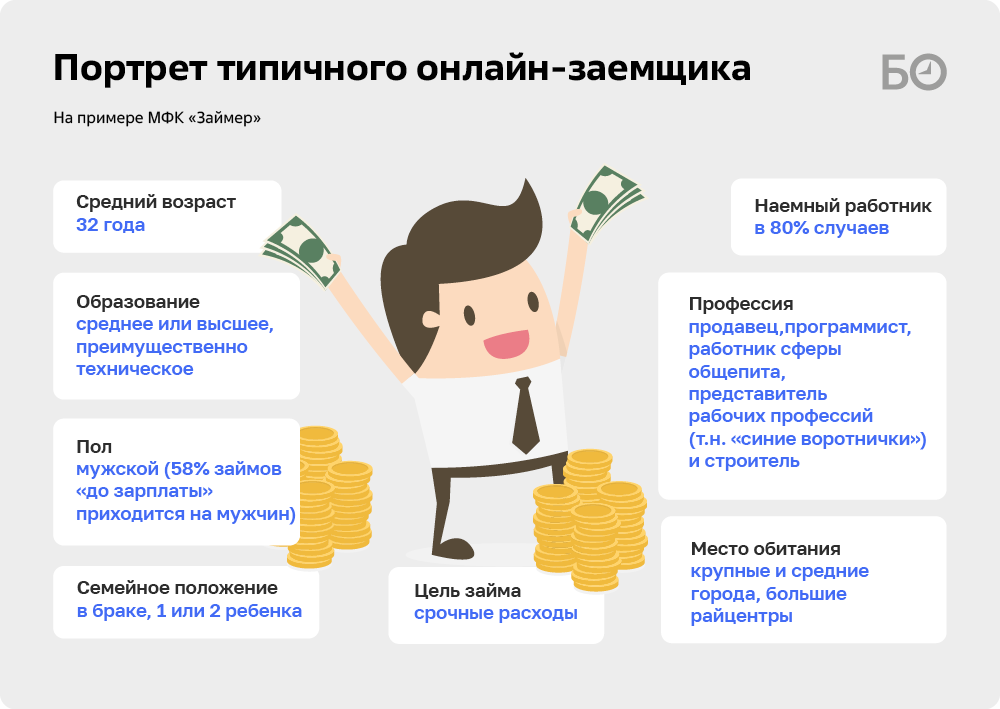

Средний возраст клиента «Займера» (один из лидеров рынка, работает только в онлайн-сегменте) — 32 года, обычно это люди со средним или высшим, преимущественно техническим, образованием. На мужчин приходится 58% всех краткосрочных займов «до зарплаты» и 51% кредитов в рассрочку (installment loans). Обычно это люди в браке с одним ребенком или двумя детьми. Примерно в 80% случаев клиенты являются наемными работниками со средним доходом в 57 тыс. рублей в месяц. «Самые распространенные профессии среди клиентов „Займера“ — продавец, программист, работник сферы общепита, представитель рабочих профессий (так называемые синие воротнички) и строитель», — указал гендиректор компании Роман Макаров.

«Каждый второй наш клиент одновременно является и клиентом банка. Чаще всего он берет заем на срочные расходы — обращаться в офис банка бывает долго и неудобно, к тому же неизвестно, одобрят ли кредит, — продолжает Макаров. — Кроме того, зачастую людям требуется снять наличные или перевести деньги близкому человеку. С помощью микрозайма это сделать легче, чем с помощью кредитной карты, в этом случае за снятие денег в банкомате или перевод банк берет немалую комиссию».

Жесткую политику в отношении МФО ведет Центробанк РФ. Закручивание гаек началось в 2020 году, когда вступили в силу требования к размеру собственных средств микрокредитных компаний

Жесткую политику в отношении МФО ведет Центробанк РФ. Закручивание гаек началось в 2020 году, когда вступили в силу требования к размеру собственных средств микрокредитных компаний

Банки и банкроты против МФО

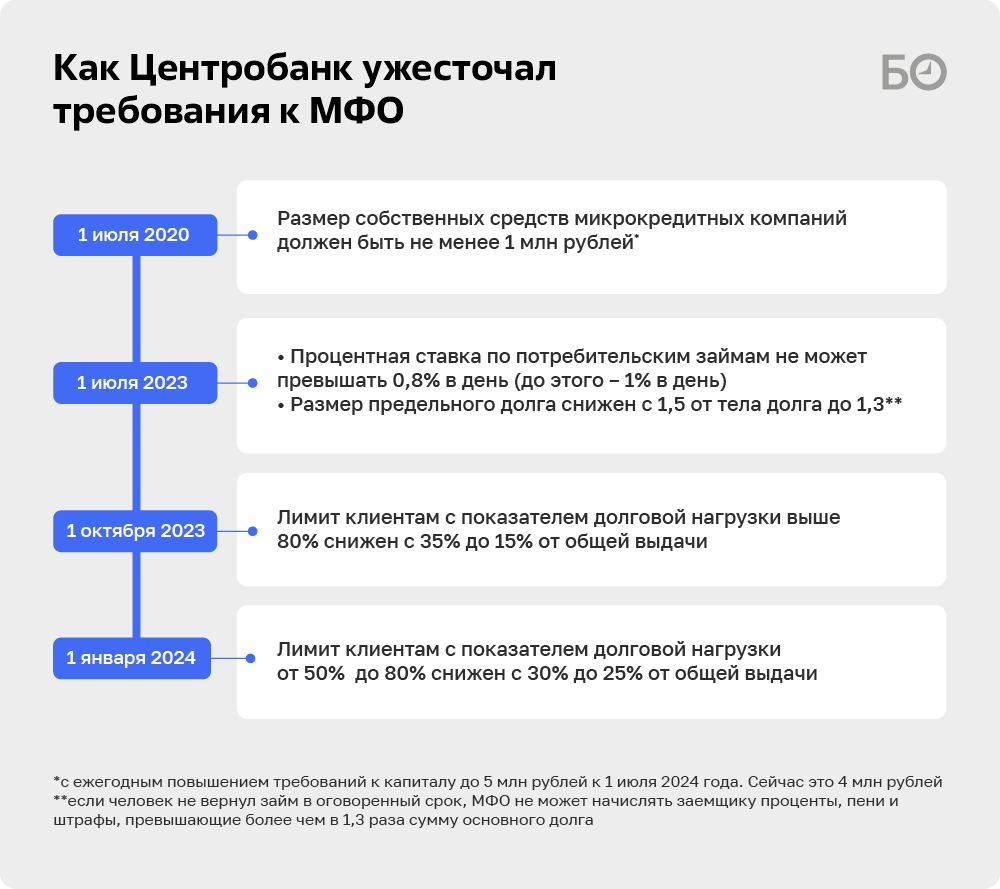

С чем же связано сокращение рынка МФО в Татарстане? Во-первых, жесткую политику в отношении МФО ведет Центробанк РФ. Закручивание гаек началось в 2020 году, когда вступили в силу требования к размеру собственных средств микрокредитных компаний (МКК). Если раньше минимальный размер капитала составлял 10 тыс. рублей, то с 1 июля 2020-го — не менее 1 млн рублей. При этом запрещено вносить в уставный капитал заемные средства и имущество, находящееся в залоге. За год с рынка ушла 71 компания — на тот момент рекордное число. Важно, что входной порог с каждым годом увеличивается на 1 млн рублей. Т. е. сейчас он уже составляет 4 млн рублей, а в июле вырастет до 5 миллионов.

Следующий «удар» был нанесен в 2023-м. По решению регулятора с 1 июля прошлого года процентная ставка по потребительским займам не может превышать 0,8% в день (до этого — 1% в день). Кроме того, предельная сумма переплаты заемщика (включая сумму всех платежей, мер ответственности, а также платежей за услуги, оказываемые кредитором за отдельную плату) не может превышать сумму займа в 1,3 раза. Ранее — в 1,5 раза. Эти изменения должны постепенно снизить общую долговую нагрузку населения. «Когда микрофинансовые организации только начинали работать, они очень хорошо зарабатывали. В день можно было и 1, и 3 процента начислять. Давали, например, 10 тысяч рублей под 1,5 процента в день, и люди попадали в кабалу, не могли отдать. Решение об уменьшении процента было правильным», — считает Лихачев.

Ведомство Эльвиры Набиуллиной стало ужесточать макропруденциальные лимиты — предельную долю необеспеченного кредитования (без залога) в общем объеме кредитов и займов

Ведомство Эльвиры Набиуллиной стало ужесточать макропруденциальные лимиты — предельную долю необеспеченного кредитования (без залога) в общем объеме кредитов и займов

Следом председатель ЦБ РФ Эльвира Набиуллина стала ужесточать макропруденциальные лимиты (МПЛ) — предельную долю необеспеченного кредитования (без залога) в общем объеме кредитов и займов. Раньше банки и МФО могли выдавать клиентам с показателем долговой нагрузки (ПДН) выше 80% (т. е. когда 80% официального дохода человек тратит на погашение кредитов) не больше 35% займов за квартал. С 1 октября 2023-го лимит был снижен до 15% от общей выдачи. С начала этого года руки регулятора дошли и до клиентов с ПДН от 50 до 80% — по ним лимит был снижен с 30 до 25% от общей выдачи.

«Все подобные мероприятия побуждают игроков финансового рынка максимально ответственно относиться к своей работе, вводить новые бизнес-процессы. Что, несомненно, исключает возможность присутствия на рынке небольших, мало организованных компаний», — рассказывает гендиректор «ДеньгиМигом» Бочкарев.

Директор и учредитель нижнекамской МКК «Доверие НК» Ирек Халилов признался, что за последние три года оборот его компании уменьшился на 30–40%. Фирма работает в основном с предпринимателями на среднесрочные займы. Снижение выручки он связал с двумя факторами.

Первый — на рынок микрозаймов активно заходят крупные банки. Альфа-Банк создал уже две дочерние микрокредитные компании, услугу «деньги до зарплаты» предлагают Сбербанк, Почта Банк, Совкомбанк и др. Условия по процентам там выглядят гораздо привлекательнее. Например, в Сбере можно занять от 1 тыс. до 30 тыс. рублей, каждая тысяча «стоит» всего 33 рубля в месяц. Так, если оформить заем на 10 тыс., то через месяц надо вернуть 10 тыс. 330 рублей. В МФО переплата составит 2,4 тыс. рублей (при ставке 0,8% в день).

Второй фактор — институт банкротства для физлиц. «Люди очень сильно расслаблены. Просто берут кредиты, зная, что будут банкротиться. Это мошенничество», — убежден наш собеседник. С Халиловым согласен и Лихачев. Поэтому сейчас МКК тщательнее проверяет клиентов и требует подтверждения доходов, работает с бюро кредитных историй. «Направо и налево не выдаем займы», — добавляет учредитель «Доверие НК».

«Онлайн-сегмент является драйвером для всего рынка. Подавляющему большинству людей быстрее и удобнее моментально получить деньги на счет через интернет, чем идти в офис. Тем более онлайн-сервисы работают в режиме 24/7»

«Онлайн-сегмент является драйвером для всего рынка. Подавляющему большинству людей быстрее и удобнее моментально получить деньги на счет через интернет, чем идти в офис. Тем более онлайн-сервисы работают в режиме 24/7»

Микрозаймы вышли в онлайн

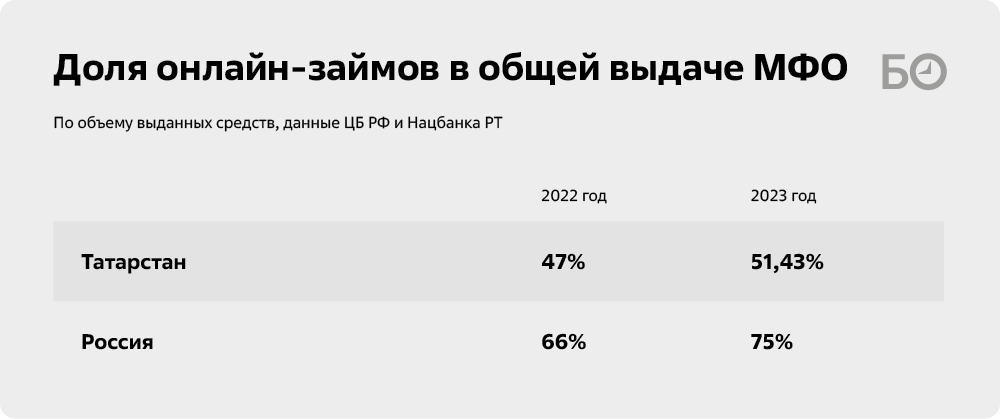

Еще один важный тренд на рынке микрозаймов — переход на дистанционные каналы. Доля онлайн-займов в совокупном объеме выросла до 75% (66% в 2022 году). Татарстанские МФО в этом плане отстают. В 2023-м на онлайн-сектор пришлось 73% выданных ими займов в количественном отношении и 51,4% — в денежном. «Тренд на онлайн-выдачи сохраняется, поскольку двигателем рынка являются технологичные компании, для которых один из главных приоритетов — скорость. Кроме того, офлайн-каналы не позволяют эффективно сотрудничать с банками и маркетплейсами», — указывает аналитик по банковским рейтингам агентства «Эксперт РА» Вадим Крапп.

«Клиенты ценят свое время и предпочитают онлайн, а от онлайн-компаний требуют высокого уровня технологичности процессов — таковы реалии рынка сегодня, — добавляет Бочкарев из „Деньгимигом“. — Что касается изменения рынка, конечно, компании, которые планируют задержаться и устойчиво расти, сейчас полностью или частично ориентируются на онлайн-займы. Но не каждый может обеспечить должный уровень технической базы. Это тоже влияет на перераспределение сил между участниками рынка».

Онлайн-платформа Webbankir с самого начала своей работы 12 лет назад выдает займы только онлайн. Выдача займов у них в прошлом году выросла на 40%, в то время как в целом по России объем потребительских займов увеличился на 28%. «Сегодня именно онлайн-сегмент является драйвером для всего рынка. Подавляющему большинству людей и в крупных городах, и в малых населенных пунктах быстрее и удобнее моментально получить деньги на счет через интернет, чем идти в офис МФО. Тем более, в отличие от физических отделений, онлайн-сервисы работают в режиме 24/7», — подчеркнул гендиректор Webbankir Андрей Пономарев.

Давление со стороны ЦБ негативно повлияло на маржинальность бизнеса микрофинансистов

Давление со стороны ЦБ негативно повлияло на маржинальность бизнеса микрофинансистов

«Рентабельность бизнеса, естественно, снижается»

Давление со стороны ЦБ, который, разумеется, руководствуется благой целью, сокращением кредитной нагрузки на заемщиков, негативно повлияло на маржинальность бизнеса микрофинансистов.

«С учетом сокращения ПСК (предельной стоимости кредита — прим. ред.) и повышения ключевой ставки рентабельность бизнеса, естественно, снижается», — утверждает гендиректор МФК «Честное слово» (Москва) Андрей Петков. Он добавил, что показатели выдач у его компании при этом выросли — в частности, в Татарстане рост составил 66%. «Но работать на рынке стало сложнее. Рентабельность данного сектора сокращается», — подтвердил Бочкарев.

«Прибыльность практически нулевая. Скажу по примеру Чистополя, Нижнекамска и даже Казани: многие организации закрываются. Очень много стало расходов — на саморегулируемую организацию, налоги, бюро кредитных историй… Мы больше не видим той прибыли, которая была в начале работы микрофинансовых организаций», — вздыхает Лихачев, чей основной бизнес сегодня связан с туризмом. При этом закрывать организацию он не планирует, мол, и рабочие места надо сохранить, и бедным чистопольцам помогать. «Когда приходит к менеджеру бабушка, которая делится своими проблемами, они как родственники. Люди приходят к нам как к психологам», — объясняет он особую миссию МФО.

Основной доход Халилову также приносит строительный бизнес, а не МКК. Но покидать убыточную отрасль он тоже пока не планирует — нужно еще достать застрявшие в судах и у приставов долги, а также сохранить рабочие места коллективу. «Если бы только этим бизнесом занимался, уже давно стал бы банкротом… Это нерентабельно. Просто бросать не хочется, — добавил предприниматель. — Я работаю в районах, где банков нет или их мало. Мне проще. На крупные города я никогда и не выходил. Они с этим сильнее столкнулись. Невыгодно стало все это».

Часть «проблемных» клиентов просто перешла к серым микрофинансовым компаниям, объявления о которых пестрят на каждом углу. Эти нелегальные фирмы регулятор не может контролировать

Часть «проблемных» клиентов просто перешла к серым микрофинансовым компаниям, объявления о которых пестрят на каждом углу. Эти нелегальные фирмы регулятор не может контролировать

Часть «проблемных» клиентов перешла в серую зону

Требования регулятора и политика самих МФО приводят к тому, что портфель займов из года в год становится все более качественным, констатируют в СРО «МиР». Тенденцию подтверждает снижение просроченной задолженности на 2 п. п. по итогам прошлого года в РФ, но все равно задолженность составляет внушительные 36,3%. Для сравнения: среднероссийский уровень просроченной задолженности по банковским кредитам, по разным данным, составляет от 3,4 до 4,3%.

Улучшение качества портфеля происходило на фоне улучшения доходов населения, консервативного подхода к оценке заемщиков и снижения доли займов, выданных клиентам с высоким уровнем ПДН. «Мы ожидаем, что при сохранении текущей инфраструктуры тенденция будет продолжена и мы увидим снижение показателя до 35 процентов по итогам 2024 года», — говорится в сообщении организации.

Но участники рынка просят не строить иллюзий — часть «проблемных» клиентов просто перешла к серым микрофинансовым компаниям, объявления о которых пестрят на каждом углу. Эти нелегальные фирмы регулятор не может контролировать.

При этом у легальных МФО объем бумажной работы вырос в разы, отчетность требуется практически такая же, как у банков. «Ставить нас в один уровень с банками — это неправильно. Когда я начинал работу в 2014 году, ежеквартальная отчетность в Центробанк помещалась на 10 листах. Сейчас это 300 листов. За каждый чих нужно отчитываться. Каждый год они что-нибудь придумывают. Само собой, это увеличивает мои расходные части, а доходные части не увеличиваются, — рассказывает Халилов. — Убивают нашу отрасль. Но получается обратный эффект. МФО просто переходят в серую зону!»

В связи с отсутствием радужных перспектив и ужесточением условий работы количество легально работающих МФО на рынке может сократиться, согласен Петков из МФК «Честное слово». «Как за счет завершения деятельности, так и за счет консолидации игроков. Также некоторые компании, не обладающие запасом прочности, перейдут в серый или черный форматы работы», — указывает он. В «Займере» также считают, что ужесточение мер в отношении закредитованных заемщиков может спровоцировать их отток к нелегальным кредиторам. Однако вряд ли можно говорить об этом как о массовом тренде, поскольку количество таких заемщиков невелико.

Рынок становится все более концентрированным: на топ-70 компаний сейчас приходится порядка 80% объема действующих займов

Рынок становится все более концентрированным: на топ-70 компаний сейчас приходится порядка 80% объема действующих займов

Выживет сильнейший?

При этом по итогам 2023 года весь рынок МФО в стране, по данным агентства «Эксперт РА», заработал 55–60 млрд рублей (в 2022-м — 41 млрд рублей). Вроде бы все неплохо и нет повода для подобных жалоб со стороны участников рынка. Но, как нам поясняют собеседники, по выручке и прибыли растут в основном крупные федеральные игроки, переориентировавшие свой бизнес на онлайн-сегмент. Мелкие же региональные игроки работают на грани рентабельности. Рынок становится все более концентрированным: на топ-70 компаний сейчас приходится порядка 80% объема действующих займов.

В будущем консолидация рынка продолжится вокруг крупных игроков, у которых, в отличие от небольших компаний, есть запас собственных средств, активная клиентская база, возможность гибко подходить к продуктовой линейке для адаптации к регуляторным требованиям, уверен Крапп. Чтобы соблюдать все требования регулятора и при этом сохранять прибыльность, необходима значительная цифровизация бизнес-процессов, использование широкого круга технологий и сервисов, рассказали в пресс-службе Summit Group.

«Те компании, кто это делает давно, растут быстрее отрасли, остальные постепенно принимают решение об уходе. Есть понимание, что до конца года произойдет очередной отток с рынка небольших его участников — до 10–15 процентов», — говорится в ответе финансовой группы.

Отток в 15–20% действующих МФО прогнозирует и Макаров из «Займера». По его словам, главная задача организаций — развивать скоринговые модели и новые продукты. Это невозможно без расширения технологической базы. Поэтому залогом успешной работы на микрофинансовом рынке сейчас являются инвестиции в технологии дистанционного обслуживания.

«О монополизации рынка речи не идет — процессы, которые мы наблюдаем, аналогичны тем, что происходят на банковском рынке, где также заметно сокращение числа игроков и их укрупнение, — подчеркивает наш собеседник. — Прямого влияния на потребителей эти процессы не окажут — клиенты ушедших с рынка компаний перейдут к более сильным и крупным МФК, где условия по займам лучше, а продуктовая линейка такая же или даже более широкая».

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 55

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.