ЦБ РФ вновь расчехлил свое карательное орудие: за несоблюдение требований регулятора и систематическое нарушение законодательства лицензии лишился КИВИ Банк, временное управление передано в руки АСВ. Банк уже не раз уличали в переводах денег в пользу криптообменников, нелегальных онлайн-казино, букмекерских контор, и вот терпение Эльвиры Набиуллиной лопнуло. Информацию об отдельных операциях «банка-фрукта» ЦБ передаст в правоохранительные органы. О том, на сколько «попал» новый собственник банка, а также во сколько оценивается объем страховых выплат, — в материале «БИЗНЕС Online».

Центробанк отозвал лицензию на осуществление банковских операций у кредитной организации КИВИ Банк. Флагманским продуктом банка является «QIWI Кошелек»

Центробанк отозвал лицензию на осуществление банковских операций у кредитной организации КИВИ Банк. Флагманским продуктом банка является «QIWI Кошелек»

Тот еще «фрукт», или К чему приводят игры с законом

После того как летом 2022 года ЦБ РФ отозвал лицензию у Кросна-Банка, регулятор взял полуторагодовалую паузу, и вот снова воины Эльвиры Набиуллиной продолжили очистку кредитного сектора страны. Приказом от 21 февраля Центробанк отозвал лицензию на осуществление банковских операций у кредитной организации КИВИ Банк.

КИВИ Банк специализируется на осуществлении переводов денежных средств, онлайн-эквайринге, а также выдаче цифровых банковских гарантий. Флагманский продукт банка — «QIWI Кошелек», также банк осуществляет функции оператора платежной системы Contact. Банк взаимодействует с клиентами преимущественно онлайн, при этом имеет головной офис в Москве, один филиал и пять допофисов. Также имеет представительство в Таджикистане.

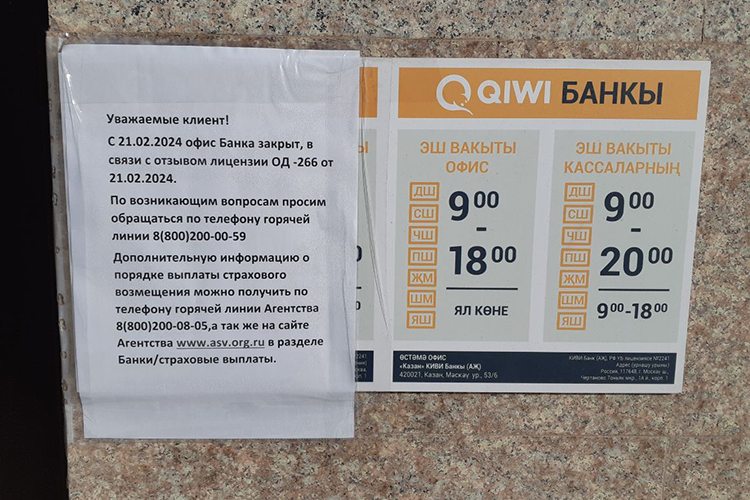

Согласно информации на сайте банка, есть у КИВИ офис и в Казани — на ул. Московской, 53/6. Корреспондент «БИЗНЕС Online» побывал там сегодня днем. На закрытой двери его ждало объявление о том, что офис банка закрыт в связи с отзывом лицензии. По всем вопросам рекомендовано обращаться по телефону горячей линии 8-800-200-00-59. Информацию о порядке получения страховых выплат советуют запрашивать в АСВ.

Согласно информации на сайте банка, есть у КИВИ офис и в Казани — на ул. Московской, 53/6

Согласно информации на сайте банка, есть у КИВИ офис и в Казани — на ул. Московской, 53/6

Еще 26 июля 2023 года Центробанком были введены ограничения на ряд операций банка, связанных с «QIWI Кошельками». Тогда банк временно и частично ограничил вывод средств физическими лицами с «QIWI Кошельков» на банковские счета, а также снятие наличных. Вывести на счет в другой банк можно было не более 1 тыс. рублей в месяц. При этом временно был введен запрет на вывод средств через СБП, денежные переводы через систему Contact, погашение с помощью кошелька банковских кредитов, кроме займов в МФО.

Корреспондент «БИЗНЕС Online» побывал там сегодня днем. На закрытой двери его ждало объявление о том, что офис банка закрыт в связи с отзывом лицензии

Корреспондент «БИЗНЕС Online» побывал там сегодня днем. На закрытой двери его ждало объявление о том, что офис банка закрыт в связи с отзывом лицензии

На фоне этого в СМИ стали появляться сообщения о возможном отзыве лицензии у КИВИ Банка. Пресс-служба кредитной организации тогда отметила, что слухи эти недостоверны, а в предписании регулятора в адрес КИВИ Банка нет упоминаний о лицензии. После этого рейтинговое агентство «Эксперт РА» установило в отношении кредитного рейтинга банка статус «под наблюдением». Рейтинг КИВИ на конец года держался на уровне ruBBB- с «развивающимся» прогнозом.

Прогноз оправдался. КИВИ Банк продолжил систематически нарушать законодательство по противодействию легализации преступных доходов и финансированию терроризма, заявили в Центробанке. Кроме того, банк «нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев к нему 5 раз применялись меры, в том числе дважды вводились ограничения на осуществление отдельных операций».

За последний год банк, по мнению ЦБ, не был значимым кредитором реального сектора экономики, а его деятельность характеризовалась вовлеченностью в проведение высокорисковых операций, направленных на обеспечение расчетов между физическими лицами и теневым бизнесом, включая переводы денежных средств в пользу криптообменников, нелегальных онлайн-казино, букмекерских контор и т. п., а также поиск новых способов обхода вводимых регулятором ограничений.

Кроме того, были установлены многочисленные случаи открытия банком «QIWI Кошельков» с использованием персональных данных физических лиц без их ведома и проведения по ним операций.

На официальной странице КИВИ Банка во «ВКонтакте» клиенты в основном отмечают, что столкнулись с проблемой при выводе средств с онлайн-кошельков, в том числе и с кошельков, на которые приходила оплата за выполненные работы или услуги. Другие рассказывают, что смогли перевести деньги на номера своих мобильных телефонов. Но основной вопрос, которым задаются пользователи: как пополнять Steam (онлайн-сервис цифрового распространения компьютерных игр и программ)? Стоит отметить, что средства на кошельках не считаются вкладами, ЦБ отдельно подчеркнул, что на них страховка АСВ не распространяется. Судя по сообщениям в соцсетях, операторы КИВИ Банка отвечают по заготовленным шаблонам, а также перенаправляют на онлайн-поддержку.

Уже известно, что АСВ планирует начать выплачивать средства клиентам КИВИ Банка с 6 марта. Впрочем, может быть, и раньше — в АСВ называют крайнюю дату

Уже известно, что АСВ планирует начать выплачивать средства клиентам КИВИ Банка с 6 марта. Впрочем, может быть, и раньше — в АСВ называют крайнюю дату

88% выручки — комиссия от денежных переводов, онлайн-платежей и оплаты услуг

Сегодня регулятор назначил в кредитную организацию временную администрацию, функции которой были возложены на агентство по страхованию вкладов (АСВ). Временная администрация будет действовать до момента назначения конкурсного управляющего либо ликвидатора. КИВИ Банк является участником системы страхования вкладов, соответственно, суммы вкладов будут возвращены вкладчикам в размере 100% остатка средств, однако не более 1,4 млн рублей.

Уже известно, что АСВ планирует начать выплачивать средства клиентам КИВИ Банка с 6 марта. Впрочем, может быть, и раньше — в АСВ называют крайнюю дату. При этом в АСВ говорят, что предварительный объем страховых выплат для банка оценивается всего в 4,6 млрд рублей. Повторим, есть нюанс: как разъяснил ЦБ, страховка не распространяется на средства в электронных кошельках.

На фоне отзыва лицензии у КИВИ Банка расписки QIWI на Мосбирже подешевели более чем на 25%, а также перестала работать принадлежащая банку система Contact, через которую можно было переводить деньги за границу.

По данным ЦБ РФ, по величине активов кредитная организация на 1 февраля 2024 года занимала 89-е место в России, хотя еще по итогам 2023-го активы составляли 78 млрд рублей, что соответствовало 73-му месту среди банков РФ. При этом за два года, с 1 января 2022-го, активы выросли в 1,5 раза с 51 млрд до 78 млрд рублей.

Собственный капитал банка находился на уровне 25 млрд рублей. Чистая прибыль за прошедший год составила почти 10 млрд рублей. Кредитный портфель — 5,6 млрд рублей, вкладной портфель физических лиц — всего 11 тыс. рублей. Средства предприятий и организаций — 18 млрд рублей. Основной актив — это вложения в ценные бумаги. Общий объем средств в облигациях — почти 29 млрд рублей. Чистая прибыль банка за прошедший год составила почти 10 млрд рублей.

Объем платежей с использованием сервисов QIWI в среднем рос на 14% в год и в 2022-м составил 1,9 трлн рублей.

В 2010 году торговая марка договорилась с торговыми сетями «Пятерочка» и «Перекресток» о размещении в их магазинах терминалов бренда

В 2010 году торговая марка договорилась с торговыми сетями «Пятерочка» и «Перекресток» о размещении в их магазинах терминалов бренда

Будет ли пересмотрена сделка?

QIWI без преувеличения называли самым успешным российским финтех-брендом. Официально QIWI появилась в 2007 году после слияния двух компаний: ОСМП и E-port. У истоков стояли Сергей Солонин, Борис Ким и Андрей Романенко. В 2008-м было официально объявлено о создании бренда QIWI и круглосуточной единой службы поддержки пользователей. В 2010 году в состав группы QIWI вошел 1-й Процессинговый Банк, который в 2011-м был переименован в ЗАО «Киви Банк».

В 2010 году торговая марка договорилась с торговыми сетями «Пятерочка» и «Перекресток» о размещении в их магазинах терминалов бренда. Это был серьезный успех, позволивший значительно увеличить их количество. Несколько позже аналогичное соглашение было подписано с «Хоум Кредит».

В ноябре 2012-го Visa и QIWI подписали соглашение о глобальном партнерстве, в рамках которого «QIWI Кошелек» был преобразован в кобрендинговый продукт Visa QIWI Wallet.

Официально QIWI появилась в 2007 году после слияния двух компаний: ОСМП и E-port. У истоков стояли Сергей Солонин (на фото), Борис Ким и Андрей Романенко

Официально QIWI появилась в 2007 году после слияния двух компаний: ОСМП и E-port. У истоков стояли Сергей Солонин (на фото), Борис Ким и Андрей Романенко

В 2013-м компания вышла на IPO. К этому моменту QIWI стоила $884 млн, но уже к концу года ее капитализация достигла $3 миллиардов. Первоначальная цена акций, размещенных на нью-йоркской бирже NASDAQ, равнялась $17 за единицу. Бо́льшую часть покупателей составили инвесторы из США.

В июле 2015-го группа QIWI стала 100-процентным акционером платежной системы Contact, которая входит в тройку крупнейших систем по переводу денег в России и бывших советских республиках.

В 2016 году была представлена первая кредитная карта «Совесть». Ее эмитентом стал КИВИ Банк. Проект был разработан при участии корпорации Visa. Компания представила этот продукт как первую карту с беспроцентной рассрочкой. Деньги она получала с ретейлеров, поэтому покупки можно было совершать только в определенных магазинах и торговых сетях. В 2020-м QIWI продала проект карты «Совесть» Совкомбанку за 6,5 млрд рублей.

В мае 2023 года группа QIWI plc объявила о разделении бизнеса на российский и международный. В рамках реструктуризации российский бизнес, консолидированный под АО «Киви», должен был перейти к менеджменту. Денежные средства, полученные от сделки, планировалось направить на развитие международного бизнеса, а также на обратный выкуп акций с NASDAQ и Мосбиржи.

В российский контур выделили КИВИ Банк, «QIWI Кошелек», QIWI Business, систему денежных переводов Contact, группу компаний ROWI, группу компаний Realweb, Flocktory, «Таксиагрегатор», IntellectMoney и ряд других проектов. Все они были консолидированы в АО «Киви». Международный бизнес группы в Казахстане, ОАЭ и других странах продолжит развиваться в рамках QIWI plc.

По данным компании, сумма сделки была оценена в 23,75 млрд рублей, включая дисконт за иностранное участие и повышенный уровень неопределенности в связи с ограничениями со стороны Банка России некоторых операций КИВИ Банка. Активы под управлением АО «Киви» выкупил гендиректор QIWI Андрей Протопопов через принадлежащую ему гонконгскую компанию Fusion Factor Fintech Limited. Сделка была одобрена российскими регулирующими органами и советом директоров QIWI plc и завершена 30 января текущего года.

Взаиморасчеты по сделке предполагают рассрочку и оплату в течение последующих четырех лет: 11,875 млрд рублей должны быть выплачены в течение четырех месяцев с момента заключения сделки. Остальные 11,875 млрд рублей — четырьмя равными долями начиная с IV квартала 2024 года. Как будет рассчитываться новый собственник с группой с учетом выбытия основного актива — пока неизвестно.

«Это важная потеря для сегмента теневой экономики, а для банковской системы — неважная»

«БИЗНЕС Online» узнал у экспертов, каковы, по их мнению, причины отзыва лицензии у КИВИ Банка, ознаменует ли это новый «крестовый поход» против нечистых на руку банкиров и остались ли еще каналы по осуществлению анонимных денежных переводов.

Дмитрий Голубовский — аналитик, эксперт по финансовым рынкам ФГ «Калита-Финанс»:

— Это важная потеря для сегмента теневой экономики, а для банковской системы — неважная. Между 50 и 100 по объему активов, то есть это маленькая кредитная организация по объему активов, но которая выполняла важную функцию. С помощью своей платежной системы QIWI — это функция p2p- и p2b-платежей, по которым они толком не проводили никакой комплаенс. Они не особо проверяли, откуда и куда идут деньги. Формулировка, с которой их закрыли, следующая: неоднократные нарушения законодательства, в том числе №115-ФЗ — когда проводятся платежи в пользу третьих лиц и эти третьи лица не идентифицируются.

Альтернатива QIWI — «Юmoney», платежная система, бывшие «Яндекс Деньги». А вообще, на сегодняшний день самая нормальная платежная система — это СБП, когда вы просто можете платить по телефону со счета на счет и готовы делать это персонифицированно, потому что счет в банке всегда персонифицирован и привязан к вашему телефону. Если вы хотите пользоваться именно электронными кошельками, они тоже отзеркаливаются на банковских счетах. Это «Юmoney» — система, которая больше используется в электронной коммерции. Там не надо «светить» свой номер телефона. Ну если, допустим, у вас есть какая-то площадка, которая электронным контентом торгует и вы не хотите давать свой номер телефона по разным причинам (и это может быть логично), вы можете дать электронный кошелек.

Главная причина, почему КИВИ давно уже вызывал раздражение у ЦБ, — это то, что там кошельки могли быть анонимные. То есть на какие-то левые сим-карты они оформлялись, допустим, или по левым банковским картам. Почему именно сейчас регулятор принял такое решение? Возможно, потому, что сегодня идет новая волна ужесточения банковского комплаенса. Я вообще обратил на это внимание. Даже мне по невинному совершенно платежу за образование моего сына Яндекс банк прислал анкету с просьбой заполнить данные на бенефициара. То есть это не разовое явление, а общее ужесточение правил идет по всей банковской системе, более пристально будут уделять внимание таким транзакциям. В рамках этой волны ужесточения КИВИ Банк и закрыли. Потому что он уже довольно давно был на примете. Дали ему время для устранения недостатков, он их не устранил, соответственно, был ликвидирован.

Какие схемы станут использовать для дальнейшего вывода средств? Будут пользоваться биткоинами как вариант. Потом начнут обналичивать их в «Москва-Сити». Один раз придут, второй, на третий их там убьют и заберут все их деньги. Чем дальше, тем больше они будут брать на себя риски, все придет к тому, что в конечном итоге с введением цифрового рубля через несколько лет анонимных транзакций и банковской тайны не останется вообще.

Максим Чирков — доцент кафедры политической экономии МГУ:

— По поводу планов регулятора я думаю, что у регулятора планы одни — совершенствовать российскую банковскую систему. Никаких планов по отзыву какого-то количества лицензий в год быть не может. Мы видели долгое время отсутствие отзывов лицензий у российских банков. Это было связано с некоторой финансовой нестабильностью и антироссийскими санкциями, поэтому регулятор более легко относился к различным, скажем так, отклонениям от норм со стороны банков и невозможностью выполнения тех или иных требований ЦБ.

Сейчас произошел первый отзыв за длительное время. Я думаю, это говорит о том, что ЦБ считает, что российская финансовая система пришла в норму. Прибыль российских банков за 2023 год рекордная, правда, это больше касается госбанков, но и другие банки пришли к такой прибыльной работе. Теперь можно требовать от всех российских банков четкого соблюдения законодательства, нормативов.

О причинах отзыва лицензии у КИВИ Банка: у них была излишне рискованная стратегия. ЦБ показал, что период поддержки и иногда спасения российских банков завершен и приоритет сейчас — это защита российской финансовой системы от тех банков и граждан, которые пытаются вести высокорискованные операции или подвергают российскую финансовую систему дополнительным рискам. Здесь может быть и элемент борьбы с теневыми переводами. Отзыв лицензии говорит и о том, что процент каких-то [теневых] операций был достаточно большой. Это сигнал другим игрокам рынка о том, что нужно те или иные стороны своего финансового бизнеса обелять.

Вадим Тихонов — аналитик АЦ «Банки.ру»:

— Я бы не утверждал, что это продолжение «чистки». Если несколько лет назад банковские лицензии отзывались, можно сказать, массово, то в последние годы это единичные точечные корректировки. Причины написаны в пресс-релизе ЦБ, в тексте которого мое внимание привлекла формулировка «установлены многочисленные случаи открытия банком „QIWI Кошельков“ с использованием персональных данных физических лиц без их ведома и проведения по ним операций, что создавало значительные риски для граждан», и в то же время регулятор отмечает, что это (или что-то еще в рамках деятельности) мошеннические операции, имеющие признаки совершения уголовно наказуемых деяний. Я не могу сказать наверняка, насколько активизация борьбы с финансовыми мошенниками в последние месяцы повлияла на отзыв лицензии у КИВИ Банка. Но даже если это так, то банков, подобных по вектору деятельности QIWI, не так много в России.

Знаю, что через КИВИ Банк многие россияне могли пополнять карты одного или нескольких международных финтехов, через которые выводили средства на карты зарубежных банков. То есть какой-то ручеек прикрыли, но криптовалюты, как мне кажется, — это более существенный канал вывода средств, если говорить о каком-то отношении к теневым операциям. Кроме прочего, надо не забывать, что QIWI управляет системой денежных переводов Contact. Переводы не теневые, но популярные в доступные страны.

Какие схемы будут использовать для дальнейшего вывода средств? Официально: другие системы денежных переводов в доступные страны, в том числе и популярные «релокационные» и условно «дружественные», оставшиеся доступными SWIFT-переводы, криптовалюта, карты Union Pay некоторых банков. В основном пострадали клиенты Contact и те люди, которым придется перебираться на другие каналы вывода доходов из страны за рубеж.

В сущности, КИВИ Банк был больше расчетной организацией, нежели «традиционным» банком. Что касается банковского сектора, то тут можно согласиться с выводами ЦБ: «Прекращение деятельности банка не окажет существенного влияния на возможности граждан, предпринимателей и юридических лиц осуществлять расчеты и переводы, в том числе без открытия счета, через другие кредитные организации и платежные системы». Действительно, даже потеря более крупного банка, чем QIWI (73-е место по размеру активов в финрейтинге «Банки.ру» на 01.01.2024 года), вряд ли существенно повлияет и пошатнет банковскую систему страны, если это не будет системно значимый банк или банк из топ-20 или топ-30. Хотя инфоповод будет громкий, но более крупные кредитные организации ЦБ может реорганизовать без ударов по клиентам и потери активов для рынка.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 26

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.