«Внешний рынок сегодня очень «вкусный», но завтра там для нас все может закрыться. Нужно заботиться о стабильном внутреннем потреблении», — предупреждал в 2015 году президент РТ Рустам Минниханов акционеров ТАИФа, заботившихся о краткосрочной выгоде. Сегодня подходы изменились, но переработчиков полимеров душит рост цен на запчасти к оборудованию (до 200%) и специальные добавки (40%), а от привычных поставщиков отталкивает затрудненная логистика. О том, помогут ли санкции Татарстану построить полимерный кластер, достаточно ли подешевело сырье от СИБУРа и почему не так просто зайти с экспортом в Африку, — в материале «БИЗНЕС Online».

В 2021 году Россия произвела около 7,2 млн т полимеров и отправила на экспорт 44% от этого объема

В 2021 году Россия произвела около 7,2 млн т полимеров и отправила на экспорт 44% от этого объема

Куда уходят полимеры?

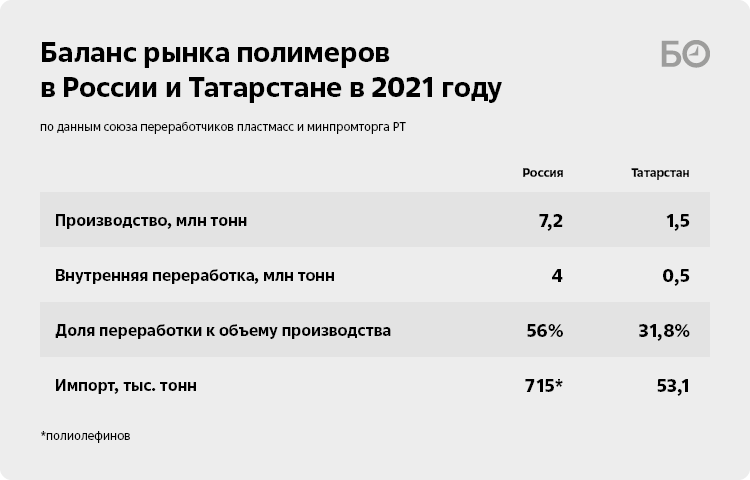

В 2021 году Россия произвела около 7,2 млн т полимеров и отправила на экспорт 44% от данного объема. Крупнейший производитель страны — СИБУР — ранее присутствовал в трех регионах экспортных поставок. Это Европа (60%), Турция (30%) и Азия (10%). 8-й пакет санкций ЕС окончательно закрыл окно европейских продаж. Так куда же денется приблизительно 1 млн т базовых полимеров (полиэтилен и полипропилен)?

Геополитические события не изменили соотношения между экспортными потоками и поставками на внутренний рынок, заверили «БИЗНЕС Online» в СИБУРе. Зато преобразилась география продаж. Сейчас холдинг делает упор на рынки Азиатско-Тихоокеанского региона, многие из которых для компании новые (Вьетнам), а также плотно занимается расширением географии продаж в Индию, Латинскую Америку и страны Африки. Высвободившуюся продукцию после ухода из Европы в СИБУРе хотят направить не в Китай, а на новые рынки. Это объясняется осложненной логистикой поставок в Поднебесную и премиальным характером новых рынков.

Россия за первые 9 месяцев 2022 года значительно нарастила экспорт полимеров в Турцию, подтверждают данные отраслевого портала Plastinfo. Что в объемах, что в денежном выражении он вырос на 40% — 389,4 тыс. т, или $541,1 миллиона. Турция становится все ближе к статусу полимерной державы — она перерабатывает 5 млн т полиолефинов (больше, чем Россия), притом что производит только 250 тыс. тонн. Вот к чему нужно стремиться и наращивать объемы внутренней переработки, говорил президент союза переработчиков пластмасс Михаил Кацевман на конференции «Полиолефины-2022» в Казани. Полимеры, по его словам, становятся национальным богатством страны.

А что с готовой полимерной продукцией? В 2021 году в России было продано 6,5 млн т изделий, из них 20% пришлось на импорт. Пленки, листы, канцелярские товары, посуду привозили из Китая, Беларуси, Германии, Польши и т. д. Только из недружественных стран завозилась 561 тыс. тонн. Таким образом, полмиллиона тонн изделий к нам больше не привезут, но они нужны экономике и населению России. Это колоссальная ниша для отечественных переработчиков. Замена всего этого объема — розовая мечта, указывает Кацевман. «При предельном напряжении сил и активном участии всех сторон (производителей полимеров, переработчиков и государства) мы можем сделать 185 тысяч тонн. Будем героями, если в 2023 году это сделаем!» — оптимистично настроен президент союза.

Почти четверть российских полимеров производится в Татарстане на мощностях «Казаньоргсинтеза» (778 тыс. т) и «Нижнекамскнефтехима» (723,8 тыс. т). С октября 2021 года оба предприятия входят в СИБУР

Почти четверть российских полимеров производится в Татарстане на мощностях «Казаньоргсинтеза» (778 тыс. т) и «Нижнекамскнефтехима» (723,8 тыс. т). С октября 2021 года оба предприятия входят в СИБУР

Что не удалось ТАИФу, подхватит СИБУР?

Почти четверть российских полимеров производится в Татарстане на мощностях «Казаньоргсинтеза» (778 тыс. т) и «Нижнекамскнефтехима» (723,8 тыс. т). С октября 2021 года оба предприятия входят в СИБУР. С 2010 года объем переработки произведенных в РТ полимеров увеличился с 13 до 32% (484,2 тыс. т). Министр промышленности РТ Олег Коробченко возмущался на Дне переработчика, что около 70% сырья уходит из республики, но эксперты отрасли указывают, что на фоне огромных масштабов производства и это хороший результат. Гендиректор СИБУРа Михаил Карисалов тоже заявлял, что Татарстан — пример номер один в переработке полимеров.

И все же власти республики ждали большего. «Наша задача — довести внутреннюю переработку полимеров до 50 процентов от объемов валового производства», — такую задачу ставил президент Татарстана Рустам Минниханов в 2014 году. Покорить этот рубеж не помогло даже два специализированных промпарка, заточенных на переработку полимеров, — близкий к семье генерального директора АО «ТАИФ» Альберта Шигабутдинова М-7 и государственный «Химград».

В чем причина? Можно пенять на капиталоемкость проектов по переработке и в целом невысокую рентабельность отрасли, а можно вспомнить и специфические отношения ТАИФа со своими клиентами. Бывшим боссам нефтехимии Татарстана постоянно вменяли в вину разбалансировку механизма поставок сырья и скачущие вверх цены. В 2015-м переработчики пошли к властям с протянутой рукой и пытались выбить бюджетные деньги для стабилизации ситуации в отрасли. Резиденты «Химграда» останавливали производство и оказались на грани закрытия. Минниханов тогда еще пристыдил ТАИФ и призвал холдинг к дальновидности, дескать, нужно думать не только о сиюминутной выгоде. «Внешний рынок сегодня очень „вкусный“, но завтра там для нас все может закрыться. Нужно заботиться о стабильном внутреннем потреблении», — пророчески говорил президент РТ.

Создание фонда господдержки переработчиков лоббировал президент «Данафлекса» Айрат Баширов. Инициатива не получила развития, но рост цен не останавливался, а в последние годы скачки были «просто запредельными и непрогнозируемыми», рассказал он «БИЗНЕС Online». Прежде всего это объясняли тем, что цены были так или иначе привязаны к валюте и к европейским индексам. «Что касается недоступности сырья, то были ситуации, когда НКНХ или КОС не нарабатывал какую-то нужную нам марку полимера, это приводило к напряженности в производстве. Но всегда как-то договаривались, вместе находили выход из положения. В так называемое марочное колесо (календарный план производства гранул) не всегда комфортно можно было попасть», — вспоминает наш собеседник.

Подходы СИБУРа разительно отличаются. Холдинг принципиально не хочет заниматься переработкой сырья сам. «Не надо заставлять нас идти в производство полиэтиленовых тазиков!» — говорил еще в 2010-м экс-предправления компании Дмитрий Конов. Зато СИБУР подставляет отрасли плечо, фиксируя низкие цены, предлагая специальные условия и техническую поддержку. В октябре на площадке КОСа холдинг провел публичную встречу с татарстанским бизнесом, на которой не побоялся выслушать претензии переработчиков и вместе очертить план действий для развития индустрии. Предприниматели оценили креативность и прозрачность партнера. «Всегда был открытый диалог с группой „ТАИФ“, профессионально и взвешенно подходили к решению всех вопросов. Сейчас с приходом СИБУРа эти отношения приобрели более долгосрочные, стратегические, горизонты», — дипломатично отметил Баширов.

С приходом СИБУРа татарстанские нефтехимические предприятия впервые открыли двери к сырьевым ресурсам для большого числа инвесторов. Речь идет о совместных проектах с ОЭЗ «Алабуга» — индустриальных парках «Этилен-600» в Нижнекамске и «Северных воротах» в Казани. Второй проект нацелен на переработчиков полимеров. Может, ему удастся создать условия для бурного роста отрасли?

Но для начала нужно определить, какие факторы сдерживают развитие переработки полимеров. Пообщавшись с игроками рынка и экспертами, «БИЗНЕС Online» выявил 7 вызовов, с которыми столкнулась отрасль.

Беда №1: почти 100% оборудования — импортное

«Переработка полимеров безумно и крайне импортозависима, все основное оборудование зарубежное, гвоздя русского там нет!» — возмущался Кацевман на профильной конференции в Казани. В беседе с «БИЗНЕС Online» он признался, что это только фигура речи. Гвозди, может, и есть российские, а еще трубопроводы, передатчики и другие сопровождающие элементы. Но основное оборудование (литьевые машины, экструдеры, пленочные агрегаты, оснастка) — на 90% зарубежное.

«Есть объективные причины. Так было дешевле, проще, удобнее. Приходишь к российскому производителю, он говорит: „Будет готово через 6 месяцев, нужна 100-процентная предоплата, и я не гарантирую того, пятого, десятого…“ Китайцы говорят: „Поставим через три месяца, предоплата 25 процентов, и я гарантирую, что изделие будет работать“. Конечно, нормальный человек подпишет с китайцем, а не с нами», — объяснил Кацевман, который также является директором по науке и развитию московского завода полимерных материалов НПП «Полипластик».

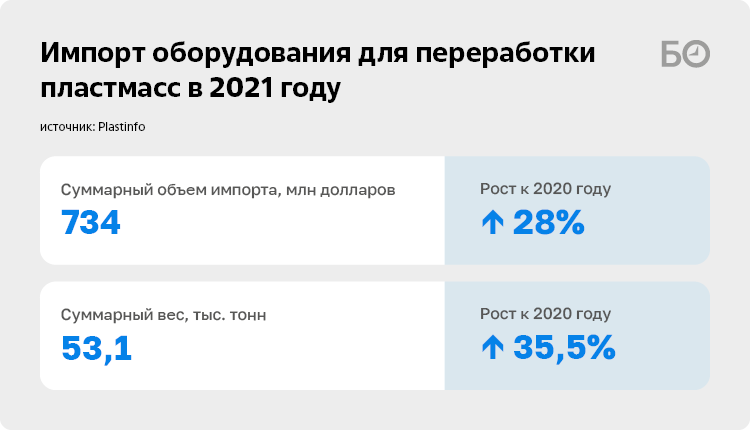

Суммарный объем импорта оборудования для переработки пластмасс и резин в 2021 году составил в денежном выражении $734 млн, что больше показателя 2020 года на 28%, говорится на Plastinfo. При этом суммарный вес ввезенного оборудования вырос на 35,5% и составил 53,1 тыс. тонн. На столь высокий рост оказали поставки, которые были перенесены с 2020 года из-за ограничений, связанных с пандемией COVID-19.

Лидер по поставкам — Китай, экспорт из Поднебесной в Россию в 2021 году составил рекордные $267,5 млн (36% от всего импорта), что на 79% больше, чем в пандемийном 2020 году. Импорт из Германии вырос на 26% до максимального за 7 лет значения, которое составило $164,8 млн, оно равно 22% от всего объема импорта. Италия, традиционно занимающая третье место по продажам оборудования в Россию, увеличила поставки на 44% до $90,7 миллиона.

Россия также экспортирует оборудование для переработки резины и пластмасс. В прошлом году из страны вывезли продукции на $25,7 миллиона. Традиционно основную долю поставляемого за рубеж оборудования занимает реэкспорт б/у оборудования иностранного производства. Доля поставок оборудования, сделанного в России, составила $13,2 миллиона.

Сейчас из-за глубокой зависимости от импорта переработчикам стало заметно сложнее обслуживать парк оборудования. Во-первых, цены на запчасти улетели в космос. В зависимости от станка и сложности доставки рост цен составляет 100–200%, рассказал корреспонденту «БИЗНЕС Online» гендиректор ООО «ЛМР Пласт» Госман Кабиров (товары народного потребления под брендом Fimako). «С китайскими запчастями все проще, КНР работает, мы получаем от них компоненты. С европейскими станками уже сложнее. Были случаи, когда нам приходилось вставать, ждали 1,5–3 месяца, пока запчасть не получим. Это все убытки», — поделился глава компании.

В «Данафлексе» тоже осознают риски от ограничения поставок запчастей, поэтому компания старается по максимуму ими запастись и найти новых поставщиков. Акцент делают на азиатских производителях. «В свое время мы на них даже не смотрели, но сейчас смотрим и видим, что есть путь в эту сторону. Пока свой новый завод „Данафилмз“ (в ОЭЗ „Алабуга“ — прим. ред.) мы продолжаем комплектовать немецким оборудованием, но пробуем использовать китайские машины. Насколько мне известно, в России оборудованием для гибкой упаковки из полимеров пока никто не занимается», — поделился директор по маркетингу Евгений Бантуков.

Пока китайцы лидируют по поставкам оборудования, но эксперты говорят и о возросшем интересе к поставщикам из Турции. Логистика из Поднебесной затрудненная и дорогая, пояснила директор межотраслевого научно-производственного центра Инна Артёменкова (центр в том числе помогает переработчикам в поиске партнеров и клиентов в России и за рубежом). По ее словам, цены взвинтили еще в пандемийный 2020 год. Тогда стали много заказывать оборудования, сырья и готовых изделий для борьбы с коронавирусом. Сейчас образовались огромные пробки на трассах в Юго-Восточной Азии из-за возросшего грузопотока. «Они были завалены заказами. Если раньше привезти контейнер из Китая в Россию стоило 2 тысячи долларов, сейчас — 8 тысяч. Цены каждой единицы, что едет в этом контейнере, сильно возрастают. И сильно увеличились сроки доставки заказов из Китая», — рассказала эксперт. «Мы делаем ставку на Турцию в поиске поставщиков оборудования и тех видов сырья, которые мы раньше завозили из других стран, в основном европейских. Во-первых, это близко. Во-вторых, низкий курс лиры. Турция нам ближе [в отличие от Китая] по всем параметрам», — добавила она.

Но как быть с отечественным машиностроением? Есть риск, что такими темпами мы пересядем с европейской иглы импорта на китайскую и турецкую. Переработчики пластмасс уже обратились в минпромторг РФ с просьбой о мерах поддержки в том числе для российских производителей оборудования. Предлагалось стимулировать спрос на отечественные пресс-формы и комплектующие к ним:

- ввести субсидию на отечественную технологическую оснастку;

- дать возможность использовать лизинг для дорогостоящих пресс-форм;

- проработать возможность создания инструментальных технопарков;

- включить указанные меры поддержки в Стратегию развития станкоинструментальной промышленности России на период до 2035 года.

Но в ответном письме чиновники ведомства лишь перечислили существующие меры поддержки промышленности и поблагодарили переработчиков «за активную гражданскую позицию».

Альберт Сулейманов: «Итальянские и французские тальки получаем через Турцию, но это долго и цена повысилась на 30 процентов по сравнению с прошлым годом»

Альберт Сулейманов: «Итальянские и французские тальки получаем через Турцию, но это долго и цена повысилась на 30 процентов по сравнению с прошлым годом»

Беда №2: остановка импорта малой химии

Еще одна боль отрасли — зависимость (от 30 до 70%) от импортных добавок, клеев, лаков и т. д. Элементы малотоннажной химии могут занимать небольшую долю в готовом продукте, но они критичны для производства. Например, ООО «Татхимпласт» (производит полимерные компаунды) не может получить специальную добавку британской LyondellBasell, которую используют в компаундах для АвтоВАЗа. Пока фирму спасают запасы, но и они невечны.

«Есть проблема с некоторыми видами тальков для улучшения прочности изделий. Тальки были французскими и итальянскими. Сейчас мы работаем над локализацией этих тальков с компаний „Лайт“. Кроме того, запустили процесс одобрения турецких тальков. Итальянские и французские тальки получаем через Турцию, но это долго и цена повысилась на 30 процентов по сравнению с прошлым годом», — рассказал «БИЗНЕС Online» гендиректор «Татхимпласта» Альберт Сулейманов.

ООО «Татхимпласт» (производит полимерные компаунды) не может получить специальную добавку британской LyondellBasell, которую используют в компаундах для АвтоВАЗа

ООО «Татхимпласт» (производит полимерные компаунды) не может получить специальную добавку британской LyondellBasell, которую используют в компаундах для АвтоВАЗа

«Единственное, что мы везем из-за рубежа, — это красители из Турции, они привлекательны по цене. Но логистика стала дороже на 35 процентов. На себестоимости это не сказалось, компонент занимает небольшую часть в нашей продукции», — поделились в «ЛМР Пласт». Гендиректор ООО «Елабуга УкупрПласт» Николай Базаров рассказал о росте цен на лаки, краски и растворители на 50–60%.

Над заменой европейских поставщиков (Dow Chemicals, Exxon Mobile, Borealis) работает «Данафлекс». Сложные процессы перенастройки рецептуры привели к тому, что производство нескольких видов (например, для кошачьих кормов) упаковки было остановлено. Сейчас проблема так остро не стоит, но логистические цепи еще не встали на рельсы. Есть перебои с поставками из Азии. «Сказать, что ситуация безвыходная, нельзя. Сейчас уже нет риска, что мы какой-то продукт не сможем производить или перестанем производить. Сильно увеличился процент локального сырья. Проблему с упаковкой кормов для кошек отработали, справились», — рассказал Бантуков.

СИБУР помогает переработчикам в закупке импортных добавок. С начала введения санкций холдинг отработал более тысячи таких запросов от клиентов. «Они высадили десант закупщиков в Китае, Турции и предлагали помощь в поисках новых поставщиков в Азии, если нам чего-то не хватает. Мы и сами это делали, но такая открытость помогала в коммуникациях с рынком», — подчеркнул маркетолог «Данафлекса».

Из 5,1 млн т сделанных в России полимерных изделий в 20% использовалось импортное полимерное сырье

Из 5,1 млн т сделанных в России полимерных изделий в 20% использовалось импортное полимерное сырье

Беда №3: дефицит импортных марок полимеров

Из 5,1 млн т сделанных в России полимерных изделий в 20% использовалось импортное полимерное сырье. В 2021 году в страну ввезли 715 тыс. т полиолефинов. Импорт сложных марок из дальних регионов составляет 300–320 тыс. т ежегодно. В качестве примера Кацевман привел бимодальный ПП, который используют для интерьеров автомобилей, высоковольтных кабельных решений, высокотемпературных труб.

Иностранными полимерами (до 50% от общего потребления) пользуется Камский завод полимерных материалов (КЗПМ). Сейчас предприятие не может получить необходимого объема сырья. «Сложности возникали из-за приостановки поставок со стороны ряда европейских поставщиков, отказа логистических компаний доставлять грузы российским грузополучателям, удлинения цепочек поставок, затруднения прямых контактов, удорожания по причине увеличения посредников и так далее», — перечислили нам в компании.

Есть малотоннажные полимеры, которые не производятся в России. Для запуска таких производств недостаточно только желания и денег: нужно решить технические вопросы, найти грамотных специалистов, изготовить оборудование. Эти марки используются в автомобилестроении, медицине, железнодорожном строительстве, судостроении, везде, где идет замена металла на суперконструкционные полимеры и пластики специального назначения. «Почему весной-летом из-за санкций встал автопром? Потому что пластик и многие комплектующие ввозили из-за рубежа», — добавила Артёменкова.

СИБУР надеется в следующем году заместить значительную долю импорта. По предварительным оценкам, объемы могут достигать 150 тыс. тонн. Холдинг ищет новые решения для потребителей. Речь идет о новых марках полимеров для производства контейнеров по перевозке жидкостей, упаковки, колпачков и крышек, ламинации пищевой упаковки, композиций трубных покрытий, блок-сополимеров ПП для труб и т. д. Действительно, за последние полгода холдинг вывел в несколько раз больше марок полимеров в своем ассортименте, чем за предыдущие 2–3 года. «Производство продуктов стояло под угрозой из-за отсутствия европейских компонентов. СИБУР сумел в кратчайшие сроки отработать и проблема была решена. Они поставили марки полимеров, которые можно использовать без этих импортных компонентов», — рассказал представитель «Данафлекса».

«СИБУР ведет колоссальную работу. Но он тоже не волшебник. Мы годами спали, а за месяцы не восстановить»

«СИБУР ведет колоссальную работу. Но он тоже не волшебник. Мы годами спали, а за месяцы не восстановить»

«СИБУР ведет колоссальную работу. Но он тоже не волшебник. Мы годами спали, а за месяцы не восстановить», — прокомментировал Кацевман.

Некоторые сложности наметились и с поставками устоявшихся ходовых марок, производимых в России. Яркий пример — черная трубная марка полиэтилена. Ее производство на «Казаньоргсинтезе» остановили из-за нехватки импортного катализатора. Сейчас его производит только «Запсибнефтехим». Несмотря на то что на тобольских мощностях СИБУР увеличил производство на 40%, производители труб все равно ощущают дефицит сырья. В меньшей степени проблема затронула крупных заказчиков, выполняющих стратегические госзаказы.

Кроме того, представителей рынка беспокоит возможный дефицит полистирола. Об этом рассказал гендиректор нижнекамского ООО «Симпл» (производство ПП-труб и фитингов) Ильдар Гилемханов. В ноябре его предприятие столкнулось с нехваткой данного полимера на «Нижнекамскнефтехиме».

«Такого раньше не случалось, в любое время можно было брать. СИБУР еще в октябре предупредил, что полистирол окажется в дефиците. Видимо, у них что-то в технологии поменялось: то ли чего-то не хватает, то ли не могут выполнить все объемы, то ли еще что-то. Мы ежемесячно 150 тонн используем. Если не сделаем сейчас минимальный запас на декабрь, наверное, можем остановиться», — предупредил бизнесмен.

Некоторые сложности наметились и с поставками устоявшихся ходовых марок, производимых в России. Яркий пример — черная трубная марка полиэтилена

Некоторые сложности наметились и с поставками устоявшихся ходовых марок, производимых в России. Яркий пример — черная трубная марка полиэтилена

Беда №4: проблемы с качеством

Замена СИБУРом катализаторов и функциональных добавок помогла удержать объемы производства. Но эти процессы затронули свойства получаемых полимеров, признал в интервью ТАСС генеральный директор научно-исследовательского центра «СИБУР ПолиЛаб» Константин Вернигоров. «Повлияла ли существенная смена палитры специальной химии на свойства полимеров? Да. Где-то минимально, где-то в средней степени», — сказал он, подчеркнув, что компания совместно с партнерами ведет системную работу по определению степени критичности этих изменений.

Крик о помощи прозвучал на Дне переработчика в Казани. Директор ООО «Полигран» (производство кабельных и трубных композитов) Диляра Трошагина пожаловалась на качество тобольского полиэтилена. «Сегодня я здесь без своего технологического отдела, потому что они все в разъездах на кабельные заводы, решают вопрос шероховатости данных марок», — возмущалась она.

Вопросы к трубному полиэтилену ЗСНХ есть и у гендиректора ИПЦ «Бугульма» Ольги Айдугановой. Раньше они закупались у КОСа, после остановки производства перешли на похожую марку «Снолен», которую выпускает «Газпром нефтехим Салават». Но башкирского сырья на всех не хватает. «Пока по показателям [новая марка СИБУРа] немного другая. Делать можно, просто свойства другие, другая температура плавления. У нас, например, он может просто рваться», — объяснила Айдуганова.

Урон изделиям нанесло и отсутствие привычной спецхимии. В ООО «Елабуга УкупрПласт» пожаловались, что альтернативные компоненты ухудшили качество покрытия их изделий (бельевые прищепки, расчески, крышки). К тому же, когда меняешь рецептуру, поведение готового продукта проявляется не сразу. «Некоторые продукты фасуют в дойпак почти кипящими, и по всем параметрам новая структура была в норме, но через две недели после фасовки на упаковке появлялись складки. Продукт не пострадает, но внешний вид нарушен — тоже издержки переходного периода, — привел пример Бантуков. — Для упаковки нужна проверка временем в различных условиях. А у нас времени не было. Санкции ввели без предупреждения, и реагировать приходилось быстро», — добавил он.

Отрасль за эти годы достигла приличного уровня качества, будучи в конкурентной европейской среде. Сейчас острота конкуренции падает, но переработчики не должны из-за этого расслабляться, призывает Кацевман. «Мы дрались за то, чтобы стать поставщиками Volkswagen. Он ушел. Значит, можно ослабить пружинку? Ни в коем случае! Потому что придут на смену китайцы, турки, узбеки», — предостерег президент союза.

Вся отрасль ждет от СИБУРа дальнейшего снижения цен, в противном случае освободившиеся ниши заполнят азиаты

Вся отрасль ждет от СИБУРа дальнейшего снижения цен, в противном случае освободившиеся ниши заполнят азиаты

Беда №5: цены на полимеры снизились, но недостаточно

В марте СИБУР сдержал цены на базовые полимеры, несмотря на высокий курс рубля, рост собственных затрат на производство и рост цен на зарубежных рынках. В апреле все же произошла небольшая корректировку вверх. Затем холдинг постепенно снижал цены, пока не стабилизировал их в июне – июле. Если сравнивать с началом года, цены на базовые полимеры сейчас ниже на 5–15% в зависимости от марки, заметил Кацевман. «На полипропилен — в 2 раза ниже, чем было до февраля. Это связано с тем, что нефтехимические заводы столкнулись с трудностями при поставках за границу, поэтому они ищут потребителей здесь, в России, и для них снижают цены», — подтвердил гендиректор «Татхимпласта» Сулейманов.

Но этого недостаточно — сырье из Юго-Восточной Азии все равно дешевле. Вся отрасль ждет от СИБУРа дальнейшего снижения цен, в противном случае освободившиеся ниши заполнят азиаты. «Китайский и иранский материал покупать выгоднее, чем нам перерабатывать у себя свой полипропилен. У меня был тендер, наш контрагент покупал большое количество труб. Вроде мы дали цену хорошую, но они начали мониторить и решили покупать в Китае. В разговоре мы их спрашивали: как так? Они говорят, что у китайцев на 20 процентов дешевле. Мы не можем с этим конкурировать», — пожаловался Гилемханов.

Такой диспаритет складывался на рынке всегда. КЗПМ предлагает ввести заградительные пошлины на ввозимые полимерные изделия, которые выпускаются в России. Впрочем, некоторым переработчикам снижение цен все же открыло новые возможности. По словам Сулейманова, «Татхимпласт» давно пытался подружиться с Haier, когда те зашли в Россию. Но все объемы доставались китайцам: у них и ПП, и стекловолокно дешевле. «Сейчас благодаря снижающимся ценам на полипропилены мы можем конкурировать с китайцами, обсуждаем с Haier поставки наших компаундов. Нас на Beko одобрили, это турецкая компания в Калуге, также одобряемся на Candy. Планируем начать одобрение на Indesit, которая сейчас в России тоже принадлежит Beko», — говорит Сулейманов о перспективах.

Беда №6: снижение спроса

Снижение спроса на полимеры в 2022 году варьируется по отраслям, отметил Вернигоров в интервью ТАСС. В сегменте упаковки уменьшение спроса на 5–10% было существенно компенсировано возросшим потреблением весной (было вызвано ажиотажным спросом для обеспечения запасов). Хуже ситуация в транспорте, где падение составило более 50%.

Для этих целей в СИБУРе работает программа «отраслевой форсаж», направленная на замену решений из традиционных материалов полимерными. Например, в строительстве могут применяться традиционные решения из дерева, стали, чугуна, бетона, а может быть применено альтернативное полимерное решение. То же самое в упаковке, медицине, сельском хозяйстве и других отраслях. У каждого из этих драйверов роста свой потенциал, который поможет рынку расти, даже несмотря на то что может падать внутреннее потребление в стране по другим факторам.

Холдинг ожидает существенного роста спроса со стороны внутреннего рынка, который связан с программами импортозамещения. Потенциал дополнительного спроса на полипропилен и полиэтилен оценивается на уровне 300 тыс. т ежегодно.

Каждая компания переживает изменение конъюнктуры по-разному. Например, «Татхимпласт» планирует в 2 раза увеличивать производство, несмотря на общее падение спроса в автомобилестроении. Это связано с растущими поставками на АвтоВАЗ. «Он сейчас наращивает производство по сравнению с апрелем, а мы растем не только за счет количества, но и за счет видов материалов. Потому что на бампер — один материал, на панель двери — другой, на панель приборов — третий. Они нам отдают, видя, что наши цены конкурентоспособны. Раньше эти заказы делились между нашим конкурентом из РФ (НПП „Полипластик“ — прим. ред.), а также LyondellBasell. Но сегодня иностранцы ушли. Также АвтоВАЗ решил размонополизировать рынок, и часть объемов этой компании передают нам», — сказал Сулейманов. Компания также растет за счет бытовой техники, трубников и кабельных компаундов

«Данафлекс» и «ЛМР Пласт» видят перспективы в замещении ушедших с рынка конкурентов. Например, IKEA и «ЛМР Пласт» производили похожие прозрачные боксы для хранения. С закрытием шведских магазинов у татарстанцев появилась дополнительная возможность для сбыта. Производить новые продукты взамен ушедших сложнее. «Нет такого, что у нас вдруг возникла идея что-то заменить и мы сразу начали это производить. На разработку нового продукта уходит полгода-год. Просто сама обстановка предполагает, что эта продукция будет более востребованной, чем на том этапе, когда мы ее планировали», — объяснил Кабиров.

«Татхимпласт» планирует в 2 раза увеличивать производство, несмотря на общее падение спроса в автомобилестроении. Это связано с растущими поставками на АвтоВАЗ

«Татхимпласт» планирует в 2 раза увеличивать производство, несмотря на общее падение спроса в автомобилестроении. Это связано с растущими поставками на АвтоВАЗ

Беда №7: закрытие экспортных рынков

В 2021 году Россия экспортировала пластмассовые изделия в 43 страны. Почти треть поставок пришлась на так называемые недружественные страны (240 тыс. т). Сейчас этот поток замыкает на себе в основном Турция. После продажи завода в Чехии именно там «Данафлекс» открывает новое производство. «Это будет именно производственное подразделение, и поставки будут не только в Турцию и Европу. Мы активно смотрим на рынок Ближнего Востока, Африки, даже на рынок Азии. Это будет широкий спектр задач — Турция для этого очень удачно расположена», — рассказал директор компании по маркетингу.

Производство в Турции появится и у «Татхимпласта», ранее отгружавшего продукцию в США и Китай. В новую площадку вложат $7–10 миллионов. Начальная мощность — 25 тыс. т компаундов в год. Сырье будут завозить из России. Такие планы значились и до СВО, но тогда цены на полимеры были заградительными для конкуренции на мировых рынках. Механизм «Экспортного форсажа» от СИБУРа поможет фирме воплотить давние планы. Предварительно, по данному механизму цена на полимеры снизится для ТХП на 30%. С учетом подорожавших добавок компаунды потеряют в цене 15%. «Данафлекс» и КЗПМ также заявили, что воспользуются такой мерой поддержки.

Это программа СИБУРа по ускоренному выводу предприятий малого и среднего бизнеса на экспорт. Она помогает переработчикам конкурировать с локальными игроками и предполагает специальные коммерческие условия на сырье для произведенной из него экспортируемой продукции. Для тех, кто делает первые шаги в экспорте, холдинг предлагает начать с ближнего зарубежья. С крупными переработчиками прорабатываются более дальние географии.

Как применяется программа? Например, переработчик уведомляет СИБУР о том, что некий объем полимеров необходим ему для поставки за рубеж, и для этого нужен определенный ориентир по цене. Холдинг просчитывает экономику проекта и, если она сходится, отгружает сырье по спеццене. Через определенный период времени экспортер предоставляет документ об отгрузке полимеров в другую страну. Если был поставлен меньший объем, то переработчик доплачивает разницу до той цены, которая установлена в России.

Также есть программа «Инвестиционный форсаж», которая предполагает специальные коммерческие условия под обязательство клиентов инвестировать в новые производства и расширение действующих мощностей. Акцент делается на уникальные мощности, которых до этого не было в России.

Интересен список регионов мира и стран, с которыми Россия ведет «полимерную» дружбу. Это Латинская Америка, хотя США делают все, чтобы не отдавать кусок этого рынка. Кроме того, можно поставлять продукцию в Ирак, Казахстан, Узбекистан, Таджикистан, Киргизию, Туркменистан. «Африка для нас клондайк! Но сотрудничество с этими странами очень непростое, несмотря на то что там есть много людей, руководителей, которые учились у нас. Несколько лет назад думали, как нам шагнуть в Африку. Но встал вопрос элементарной безопасности. Они нас ждут. Но это разная валюта, законодательство. Например, они хотят совместные производства, но мы к этому вообще не готовы! У них даже нет трудового кодекса в нашем понимании. Настолько по-разному устроен мир, — рассказала Артёменкова. — Конечно, мы будем конкурировать на новых рынках с такими монстрами, как Китай и Турция. Туда и европейцы что-то поставляли. На местах отрасль тоже начинает развиваться. Это хорошая, здоровая конкуренция.

***

Можно сделать вывод, что сделка по поглощению ТАИФа СИБУРом в прошлом году прошла как нельзя кстати для производства полимеров и продуктов их переработки. Под «зонтиком» единой компании нефтехимические заводы смогли легче пережить внешние ограничения, гибче и оперативнее реагировать на запросы клиентов. «Я убежден, что объединенная компания имеет более высокий уровень устойчивости, чем ранее по отдельности в двух разных исторических периметрах», — говорил член правления СИБУРа Сергей Комышан.

Проблемы, с которыми столкнулись переработчики, временны и решаемы, убеждены наши собеседники. В России появится и свое оборудование, и спецхимия, только на это потребуются годы, а не два месяца. «Массмедиа пытаются вселить в нас оптимизм и сильно все упрощают. Не стоит упрощать, но и не стоит драматизировать. Это тяжелая многолетняя работа. В 1930-е индустриализация СССР далась потом и кровью. Люди не спали ночами, работали на износ и сделали это. А сейчас возникает ощущение, что мы раз — и сделаем. Нет. Придется так же работать днем и ночью. Но мы обязательно это сделаем», — убежден Кацевман.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 62

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.