Выручка крупнейшего производителя полиэтилена низкого давления, ПАО «Казаньоргсинтез», снизилась на 13% до 62,8 млрд рублей в 2020 году, следует из бухгалтерской отчетности общества по РСБУ. Издержки таким же темпом сократить не получилось, что привело к обвалу всех показателей прибыли, а слегка поправить ситуацию удалось за счет прочих расходов и экономии на социалке. Впрочем, эксперты уверяют, что ситуация на рынках в пользу КОСа, и ждут от него восстановления прибыли до уровней 2018 года. В нюансы отчетности нефтехимического гиганта вникал «БИЗНЕС Online».

Выручка крупнейшего производителя полиэтилена низкого давления, ПАО «Казаньоргсинтез», снизилась на 13% до 62,8 млрд рублей в 2020 году

Выручка крупнейшего производителя полиэтилена низкого давления, ПАО «Казаньоргсинтез», снизилась на 13% до 62,8 млрд рублей в 2020 году

Низкие цены на газ и пластики

Выручка крупнейшего в России производителя полиэтилена низкого давления, ПАО «Казаньоргсинтез», снизилась на 13%, с 72,4 млрд рублей в 2019 году до 62,8 млрд рублей в 2020-м, следует из бухгалтерской отчетности общества по РСБУ. Сразу скажем, что опубликованная позднее консолидированная отчетность по стандартам МСФО существенно не изменила данные ни по выручке, ни по прибыли компании, о которой речь пойдет ниже.

Любые достижения татарстанского производителя пластиков нельзя рассматривать в отрыве от общей рыночной ситуации. А индекс PPI-ST, отражающий динамику цен на крупнотоннажные пластики, в прошлом году просел на 9%, с 99,4 тыс. рублей за тонну до 90,7 тыс. рублей. Минимальный показатель за последние два года пришелся на июнь-2020 с его 81,1 тыс. рублей, однако котировки, нащупав дно, быстро пошли на подъем и закрыли год на максимальных за 24 месяца значениях на уровне 107,1 тыс. рублей. Как видим, рынок пластиков двигался в соответствии с общей обстановкой в мире после объявления пандемии COVID-19. Также цены на пластики коррелируют с ценами на природный газ, который является основным сырьем для их производства. Во второй половине 2019 года и аккурат до июня 2020-го котировки на рынке газа снижались вплоть до $1,43 за миллион БТЕ, а затем резко рванули вверх, закончив год у отметки $2,55 за миллион БТЕ.

Внутри РФ цены были сравнительно стабильны ввиду особенностей российского ценообразования. При этом зарубежные коллеги КОСа получают доступ к сырью по спотовым ценам, а значит, могли в 2019-м и в первой половине 2020-го делать пластики дешевле, что давило на цены КОСа. Обратная ситуация возникает при взлете мировых цен на газ: у «Казаньоргсинтеза» есть все шансы не только разогнать цены на свою продукцию, привязав их до уровня экспортной альтернативы, но и получить дополнительную маржу из-за разницы в стоимости сырья. Опять же, прибыль предприятия зависит от того, насколько доступно для него самое выгодное сырье, т. е. этилен. А у «Газпрома» и «Новатэка» есть химпроизводства, которые получают самое «вкусное» сырье в первую очередь.

В отличие от своего старшего брата по группе «ТАИФ» — ПАО «Нижнекамскнефтехим», КОС получает львиную долю выручки на внутреннем рынке. По итогам прошлого года соотношение его продаж в России и за ее пределами составило 51 млрд к 12 млрд рублей против 61 млрд к 12 млрд по итогам 2019-го. Получается, что выручка провалилась из-за слабости российского рынка.

Заметим также, что по сравнению с конкурентами на Западе российские крупные компании демонстрируют чуть лучшие показатели за счет плавающего и периодически тонущего курса рубля, который позволяет нарабатывать больше выручки (в национальной валюте, разумеется) и экономить на расходах внутри страны — таких, как электроэнергия, железнодорожные перевозки, покупка того же этилена и далее по списку. При этом за год к доллару США отечественная валюта подешевела в среднем на 11% до 72,1 рубля за «американца», предоставив «Казаньоргсинтезу» своеобразный гандикап.

В отличие от своего старшего брата по группе «ТАИФ» — ПАО «Нижнекамскнефтехим», КОС получает львиную долю выручки на внутреннем рынке

В отличие от своего старшего брата по группе «ТАИФ» — ПАО «Нижнекамскнефтехим», КОС получает львиную долю выручки на внутреннем рынке

Поликарбоната сделали больше, социалку урезали до 6-летнего минимума

Из натуральных показателей можно отметить, что на заводе поликарбонатов мощность производства выросла с 65 тыс. т более чем наполовину. Модернизация проводилась в два этапа: в августе – сентябре 2019 года и в октябре – ноябре 2020-го. По итогам первого этапа реновации производительность составила около 88 тыс. т поликарбонатов в год, после второго была доведена до 100 тысяч. Все работы по модернизации проводились в периоды профилактических плановых ремонтов, без дополнительных остановок производства. В результате и выручка от продажи поликарбонатов уже за 9 месяцев 2020 года выросла на 22,6% до 7,8 млрд рублей.

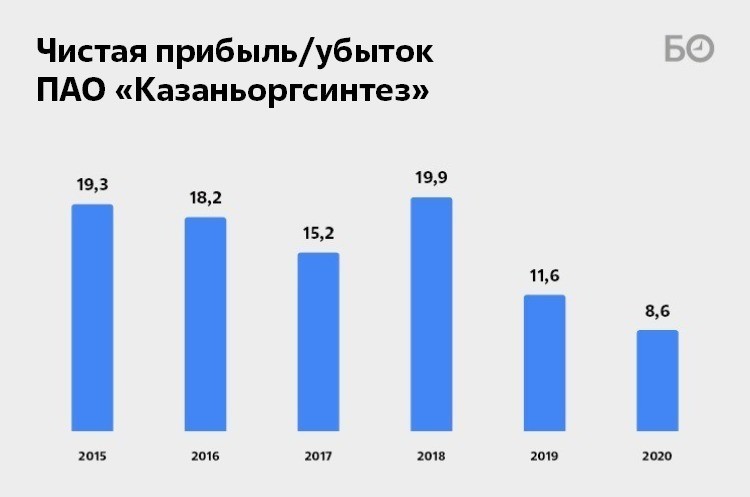

В сухом остатке акционеров интересует прибыль, а последняя, как мы упомянули вначале, за прошлый год сократилась на 26%, или на 3 млрд, до 8,6 млрд рублей и вернулась (с поправкой на валютный курс) в 2014-й. Хотя итоговый результат мог быть намного слабее, поскольку от основной деятельности компания получила только 11,1 млрд рублей операционной прибыли — на 35%, или на 5,9 млрд рублей, меньше, чем в 2019-м. Благо был кардинально улучшен баланс прочих статей. Отрицательное сальдо прочих доходов и расходов сократилось на 2,26 млрд до 320 млн деревянных. Ключевую роль сыграли курсовые разницы: отрицательные сократились с 1,71 млрд до 846 млн рублей, а положительные выросли с 315 млн до 1,47 млрд рублей.

Из прочих расходов отметим операционные траты на социальную политику и благотворительность, урезанные на 139 млн до 61 млн рублей, — так КОС не жадничал с 2014 года с его 23 млн рублей. Выплаты по данной статье стабильно сокращались последние четыре года, и получатели помощи от химического гиганта могут как сладкий сон вспоминать 2016-й, когда им выделили 2,9 млрд рублей. К слову, о разных подходах к тратам подобного рода: экономия КОСа кардинально отличается от политики «Татнефти», которая, несмотря на снижение прибыли на 46%, нарастила расходы по социалке на 1,6 млрд до 10,9 млрд рублей.

Составители отчетности рассчитали, что при росте курса евро на 20% завод увеличит прибыль на 36 млн рублей

Составители отчетности рассчитали, что при росте курса евро на 20% завод увеличит прибыль на 36 млн рублей

Заем в евро VS благоприятная конъюнктура

Несколько слов о ближайших перспективах «Казаньоргсинтеза». Оценка влияния курсовых рисков по итогам 2020 года сегодня выглядит неактуальной: составители отчетности рассчитали, что при росте курса евро на 20% (то бишь с 90 до 108 рублей) завод увеличит прибыль на 36 млн рублей. Слабо в это верится. Пойдя по стопам «Нижнекамскнефтехима» (прочитать об итогах работы НКНХ в 2020-м вы можете здесь), КОС подписал 12 февраля соглашение на привлечение от консорциума немецких банков 147,3 млн евро (или около 13,5 млрд рублей на момент написания этого материала). Полная стоимость кредита, рассчитанного на 15 лет, не должна превысить 180,6 млн евро. Процент выглядит заманчиво, чего не скажешь о перспективах рубля относительно евро.

Нюанс в том, что на конец 2018-го у КОСа в валюте на счетах лежало 13,3 млрд рублей — сумма, достаточная для того, чтобы самостоятельно профинансировать такую операцию (и это не считая возможности отложить несколько миллиардов из прибыли за 2019-й). Но уже в конце позапрошлого года от «заначки» осталось только 4,6 млрд рублей, а в начале 2021-го завод полез в валютную петлю. Теперь у КОСа есть шансы получить по такому займу чистые отрицательные разницы на сотни миллионов рублей и тем самым уменьшить налогооблагаемую прибыль. А значит, татарстанский бюджет потеряет в налоге на прибыль, а госхолдинг «Связьинвестнефтехим», контролирующий больше одной пятой капитала «Казаньоргсинтеза», потеряет соответствующую сумму дивидендов.

В текущем году, пока рынки пребывают на позитиве по поводу восстановления глобального спроса, негативные моменты могут быть компенсированы разгоном цен на продукцию КОСа. Тот же индекс PPI-ST находится на максимальных значениях и квартал к кварталу вырос на 47% (!). Разгон усиливается в том числе спекулятивными настроениями из-за излишней щедрости федрезерва США и других центральных банков. Впрочем, чрезмерный оптимизм также может привести к быстрому сдуванию пузырей, падению цен на товарных рынках и росту спроса на самые надежные валюты типа доллара и евро со всеми вытекающими.

Представители «Казаньоргсинтеза» не смогли предоставить «БИЗНЕС Online» комментарий, не пояснив, в частности, сокращение расходов на социальную политику и риски, связанные с новым валютным займом.

Мы попросили наших экспертов оценить итоги работы КОСа в 2020 году и его перспективы в 2021-м.

«В текущем году «Казаньоргсинтез» сможет увеличить выручку на 4–10 процентов»

Наталья Мильчакова — заместитель руководителя ИАЦ «Альпари»:

— У ПАО «Казаньоргсинтез» за 2020 год выручка по РСБУ упала почти на 14 процентов, операционная прибыль — на 35 процентов, а чистая прибыль сократилась на 26 процентов. На первый взгляд, результаты выглядят слабыми, но по итогам 9 месяцев 2020-го компания показала снижение выручки к аналогичному периоду 2019 года почти на 20 процентов, соответственно, четвертый квартал 2020-го оказался для нее наиболее удачным. В принципе, пострадала вся мировая нефтехимическая отрасль, так как сократились и цены, и объемы продаж. Пандемия коронавируса и связанные с ней ограничения для бизнеса, которые сохранялись в странах Европы до конца 2020 года и в некоторых странах продолжаются до сих пор, снизили спрос на продукцию нефтехимии.

Перспективы по выручке на 2021-й представляются чуть лучше, чем в тяжелом 2020-м, но все будет зависеть от состояния мирового спроса. Мы полагаем, что в текущем году «Казаньоргсинтез» сможет увеличить выручку на 4–10 процентов, в зависимости от того, как быстро будет восстанавливаться мировой рынок. Что касается займа в евро, то, на мой взгляд, в условиях обесценения рубля гораздо выгоднее заимствовать в России в рублях, а не за рубежом. Однако о значительных потерях от курсовой разницы в данном случае речь не идет, так как компания имеет сравнительно небольшой объем рублевых денежных средств на балансе, а краткосрочных финансовых вложений почти не имеет. Так что отрицательные курсовые разницы могут сократить чистую прибыль компании на 1–2 процентных пункта, но не больше, остальное будет зависеть от состояния мировой экономики и платежеспособности потребителей.

«Слабый рубль поддержит финансовые результаты «Казаньоргсинтеза»

Сергей Кауфман — аналитик ГК «Финам»:

— На наш взгляд, финансовые результаты «Казаньоргсинтеза» можно оценить как достаточно удачные. Весь основной негатив остался в первом полугодии, а во втором выручка сократилась всего на 2,2 процента год к году, а чистая прибыль и вовсе увеличилась на 17,5 процента. На фоне мировых нефтехимических гигантов «Казаньоргсинтез» тоже смотрится неплохо. Крупнейшие нефтехимические компании, такие как Dow или LyondellBasell, сократили выручку за год на 10–20 процентов, а чистая прибыль у них обрушилась на 40–50 процентов — хуже, чем результаты татарстанского предприятия.

В 2021 году ожидаем полного восстановления финансовых результатов компании приблизительно до уровней 2018-го, который был лучше и 2020, и 2019 годов. На данный момент мировые цены на полиэтилен находятся примерно на 20–25 процентов выше, чем в начале 2020-го, а финансовые результаты «Казаньоргсинтеза» дополнительно поддержат слабый рубль.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 41

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.