Лейтмотив опубликованного ежеквартального отчета ПАО «Нижнекамскнефтехим»: «Не все так плохо, как может казаться». НКНХ заявляет, что на рынке РФ не ощутил заметных перебоев в спросе на продукцию, и ожидает, что мировая экономика замедлит рост лишь на 2%, спрос на каучуки — «минимум на 2%». Но уже за январь – март завод потерял 17% выручки, и это без «самоизоляционных» апреля и половины мая. Эксперты «БИЗНЕС Online» считают, что нефтехимиков по итогам второго квартала ждет провал выручки на четверть.

Ежеквартальный отчет ПАО «Нижнекамскнефтехим» удивителен оптимизмом, которым пронизаны прогнозы, содержащиеся в нем. Возможно, новый генеральный директор Айрат Сафин хочет начать за здравие хотя бы так

Ежеквартальный отчет ПАО «Нижнекамскнефтехим» удивителен оптимизмом, которым пронизаны прогнозы, содержащиеся в нем. Возможно, новый генеральный директор Айрат Сафин хочет начать за здравие хотя бы так

«ПРОИЗВОДИТЕЛИ КАУЧУКОВ ДОЛЖНЫ ОЩУТИТЬ ПОТЕРИ ИЗ-ЗА ПАНДЕМИИ COVID-19 ВСЛЕД ЗА СПАДОМ ШИННОГО ПРОИЗВОДСТВА»

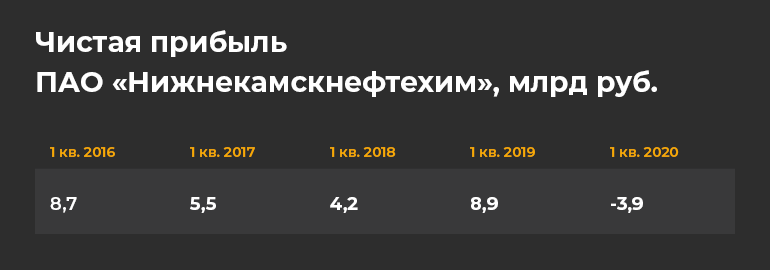

Ежеквартальный отчет ПАО «Нижнекамскнефтехим» удивителен оптимизмом, которым пронизаны прогнозы, содержащиеся в нем. Возможно, новый генеральный директор Айрат Сафин, сменивший в апреле Азата Бикмурзина, хочет начать за здравие хотя бы так. Ведь финансовый итог января – марта-2020 неутешителен: завод получил чистый убыток 3,9 млрд рублей против 8,9 млрд рублей чистой прибыли в аналогичном периоде предыдущего года (АППГ).

Составители отчета для объяснения такого результата ссылаются на прогноз компании IHS, которая пересмотрела темпы роста мировой экономики в 2020-м с 2,5% в начале года до 2,0%. Все так, более того, есть игроки, которые предполагают гораздо худший итог. К примеру, рейтинговое агентство S& P Global Ratings пересмотрело прогноз с роста на 0,4% до падения на 2,4%.

В НКНХ понимают, что ситуация в реальном секторе мировой экономики остается крайне неопределенной: разорваны многие логистические цепочки, большинство предприятий автомобильной и шинной отрасли в мире временно останавливалось в связи с падением спроса. В период со второй половины марта-2020 и до первой недели мая-2020 на тормоз нажало более 120 шинных заводов различных компаний, среди которых Continental, Goodyear, Bridgstone, Pirelli, Cooper Tire, Hankook, Nokian Tire и так далее. А в Индии правительство ввело в апреле 2020 года полный локдаун на 21 день, под который попали и шинники. О приостановке работы, а то и закрытии предприятий заявляли многие автопроизводители.

И тут появляется любопытный нюанс. Составители отчета пишут, что сильно упал спрос на синтетический каучук. По их оценкам, с учетом только объявленных остановок заводов предложение шинной продукции упадет в мире в текущем году на 45–50 млн штук. Казалось бы, должна прозвучать барабанная дробь, и на сцене появится двузначное число, характеризующее падение мирового производства в процентах, но… «Это приведет к сокращению глобального спроса на синтетический каучук в 2020 году как минимум на 2 процента», — пишут составители.

Однако эксперты указывают на другие цифры. «Производители каучуков должны ощутить потери из-за пандемии COVID-19 вслед за спадом шинного производства. В момент пика эпидемии в Китае в феврале продажи новых автомобилей на этом рынке упали на 80 процентов. В Европе пик падения продаж пришелся на апрель: в Германии авторынок снизился на 61,7 процента, продажи авто во Франции упали на 88,8 процента, в Великобритании — на 97,3 процента, в Италии — на 97,6 процента, в Испании — на 96,5 процента. И даже в России продажи новых легковых и коммерческих автомобилей в апреле сократились на 72,4 процента по сравнению с апрелем прошлого года», — говорит аналитик ГК «Финам» Алексей Калачев.

Впрочем, сделав акцент на 2%, на заводе все же не отрицают того, что пока ситуация лишена какой-либо определенности. Но, предположительно, максимальной глубины падение достигнет во втором квартале 2020 года — тот самый период, на который приходится большинство локдаунов в мировой шинной и автомобильной отраслях. Есть тому примеры и в России: так, в апреле на неопределенный срок прервал производство завод Hyundai в Петербурге, паузу должны были взять заводы Volkswagen и Peugeot Citroen в Калужской области.

ВАЛЮТНЫЙ КУРС И СПАсаЕТ, И ТОПИТ

При всем этом отчет не содержит прогнозов по выручке. Хотя ясно, что с падением стоимости нефти и сырья для нефтехимии должны снизиться и мировые цены на продукцию, примерно на 30–40% в твердой валюте. Что касается сырья, более половины НКНХ поставляет родственное предприятие «ТАИФ-НК» (в январе – марте — 58%), но и рублевые цены в первом квартале упали на 16,2% к АППГ.

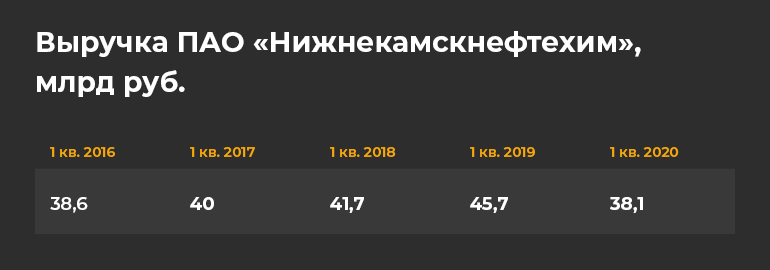

Практически на такую же долю снизилась выручка НКНХ в первом квартале — минус 17% или 7,6 млрд до 38,1 млрд рублей. Впрочем, что для российских производителей экспортной продукции — как нефтяников, так и нефтехимиков, — плавающий курс рубля сглаживает падение выручки. Так, единая европейская валюта, в которой в основном и рассчитываются покупатели за экспортные поставки, год к году укрепилась на 18%, с 72,7 рубля на 30 марта 2019 года до 85,7 рубля на 28 марта 2020-го.

Однако аналитик ГК «Финам» Калачев указывает на иные обстоятельства. «Половина выручки НКНХ образуется за счет экспорта. Вероятное снижение объемов и цен экспортных продаж не в полной мере было компенсировано падением курса рубля, которое пришлось только на последний месяц квартала. Продажи распределены более-менее равномерно, а средний курс доллара в первом квартале был всего на 1,3 процента выше прошлогоднего первого квартала. Зато курс на последнюю отчетную дату, на которую пересчитываются валютные обязательства компании, отличался от прошлогодней даты на 20 процентов. Иными словами, если валютная переоценка мало помогла выручке, то на рублевой оценке валютных кредитов для составления отчетности она отразилась в полной мере. Отсюда такой большой формальный убыток», — говорит он.

К тому же «плавающий» рубль сыграл злую шутку и с НКНХ, ведь у завода есть солидные валютные долги на 723 млн евро: 405 млн и 168 млн по двум займам компания должна Deutsche Bank AG, еще 150 млн — Альфа-банку. Напомним, что таифовцы привлекли кредит для финансирования строительства нового олефинового комплекса мощностью 600 тыс. т этилена в год, который должна возвести компания Linde AG. По плану первая очередь должна быть завершена к 2021 году. И по итогам первого квартала 2020-го прочие расходы, куда обычно включаются отрицательные курсовые разницы, выросли с 2,3 млрд до 13,7 млрд рублей. Именно переоценкой кредитных обязательств на 11,7 млрд рублей составители отчета и объясняют ухудшение показателей.

Такие потери эксперты часто называют бумажными, но они абсолютно реальны: десятки российских заводов обрушили груз валютных займов. В Татарстане есть яркий пример тому — «Аммоний». Что касается НКНХ, то в ситуации, когда для бюджета республики ценен каждый рубль, совершенно «не в кассу» налоговый вычет, полученный нефтехимиками вместо уплаты налога на прибыль.

ПЕРИОД ПАДЕНИЯ СПРОСА ВЫБРАЛИ ДЛЯ РЕМОНТА ЗАВОДОВ

Разумеется, «Нижнекамскнефтехим» принял антикризисные меры. В частности, например, перенес на более ранний срок капитальный ремонт заводов по выпуску синтетического каучука (СК), чтобы максимально сократить его предложение в период низкого спроса. При этом на российском рынке, по наблюдениям менеджмента, НКНХ, в отличие от зарубежных рынков, пока не ощущает сильных провалов спроса. Мы же уточним, что на внутренний рынок компания отгружает преимущественно пластики: в первую очередь полиэтилен высокого и низкого давления. Собственно, на этом же рынке в основном кормится и «брат» НКНХ, «Казаньоргсинтез». А спрос на пластики и жидкую нефтехимическую продукцию завода остается на относительно нормальном уровне. В отчете указано, что есть отдельные случаи отказа от закупок, но это относится к малым предприятиям и практически не влияет на продажи на рынке РФ. «Некоторые компании начинают ощущать сложности с оборотным капиталом. В сложившихся условиях НКНХ старается подходить индивидуально к таким покупателям для митигации возможных негативных последствий на спрос», — уточняют авторы отчета.

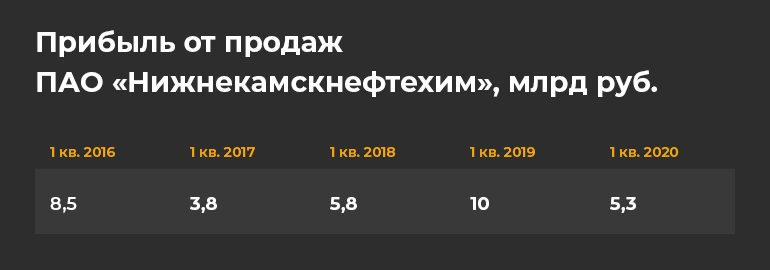

И все же, насколько нормален уровень спроса в России? Судя по снижению выручки КОСа на 19% или 3,7 млрд до 16,2 млрд рублей в первом квартале, дела тут идут тоже не ахти. Об этом говорит такой показатель, как прибыль от продаж: у сильнее ориентированного на внутренний рынок «Казаньоргсинтеза» она упала на 69% или 4,3 млрд до 1,9 млрд рублей. А наполовину завязанный на внешний рынок НКНХ недосчитался 4,7 млрд или 47% и ограничился 5,3 млрд рублей прибыли от продаж. Правда, некоторые надежды на более быстрое восстановление нашего рынка у аналитиков есть. «Российский рынок быстрее вернулся к жизни, если такое определение возможно применить в данном случае. Экономика работала процентов на 60 даже при условии режима самоизоляции повсеместно, то есть ключевые процессы если и приостанавливались, то ненадолго. Вероятно, отчасти поэтому в НКНХ отмечают отсутствие резких провалов в показателях», — говорит старший аналитик ИАЦ «Альпари» Анна Бодрова.

Ближайшие перспективы НКНХ мы также попросили оценить наших экспертов.

«Если НКНХ и не ощущает заметных перебоев спроса на внутреннем рынке, то это за счет тесных связей и долгосрочных договорных отношений с шинниками внутри сложившихся технологических цепочек»

«Если НКНХ и не ощущает заметных перебоев спроса на внутреннем рынке, то это за счет тесных связей и долгосрочных договорных отношений с шинниками внутри сложившихся технологических цепочек»

«ВЫРУЧКА НКНХ ПО ИТОГАМ ГОДА МОЖЕТ СНИЗИТЬСЯ НА 20–25 процентов»

Алексей Калачев, аналитик ГК «Финам»:

— Если в первом квартале 2020 года в России объемы производства искусственных каучуков в первичных формах сохранялись на уровне первого квартала 2019-го, то во втором квартале будет явный провал. Производителям каучуков придется снижать загрузку предприятий вслед за шинными и автомобильными заводами. Вероятно, с третьего квартала по мере снятия карантинов и ограничений начнется восстановление спроса. В целом по итогам года можно ожидать снижения объемов производства в пределах 4–5 процентов.

Если НКНХ и не ощущает заметных перебоев спроса на внутреннем рынке, то это за счет тесных связей и долгосрочных договорных отношений с шинниками внутри сложившихся технологических цепочек. Однако склады готовой продукции не безразмерны и рассчитаны на регулярную отгрузку. Годовое снижение российского авторынка может составить около 30 процентов. Падение продаж и производства автомобилей так или иначе отразится на производственной динамике НКНХ. Полагаю, его выручка по итогам года может снизиться на 20–25 процентов.

Во втором квартале российская валюта чувствует себя более уверенно и даже немного укрепляется. Я полагаю, до конца года с этой стороны уже ничего не угрожает. Провал спроса в апреле – мае, на мой взгляд, будет более чувствителен для компании.

Анна Бодрова, старший аналитик ИАЦ «Альпари»:

— Как будет, никто не знает, так как падение спроса на синтетический каучук вследствие провала потребности в шинах по всему миру может быть и 1–2 процента, и 5–8 процентов — все зависит от глубины падения конечного спроса. Это станет понятно, когда бизнесы и потребители начнут возвращаться к повседневной жизни, а мир выйдет из коронавирусного пике. В конце концов, мы еще никогда не сталкивались с простоем экономик по причине пандемии, поэтому все прогнозы носят предварительный и очень осторожный характер.

На российском рынке еще будет спад, когда потребитель выйдет в повседневную жизнь без денег и сбережений. Здесь останется очень мало места покупкам автомобилей, например, поэтому производителям шин уже сейчас имеет смысл пересмотреть параметры производства, чтобы не копить лишнего на складах.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 46

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.