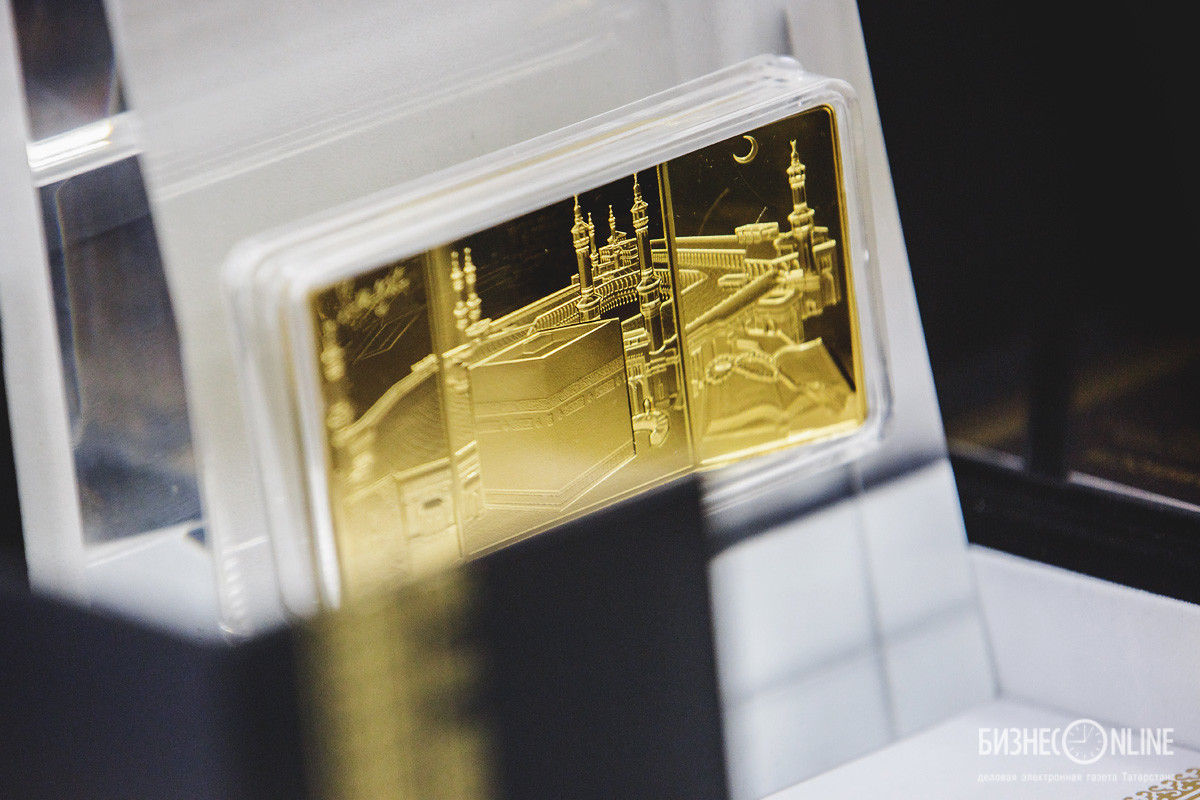

Сегодня в Казани на выездном заседании рабочей группы ЦБ РФ была утверждена «дорожная карта» по развитию партнерских финансов — таким нейтральным термином теперь будет называться исламский банкинг, развитие которого в России наталкивается на нежелание менять действующее банковское законодательство. Корреспондент «БИЗНЕС Online», побывавший на открытии группой ТФБ первого в России центра партнерского банкинга, выяснил, каким образом планируется использовать имеющиеся в законодательстве окна.

|

| Сегодня в Казани открылся первый в России Центр партнерского банкинга. Его деятельность будет построена в полном соответствии с принципами партнерского финансирования, которые широко применяются во многих странах Юго-Восточной Азии и Ближнего Востока |

КАК СЛОВА «ИСЛАМСКИЙ» И «ШАРИАТ» ПОПАЛИ ПОД ЗАПРЕТ ЦБ РФ

В ожидании высоких гостей сиреневая ковровая дорожка на входе в центр партнерского банкинга по адресу улица Салимжанова, 10 была закрыта полиэтиленом. По обе стороны от нее жались журналисты татарстанских и федеральных СМИ, кляня погоду, которая превратила выпавший накануне снег в мокрое месиво. Внутрь центра их не пускали — все равно в довольно скромное по площади помещение они бы все не вместились. Чтобы как-то скрасить журналистам жизнь, глава группы ТФБ Роберт Мусин, на днях вернувшийся на пост председателя правления Татфондбанка, охотно давал свои комментарии по поводу предстоящего события — открытия первого в России финансового учреждения, которое бы в своей работе использовало принципы исламского банкинга. Впрочем, известно, что ЦБ РФ стартательно обходит этот термин, предпочитая заменять его на нейтральный — «партнерский» банкинг. Видимо в руководстве регулятора опасаются негативной реакции населения, что может в самом начале погубить ростки нового рынка. Впрочем, в речах самих участников мероприятия «запретные» слова то и дело проскальзывали.

Напомним, что исламский банкинг исходит из запрета ссудного процента и ростовщичества (в исламских финансах — «риба»), чрезмерного риска (в исламских финансах — «гарар») и неопределенности (в исламских финансах — «майсир»). Кроме того, запрещается вкладывать средства и получать доход от производства и продажи определенных продуктов, алкоголя, оружия и индустрии «низменных чувств» (проституции, порнографии, азартных игр и т. п.).

«ХОЗЯИН ПРИЕХАЛ»

«Мы долго думали, браться за этот ответственный проект или нет. Для меня существуют большие репутационные риски в данном проекте, если он окажется неудачным, поэтому мы будем выверять каждый шаг, — признался Мусин корреспонденту «БИЗНЕС Online». — Но без этого пилотного проекта мы не сумеем понять, как правильно строить партнерский банкинг». По его словам, только практика покажет, насколько привлекательными для клиентов будут продукты, предлагаемые партнерским банкингом. «Бизнесмены, получая кредит, все время напрягаются — им каждый месяц надо платить высокие проценты, а это непросто. Вместо этого они могут продать 51 или 75 процентов своего бизнеса структурам банка и получить необходимое финансирование. Бизнесмену не нужно будет ежемесячно платить проценты по кредитам. А потом, когда он получит прибыль, то сможет выкупить обратно свою долю в бизнесе, разумеется, с прибылью для банка», — рассказал Мусин, пояснив, что для реализации таких схем у партнерского банкинга должна быть сильная проектная группа, которая сможет проект оценить — его риски, доход. Если проект будет интересен с этой точки зрения, то структура банка войдет в учредители проекта и он получает финансирование.

«Хуҗа килде (с тат. «Хозяин приехал»)», — тихо сказал помощник, наклонившись к Мусину. И правда, к толпе журналистов подкатил огромный белый микроавтобус Toyota, из которого вышел улыбающийся президент РТ Рустам Минниханов. К нему подошел Мусин, и они вдвоем стали о чем-то тихо разговаривать. Минут через пять подъехал черный микроавтобус, который доставил гостей из ЦБ РФ в главе с первым заместителем председателя Банка России Алексеем Симановским, и церемония открытия центра партнерского банкинга началась.

«Мы живем в непростое время, сложные экономические обстоятельства заставляют нас искать новые пути. Партнерский банкинг — это серьезный инструмент, который активно применяется даже уже в европейских странах. И здесь мы должны найти такую технологию обслуживания наших клиентов, которая прежде всего не противоречила бы российскому законодательству, но и не противоречила бы и исламскому банкингу», — сказал Минниханов, предупредив, что предстоит пройти длинный путь, прежде чем новая форма финансовых услуг займет серьезную долю российского рынка.

Кроме Минниханова и Симановского, который скромно слушал напутствия президента РТ за спинами журналистов, в открытии центра приняли участие министр экономики РТ Артем Здунов, муфтий Татарстана Камиль Самигуллин, ректор КФУ Ильшат Гафуров и другие официальные лица. Быстро осмотрев офис центра, они отправились на экскурсию в финансовый дом «Амаль» (дочерняя структура Булгар Банка, которая уже несколько лет оказывает услуги исламского банкинга — прим. ред.) и затем на выездное заседание рабочей группы ЦБ РФ по разработке «дорожной карты» внедрения партнерского банкинга в России, к которой, собственно, и было приурочено открытие центра.

|

| Муфтий Татарстана Камиль Самигуллин (справа) |

«МЫ СЕЙЧАС СПОКОЙНЫ И УВЕРЕНЫ, ЧТО ПРОДУКТЫ ЯВЛЯЮТСЯ ХАЛЯЛЬНЫМИ»

Уезжая, Мусин поручил своим подчиненным остаться и ответить на все вопросы журналистов. Впрочем, первый удар на себя взял муфтий Татарстана. Камиль хазрат рассказал, что ДУМ РТ с самого начала участвовало в подготовке партнерских банковских продуктов. «Смотрели, изучали огромную кипу документов. В составе 15 членов совета улемов ДУМ РТ (в начале марта Татагропромбанк подписал соглашение о сотрудничестве с ДУМ РТ в реализации проекта — прим. ред.), есть несколько дипломированных специалистов, которые специализируются на исламских финансах. Также мы постоянно консультируемся с исламскими учеными из других стран. Так что мы сейчас спокойны и уверены, что предлагаемые центром партнерского банкинга продукты являются халяльными и соответствуют канонам ислама», — заявил он.

На вопрос корреспондента «БИЗНЕС Online» о том, как быстро специалисты ДУМ смогут изучать и визировать каждую кредитную сделку на предмет соответствия нормам ислама, Камиль хазрат немного запнулся. «Есть внутренний шариат... то есть внутренняя комиссия, есть внешняя комиссия, — начал он, вовремя вспомнив про рекомендации Банка России. — Мы выступаем в качестве внешней комиссии и смотрим за общими правилами предоставления продуктов. Но есть специалисты, которые постоянно находятся в центре и непосредственно следят за каждой сделкой».

|

| Ректор КФУ Ильшат Гафуров (слева) и управляющий |

«ПРОЦЕНТЫ ПО КАРТАМ МЫ НЕ НАЧИСЛЯЕМ»

В разговоре с потенциальными клиентами, которые специально подъехали к началу работы центра партнерского банкинга, директор центра Альберт Шагивалеев с располагающей к себе улыбкой рассказал, что доходность размещения средств может достигать 14 - 17%, но банк не может гарантировать их и прописывать в договорах. При этом он с гордостью продемонстрировал интернет-банкинг, назвав его одним из самых удобных среди конкурентов.

— Держателям своих карт вы начисляете процент за использование их денег? — спросил его бизнесмен.

— У нас процент не начисляется, — ответил Шагивалеев.

— Но вы же в любом случае по закону должны начислять проценты за пользование кредитными средствами! Даже по вкладу до востребования должен быть доход, — продолжил наседать дотошный клиент.

— Нет, мы этот вопрос согласовали с ДУМ РТ... — попытался ответить Шагивалеев.

— А с Центробанком? — спросил бизнесмен. Видя, что Шагивалеев замялся, он подсказал, что ФД «Амаль», который уже несколько лет оказывает подобные услуги, этот скользкий вопрос обходит, предлагая клиенту добровольно подписать бумагу, что он отказывается от процентов за использование своих средств и просит их перечислять на благотворительный счет в банке.

— Да, да, у нас такая же схема используется, — с облегчением подтвердил Шагивалеев.

|

«ТАКИЕ ПРОДУКТЫ БУДУТ ВОСТРЕБОВАНЫ СРЕДИ ТЕХ ЛЮДЕЙ, КОТОРЫЕ НЕ ПРИЕМЛЮТ ССУДНЫЙ ПРОЦЕНТ»

На вопрос корреспондента «БИЗНЕС Online» о том, как обходится запрет на возможность осуществлять торговые операции, первый заместитель председателя правления Татфондбанка Рамиль Насыров (курирует проект центра партнерского банкинга — прим. ред.) ответил, что банк не совершает сделок, запрещенных российским законом о банках и банковской деятельности. «Дело в том, что центр партнерского банкинга — это группа компаний, в которой банк выполняет функцию расчетного-кассового обслуживания и привлечения денежных средств на текущие счета, это те инструменты, где отсутствует процентная доходность. Если мы говорим о доходных инструментах, то для этого есть ООО «ТД «Партнерский», который является дочерним обществом Татагропромбанка. Именно это предприятие осуществляет вложения средств в доходные инструменты. Если клиент центра партнерского банкинга хочет приобрести, например, автомобиль в рассрочку, то ТД «Партнерский» покупает за свой счет это транспортное средство и фиксирует его цену с учетом своей прибыли на весь период рассрочки, указанной в договоре. Соответственно, клиент постепенно выкупает этот автомобиль у торгового дома», — рассказал Насыров.

По его словам, удорожание данной схемы по сравнению с классическим кредитованием происходит за счет того, что такая торговая сделка облагается НДС 18%, также требуется создание резервов на возможные потери. «Да, удорожание имеет место, и в некоторых случаях оно существенное, но такие продукты будут востребованы среди тех людей, которые не приемлют ссудный процент», — подчеркнул Насыров, оценив удорожание приобретаемого автомобиля по такой схеме в 22 - 25%.

Впрочем, как добавил Шагивалеев, предоставление автомобиля в рассрочку (аналог автокредита) для клиента может быть выгоднее за счет отсутствия дорогостоящего обязательного в коммерческих банках страхования по КАСКО.

|

«МЫ СНАЧАЛА ПОПЫТАЕМСЯ ЗАСТАВИТЬ РАБОТАТЬ ЭТУ «ФИНАНСОВУЮ ВИТРИНУ» В РАМКАХ ДЕЙСТВУЮЩЕГО ПРАВОВОГО ПОЛЯ»

Входящий в состав рабочей группы ЦБ РФ Насыров рассказал некоторые кулуарные подробности деятельности группы. «Сейчас в рабочей группе ЦБ РФ придерживаются такой стратегии: «Мы сначала попытаемся заставить работать эту «финансовую витрину» в рамках действующего правового поля». По итогам пилотного проекта, который будет реализовываться в Татарстане, будут приняты решения о необходимости внесения поправок в те законы, которые сдерживают развитие партнерского банкинга, что можно будет поменять в законодательстве без ущерба уже устоявшейся в России традиционной банковской системе, чтобы эти элементы этнического банкинга могли успешно развиваться?» — сообщил он. По мнению Насырова, чтобы выявить все сдерживающие факторы, понадобится как минимум один финансовый год.

Также он сообщил, что в течение ближайших трех-четырех месяцев ТФБ и Сбербанк единовременно подпишут генеральное соглашение о сотрудничестве с Исламским банком развития. «Это рамочное соглашение о том, что ИБР будет оказывать методологическую и информационную поддержку, обмениваться опытом, проводить аккредитацию качества оказываемых российскими банками услуг», — рассказал он, пояснив, что ИБР — не тот институт, с которым можно выстраивать коммерческие отношения. «В первую очередь это институт развития, и для нас ценен тот опыт, который накоплен у ИБР. Без доступа к этому опыту развивать исламские финансовые инструменты будет достаточно сложно», — отметил Насыров.

По словам первого заместителя председателя правления Татфондбанка, запрос на инвестирование в Россию со стороны исламских инвесторов есть. По крайней мере, об этом говорит опыт общения с ними в рамках ежегодно проходящих в Казани форумов KazanSummit. «Но пока в стране нет понятных для исламских инвесторов финансовых институтов, которые могли бы гарантировать соответствие определенным требованиям партнерского банкинга. Одна из целей создания данного центра как раз заключается в создании понятной и доступной инвесторам из стран организации исламского развития, — сказал он. — Мы ожидаем первых контрактов с ними в горизонте 9 - 12 месяцев».

«КУРИЦА ПО ЗЕРНЫШКУ КЛЮЕТ»

Комментируя «БИЗНЕС Online» открытие центра партнерского банкинга, главный лоббист исламских финансов не только в Татарстане, но и, пожалуй, в масштабах всей России, учредитель и президент фонда IBFD Линар Якупов напомнил, что в Татарстане уже несколько лет ФД «Амаль» и Евразийская лизинговая компания осуществляют те немногочисленные операции по исламскому банкингу, которые разрешены российским законодательством. «По сути, центр партнерского банкинга добавит к этим услугам еще расчетно-кассовое обслуживание. Но все равно, это важный шаг вперед для всего банковского сектора. Это некий индикатор того, что это интересный сегмент, что сюда приходят серьезные игроки», — сказал он, выразив надежду, что по результатам работы центра будут внесены вполне определенные изменения в российское законодательство, которые дадут зеленый свет полноценному развитию исламских финансовых институтов.

По завершении выездного заседания рабочей группы ЦБ РФ к журналистам вышел Симановский. По его словам, опыт ФД «Амаль», который получает некоторую прибыль со своих операций в рамках исламского банкинга, доказывает, что действующее российское законодательство не является препятствием для функционирования банковских и финансовых учреждений на принципах партнерского банкинга.

Он сообщил, что на заседании рабочей группы была утверждена «дорожная карта» по развитию партнерского банкинга, которая предусматривает изучение необходимости и целесообразности внесения точечных изменений в российское законодательство с тем, чтобы сделать работу этого направления финансовой деятельности еще успешнее и проще. «Это не готовое решение, это не готовая комбинация. Эта работа должна дать ответ на вопрос о целесообразности. Если это целесообразно, то какие точечные решения нужно принять, когда и как», — сказал Симановский. Впрочем, по его словам, рабочая группа не занимается оценками того, сколько денег таким путем можно привлечь в Россию. «Курица по зернышку клюет, как говорится. Здесь надо начать процесс, и если он станет успешным с точки зрения инвесторов, то это сможет иметь хорошие последствия», — подчеркнул первый зампред ЦБ РФ.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 57

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.