«Затронут ли эти события Россию? Вы знаете, они затронут весь мир. Потому что мы можем говорить, что огородились от всего мира, но это немножко не так. Здесь цепная реакция», — комментирует эксперт сильнейший банковский крах в США за последние 15 лет. На фоне банкротства Silicon Valley Bank (SVB) и Signature Bank президент США Джо Байден пытается успокоить граждан и бизнес (пока безуспешно), а экс-президент Дональд Трамп уже обещает Великую депрессию похлеще, чем в 1929 году. О последствиях для мира пока можно только гадать. О том, как нынешний кризис может докатиться до России и чем опасно решение Вашингтона «снова молотить ликвидностью во все стороны», — в материале «БИЗНЕС Online».

В США стремительно «схлопнулись» сразу два крупных банка — Silicon Valley Bank (SVB) и Signature Bank. Нынешний крах — самый масштабный со времен мирового финансового кризиса 2008 года

В США стремительно «схлопнулись» сразу два крупных банка — Silicon Valley Bank (SVB) и Signature Bank. Нынешний крах — самый масштабный со времен мирового финансового кризиса 2008 года

Что произошло?

В конце прошлой недели в США стремительно «схлопнулись» сразу два крупных банка — Silicon Valley Bank (SVB) и Signature Bank. Нынешний крах — самый масштабный со времен мирового финансового кризиса 2008 года. К чему он приведет, еще предстоит понять, но паника на американском рынке налицо. В понедельник в 9:00 по местному времени президент США Джо Байден попытался успокоить бизнес и граждан. Руководство «погоревших» банков уволят, а вклады и деньги американских налогоплательщиков не пострадают, подчеркнул американский лидер. «Ваши депозиты будут там, когда они вам понадобятся. Малые предприятия по всей стране, у которых есть депозитные счета в этих банках, могут вздохнуть спокойнее, зная, что они смогут платить своим работникам и оплачивать счета», — отметил Байден. Наконец пообещал ужесточить регулирование, чтобы сократить угрозы в будущем. В ответ на вопрос «Можете ли вы пообещать американцам, что страну не ждет цепная реакция банкротств банков?» президент США просто скрылся за дверью.

Сообщения о банкротстве Silicon Valley Bank, занимавшего 16-е место по величине активов в стране (и второе в Калифорнии), появились в прошлую пятницу. Регулятор в штате Калифорния закрыл банк и передал его под управление федеральной корпорации по страхованию вкладов (FDIC). Ведомство вскоре отчиталось, что застрахованные вклады переведут в новую структуру, а клиенты получат к ним доступ не позднее 13 марта. Владельцам незастрахованных вкладов пообещали «сертификаты управления» средствами. В будущем клиенты смогут получить компенсации за счет продажи активов SVB, уточнили в FDIC.

В понедельник в 9:00 по местному времени президент США Джо Байден попытался успокоить бизнес и граждан. Руководство «погоревших» банков уволят, а вклады и деньги американских налогоплательщиков не пострадают, подчеркнул американский лидер

В понедельник в 9:00 по местному времени президент США Джо Байден попытался успокоить бизнес и граждан. Руководство «погоревших» банков уволят, а вклады и деньги американских налогоплательщиков не пострадают, подчеркнул американский лидер

На конец 2022 года активы Silicon Valley Bank составляли около $209 млрд, а депозиты — около $175,4 миллиарда. Банк, основанный в 1983-м и проработавший 40 лет, обанкротился менее чем за двое суток. Кредитная организация в основном обслуживала работников технологического сектора и компании из Кремниевой долины, финансируемые с использованием венчурного капитала. На фоне роста инвестиций в IT-сектор кратно росли и активы кредитной организации. Чтобы увеличить доходность, банк купил облигации от правительства США (US Treasuries). Но план не сработал из-за того, что процентную ставку опустили почти до нуля для спасения экономики от последствий ковида, пересказал историю краха бывший сотрудник аудиторской компании KPMG, аналитик Павел Комаровский. Тогда банкиры вложились в более длинные бумаги со сроком погашения 5–10 лет (по большей части — ипотечные). Однако и тут, как выяснится позже, промахнулись. Федеральная резервная система (ФРС) США из-за разгона инфляции резко повысила процентную ставку. В результате облигационный портфель банка просел. Бумаги банка оказались никому не нужны, потому что появились облигации с большей прибыльностью.

Ситуация резко ухудшилась после того, как SVB вложил подросший на фоне пандемии портфель депозитов на $91 млрд в ценные бумаги с длительным сроком погашения, уточняет Financial Times (FT). Из-за роста ставки ценные бумаги подешевели на $15 млрд с момента покупки банком. 8 марта известные венчурные компании начали советовать партнерам выводить деньги. SVB в тот же день сообщил, что ему дополнительно надо привлечь $2,25 млрд, а уже 10 марта отказался от этих планов и начал искать покупателя, но не успел. Проблема в том, что в основном у банка были «депозиты до востребования», т. е. клиенты могли забрать деньги в любой момент, уточняет Комаровский. Произошло то, что на рынке называют «набегом на банк», когда клиенты массово забирают средства. Чтобы остановить «беспорядок», как выразился Байден в воскресном экстренном обращении, власти США запустили процедуру банкротства.

За несколько дней до этого закрылся криптоориентированный Signature Bank с похожим портфелем, а накануне американский регулятор запустил его банкротство. Около 90% вкладов в банке не было застраховано, отмечает Bloomberg. Агентство Reuters описывает произошедшее как третий по размеру крах в банковской истории США. Чуть раньше погорел еще один банк — Silvergate Bank, который называли «краеугольным камнем» для мира криптовалют.

Закрылся криптоориентированный Signature Bank с похожим портфелем, а накануне американский регулятор запустил его банкротство. Около 90% вкладов в банке не было застраховано

Закрылся криптоориентированный Signature Bank с похожим портфелем, а накануне американский регулятор запустил его банкротство. Около 90% вкладов в банке не было застраховано

Кризис не за горами?

После банкротства SVB и Signature Bank не будет эффекта домино, убеждала в воскресенье министр финансов США Джанет Йеллен. Интервью чиновницы американскому телеканалу CBS было похоже на мантру: «Американская банковская система надежна и хорошо капитализирована. Она стабильна. Американцы могут быть уверены в безопасности и устойчивости нашей банковской системы». По словам Йеллен, регуляторы теперь хотят убедиться в том, что кризис не распространился на другие банки. Ситуация, как считает минфин, резко отличается от финансового кризиса 2008 года, когда властям пришлось спасать многие банки. Другими словами, теперь спасать банки не планируется.

Рынок пока не верит в успокоительные заявления. На прошлой неделе четыре крупнейших банка США за сутки потеряли $52,4 млрд рыночной стоимости. В понедельник началась распродажа акций похожего по портфелю First Republic Bank, а бумаги подешевели аж на 70%. Не помог даже отчет банка о дополнительной ликвидности от ФРС и JPMorgan Chase. В американских соцсетях публикуют фото, на которых люди стоят в очереди в отделения First Republic Bank. Судя по всему, в похожей ситуации еще несколько банков, которые к тому же оказались под информационным давлением.

Если администрация США не решит проблему вкладчиков SVB, Байдену грозит «катастрофический банковский кризис», предупреждает Axios. «Каждый некрупный банк в Америке вынужден беспокоиться о том, сможет ли он удержать своих корпоративных клиентов», — пишет портал. И подчеркивает, что теперь администрация Байдена должна найти хорошего покупателя для бизнеса SVB, а иначе столкнется с массовым давлением. К слову, американский бизнесмен Илон Маск уже заявил, что «открыт для идеи» купить SVB. ФРС и Белый дом должны максимально убрать препятствия для покупки SVB такими крупными банками, как JPMorgan или Goldman Sachs, рассуждает Axios. Британское подразделение SVB, как стало известно накануне, за 1 фунт стерлингов покупает HSBC Holdings Plc.

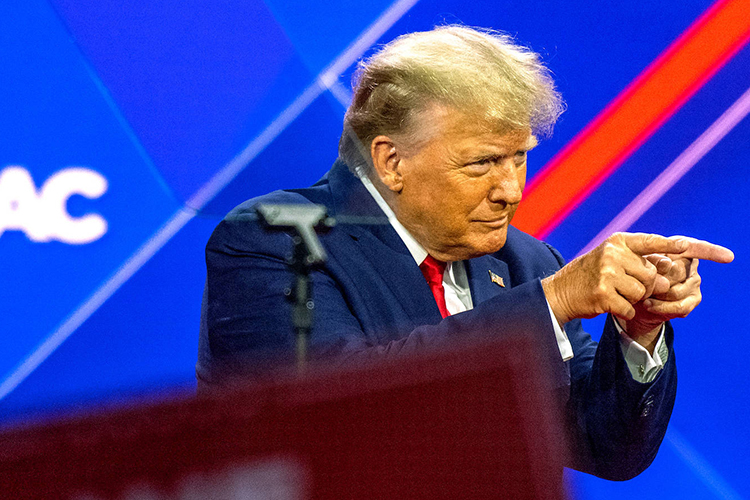

Крах SVB — это «поразительный тревожный сигнал» для регулирующих органов, отмечает Bloomberg. Агентство приходит к выводу, что регуляторы «бездействовали», не застраховали должным образом риски в менее заметных частных секторах экономики и обслуживающих их банках. Если МВФ и финансовые ведомства стран ожидаемо стараются успокоить, то в политических кругах ситуация несколько иная. Крах SVB указывает на «большой кризис», который угрожает не только экономике США, предупредил президент Сербии Александр Вучич. Экс-президент США Дональд Трамп не смог отказать себе в удовольствии уколоть Байдена и предрек стране новую Великую депрессию, причем «гораздо сильнее, чем в 1929 году».

ФРС на фоне паники на рынке запустила программу срочного финансирования кредитных организаций. Лежащий на поверхности вопрос: на сколько хватит этой программы при стрессовом сценарии и как Вашингтон решит общий кризис ликвидности, откуда возьмет дополнительные деньги? «Разъяснить, как американские власти будут „поддерживать устойчивость банковской системы“, может каждый ребенок — бумагой и краской. Напечатают еще больше ничем не обеспеченных долларов, чем вызовут еще больше проблем в мире», — съязвила в своем телеграм-канале официальный представитель МИД РФ Мария Захарова.

Удивляет не сам факт банкротства, а его стремительность, от публичных заявлений до запуска процедуры прошло менее 30 часов, отмечает финансовый аналитик Павел Рябов. «Проблемы SVB не локальны, а глобальны, то есть другие банки имеют аналогичные разрывы в балансе. Тут, скорее всего, будет адаптация общественного мнения, что пора дать по тормозам в ужесточении ДКП (денежно-кредитной политики — прим. ред.)», — написал Рябов в своем телеграм-канале. По его мнению, переток ликвидности из мелких банков в крупные неизбежен, но влияния на финансовую систему не будет, потому что SVB был изолирован. Рябов прогнозирует, что ФРС попытается купировать «кризис доверия» тем, что будет «снова молотить ликвидностью во все стороны». Однако исправить структурные дисбалансы в банках так не получится, предупредил эксперт.

Экс-президент США Дональд Трамп не смог отказать себе в удовольствии уколоть Байдена и предрек стране новую Великую депрессию, причем «гораздо сильнее, чем в 1929 году»

Экс-президент США Дональд Трамп не смог отказать себе в удовольствии уколоть Байдена и предрек стране новую Великую депрессию, причем «гораздо сильнее, чем в 1929 году»

«В такой ситуации сейчас все крупнейшие американские банки»

По просьбе «БИЗНЕС Online» эксперты порассуждали, запустят ли события в США цепную реакцию по всему миру и затронут ли они Россию.

Александр Разуваев — экономист, член наблюдательного совета гильдии финансовых аналитиков и риск-менеджеров:

— На самом деле в Европе может быть банковский кризис. Это первое. Плюс на Калифорнийский банк (Silicon Valley Bank — прим. ред.) завязаны компании из Великобритании. А причина [банкротства SVB и возможного кризиса] проста. Рост ставки и, соответственно, обесценивание портфеля облигаций. В такой ситуации сейчас все крупнейшие американские банки. Что будет, никто не знает. Если просто влить денег и спасти, то это еще больше подстегнет инфляцию. Поэтому ситуация достаточно сложная. Но мы, конечно, в лучшем положении. Потому что у нас средства из недружественных стран заморожены. И, соответственно, массовой распродажи быть не должно. Но если все пойдет, как в 2008 году, то обвалится нефть. И это не очень хорошо.

Наши банки отрезаны от мировой финансовой системы. Поэтому для нас все это пройдет намного мягче, чем в 2008 году. Но, повторюсь, нефть обвалится, и для российского бюджета это будет не очень хорошо. Ну а так… Мы уже давно не можем занимать [средства] на внешних рынках. Санкции введены. В этом отношении вся эта история нам в плюс.

Евгений Коган — профессор НИУ ВШЭ, автор телеграм-канала bitkogan:

— Сегодня ФРС имеет достаточное количество, скажем так, инструментов, для того чтобы в принципе на корню погасить эту проблематику. По крайней мере, острую ее часть. Другое дело, что мы должны с вами очень четко понимать, что они будут лечить симптомы, а не болезнь. Она заключается в том, что нужно бороться с инфляцией. Для борьбы с инфляцией поднимались процентные ставки. А подъем процентных ставок привел к колоссальным проблемам. И сложность в том, что им сейчас надо поднимать процентные ставки, чтобы бороться с инфляцией. А бороться с инфляцией и поднимать ставки они сейчас не могут, потому что все происходящее привело к тому, что посыпались долговые инструменты в ценах. И естественно, что возникли дыры на балансе банков. Так что, если ФРС будет предоставлять ликвидность банкам, это может вызвать новый виток инфляции, бороться с которым будет невозможно. Мораль: мы можем получить стагфляцию (ситуация, в которой экономический спад и депрессивное состояние экономики сочетаются с ростом цен, — прим. ред.), которая пойдет по всему миру.

Затронут ли эти события Россию? Вы знаете, они затронут весь мир, потому что мы можем говорить, что огородились от всего мира, но это немножко не так. Мы торгуем со всем миром, все равно продаем свои нефть и газ, даже если не работаем с Европой или Америкой, в долларах или евро, но работая при этом с китайскими партнерами, из Объединенных Арабских Эмиратов или с Индией. Они, в свою очередь, станут работать с теми, у кого будут проблемы. Вы понимаете, это цепная реакция. Это как заниматься сексом с девушкой, которая не очень следит за своими партнерами, и не предохраняться. Извините за такую аналогию.

Степан Демура — финансовый и биржевой аналитик:

— Будет ли цепная реакция по всему миру? Во-первых, этот кризис еще не вызвал цепной реакции в американской банковской системе. Поживем — увидим. Но, если там начнутся проблемы, с проблемами столкнутся по всему миру. Потому что американская банковская система — самая устойчивая в мире на данный момент. Потому что там крупнейшие банки работают с плечом где-то «9, 10 к одному», то есть активы к капиталу. А европейские банки — «60 к одному», даже больше. Deutsche Bank уже лег, сейчас ложится Credit Suisse, например. Про китайскую банковскую систему вообще лучше промолчать, обойти ее стороной. Потому что это просто нечто, вышедшее за все рамки разумного…

Вопрос в том, смогут ли они (власти США — прим. ред.) это купировать. Пока что особой реакции нет на это. Пострадает кто больше всего? Поскольку они заявили, что всем вкладчикам компенсируют потери, вне зависимости от того, были они застрахованы или нет… Единственное, что для меня там была такая фраза непонятная, что компенсация произойдет не за счет денег налогоплательщиков… Вот это было бы интересно понять, как они подобное собираются делать.

Инвесторы, которые инвестировали в акции, облигации банков, конечно, пострадают. Вопрос ведь в том, насколько мощный удар будет по инвесторам.

Затронут ли нынешние события Россию? Они затронут опосредованно. Мировая экономика уже готова рухнуть в величайшую депрессию. Что, в принципе, конечно, вызовет падение спроса, производства и цен на энергоносители. Такое конкретное падение в стиле 2008–2009 годов. И это все будет надолго. Так это нас заденет. Но еще раз: экономика и мировая банковская система готовы схлопнуться. Потому что, когда у вас экономика перегружена долгом как никогда в истории, вы начинаете поднимать ставки с такой скоростью, с какой никогда не поднимали. И что-то должно рухнуть. Сломаться и рухнуть.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 15

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.