Ситуация меняется стремительно. Такие вещи, как объем просрочек и списаний по кредитам, изменение банковского кредитования в связи с ростом ставок и утратой платежеспособности заемщиков, объем убытков по ценным бумагам, изменение структуры активов и пассивов, адаптация к санкциям, обход SWIFT, оценить пока невозможно — недостаточно информации, констатирует Павел spydell Рябов. Поэтому затруднительно понять и убытки банков, но точно ясно, что они окажутся масштабнее, чем в 2008–2009 и 2014–2015 годах.

В пандемию было легче

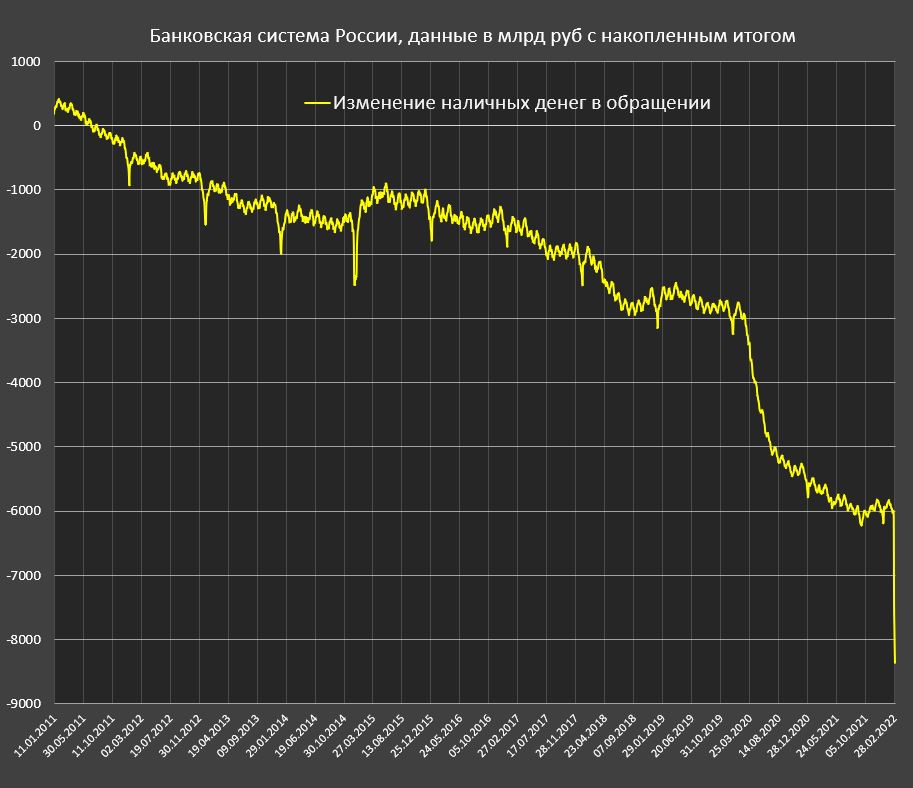

Из банковской системы России население изъяло 2.36 трлн руб. с начала спецоперации России против Украины. Пик был 25 февраля (1.39 трлн), далее 294 млрд, 315 млрд и 250 млрд по 2 марта включительно. Это самая сильная нагрузка за всю историю! На графике показано изменение наличных денег в обращении. Снижение означает, что население снимает наличность из банков, а рост кривой — наоборот, т. е. население размещает наличность в банковской системе. Реакция на COVID с марта 2020 г. по начало июля 2020 г. была чуть более 2 трлн и распределена равномерно.

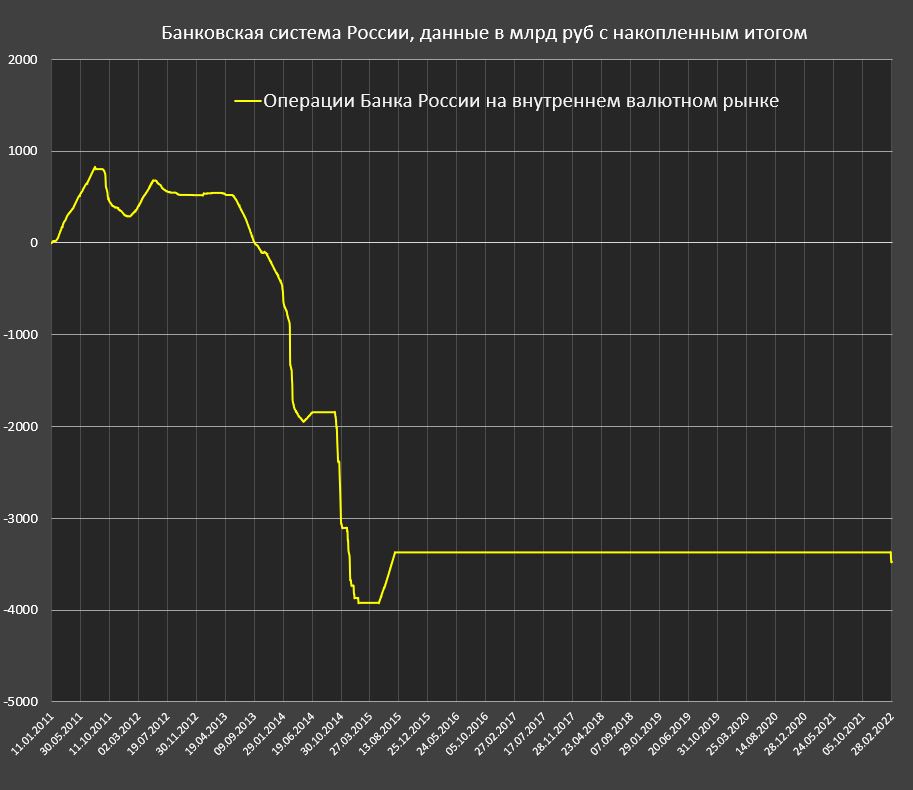

Интервенции ЦБ РФ после 24 февраля составили несущественные 103.6 млрд, где максимум был 25 февраля на уровне 84.8 млрд. После блокировки ЗВР, ЦБ РФ ушел с валютного рынка.

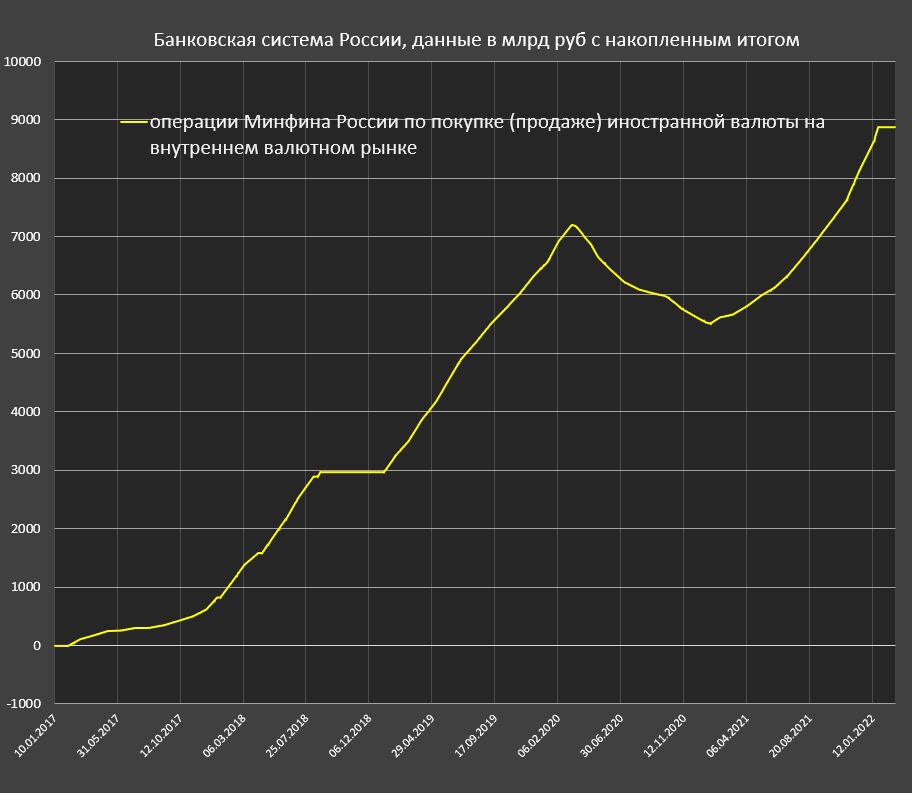

Для сравнения, с 4 кв. 2013 г. по 1 кв. 2015 г. ЦБ спалил более 4.5 трлн руб. резервов на поддержание курса. С августа 2015 г. операции на валютном рынке прекратились. Основной фактор изменение ликвидности с 2017 г. происходит от Минфина, а не ЦБ РФ в рамках реализации.

Первая фаза покупок продолжалась с января 2017 г. по август 2018 г. на сумму 3 трлн руб., вторая фаза с середины января 2019 г. до 13 марта 2020 г. на сумму 4.2 трлн руб. Далее в ответ на падение цен нефти, рынков, рубля, локдауны и ковид-кризис были продажи валюты вплоть до января 2021 г. на сумму 1.7 трлн руб. Третья фаза покупок продолжалась вплоть до острой фазы украинского кризиса. Купили валюты на 3.3 трлн, закончили 26 января 2022 г. И все, теперь Минфин впервые решил реализовывать избыточные доходы в экономику и на поддержание системы.

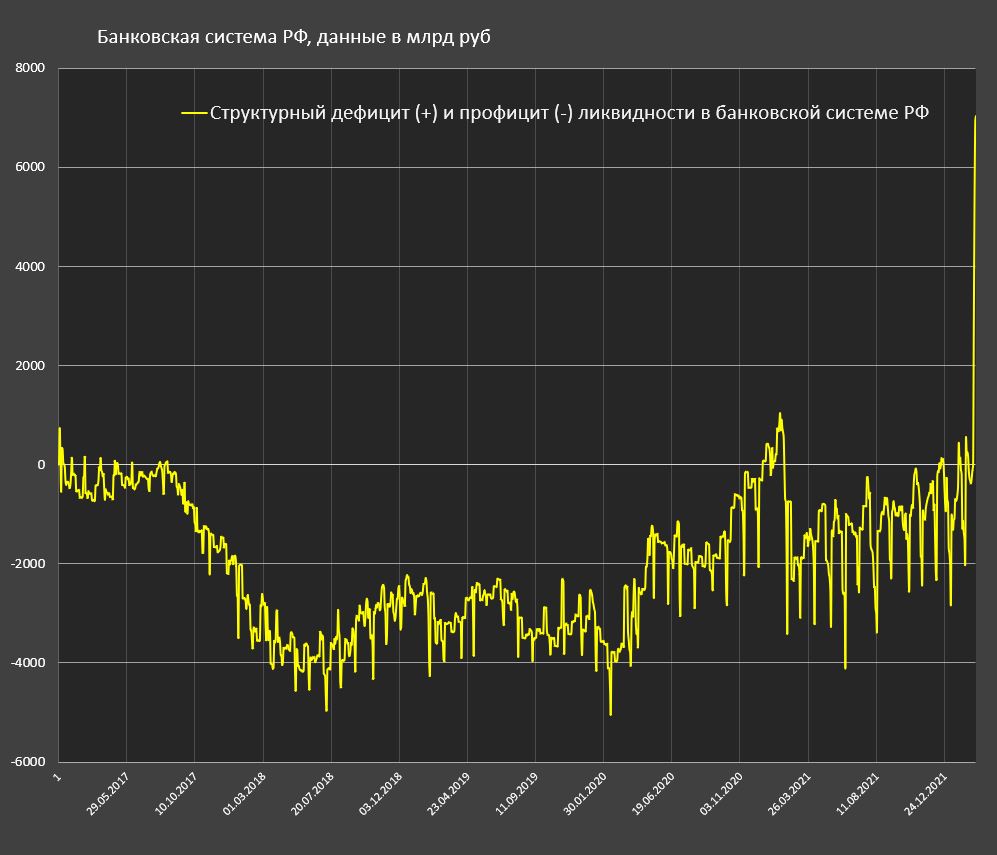

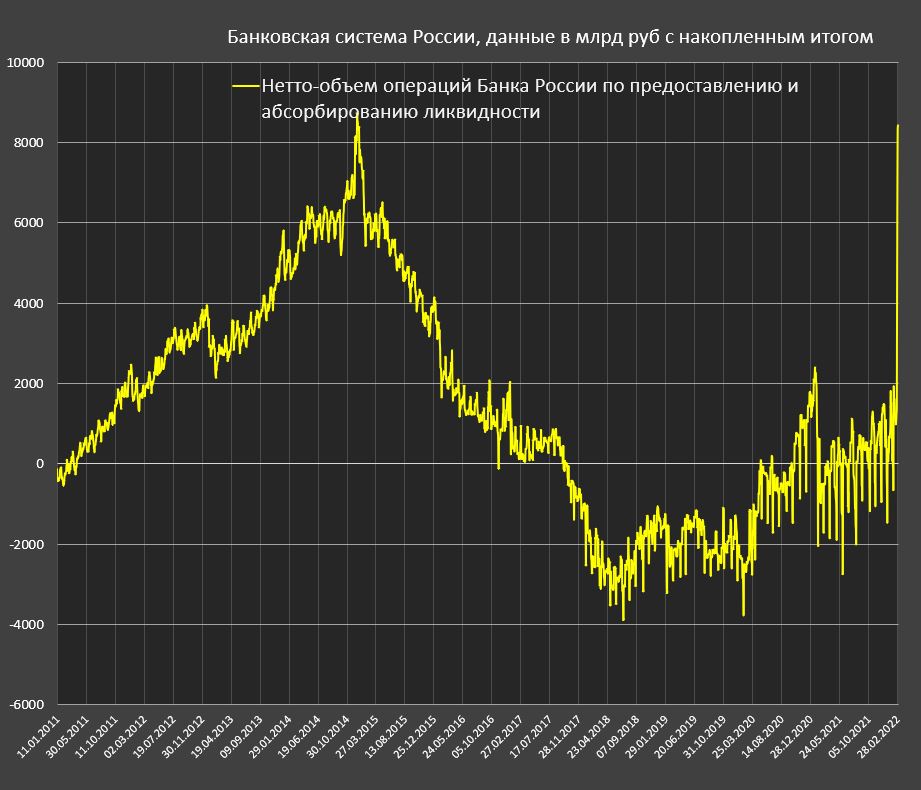

Около 7.5 трлн руб. — расчетный уровень структурного дефицита ликвидности в банковской системе России после начала военных действий.

Расчетный уровень структурного дефицита/профицита ликвидности представляет собой разницу между задолженностью по операциям рефинансирования и операциям абсорбирования Банка России. Структурный дефицит ликвидности банковского сектора — состояние банковского сектора, характеризующееся существованием у кредитных организаций устойчивой потребности в привлечении ликвидности за счет операций с Банком России. Обратная ситуация — наличие устойчивой потребности у кредитных организаций в размещении средств в Банке России — представляет собой структурный профицит ликвидности.

Интегральный объем фондирования банковской системы России со стороны ЦБ РФ как раз составил 7.5 трлн руб. с 21 февраля по 2 марта включительно. Именно такая потребность в ликвидности образовалась после начала военных действий. И это самая сильная нагрузка за все время.

Объем просрочек и списаний по кредитам, изменение банковского кредитования в связи с ростом ставок и утратой платежеспособности заемщиков, объем убытков по ценным бумагам, изменение структуры активов и пассивов, адаптация к санкциям, обход SWIFT — все это не известно никому в настоящий момент, ни Грефу, ни Набиуллиной. Пока недостаточно информации и не ясен масштаб кризиса. Все происходит стремительно, поэтому я слежу за развитием событий. Величины убытков банков оценить пока не представляется возможным, но точно ясно, что они будут масштабнее, чем в 2008–2009 гг. и 2014–2015 гг.

Павел spydell Рябов, 04.03.2022

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 0

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.