«Покупательная способность населения падает, и народ голосует рублем», — объясняют сумасшедший рост жестких дискаунтеров эксперты «БИЗНЕС Online». Вслед за «Моей ценой» от «Магнита» на казанский рынок рвется проект с «улетными ценами» от X5 Retail, подбирается «Доброцен», а «Светофоры» бросают якорь даже в торговых центрах. О том, как магазины «у дома» соперничают за клиентов с гипермаркетами в ТЦ и кто из дискаунтеров пошел по районам РТ, — в обзоре продуктового ретейла «БИЗНЕС Online».

В Казань постучался новый федеральный продуктовый проект — сеть дискаунтеров «Чижик». Бренд входит в группу компаний X5 Retail Group

В Казань постучался новый федеральный продуктовый проект — сеть дискаунтеров «Чижик». Бренд входит в группу компаний X5 Retail Group

В Казань вслед за «Моей ценой» прискачет «Чижик»

В Казань постучался новый федеральный продуктовый проект — сеть дискаунтеров «Чижик». Бренд входит в группу компаний X5 Retail Group, которая владеет «Пятерочкой», «Перекрестком» и «Каруселью». Ретейлер ищет менеджера по запуску распределительного центра для «Чижика». Соответствующая вакансия появилась на hh.ru, сайте для поиска персонала. Перечень обязанностей для кандидата широкий, но главное, пожалуй, — это организация запуска распредцентра с настройкой складов, подбором и обучением команды и последующая отгрузка товаров в магазины.

«По нашим данным, само открытие и поиск зон для торговых помещений под сеть „Чижик“ планируется не ранее середины 2022 года. Причем требования к помещениям выше в части подготовки со стороны собственников», — считает гендиректор АН «РеАгентство» Юрий Чикиров. По его словам, объект должен быть с отделкой силами собственника по «упрощенному» брендбуку — пол в плитке и чистовые стены.

«Чижик» скачет в Татарстан вслед за своим конкурентом. Как ранее писал «БИЗНЕС Online», в начале года формат дискаунтера в Татарстане запустил и «Магнит». Первые магазины «Моя цена» заработали в Казани и Нижнекамске. Концепция дискаунтера также предполагает малый формат, до 300 кв. м, с товарами первого ценового сегмента и собственной торговой маркой.

«„Чижик“ — это сеть для рациональных покупателей, приверженцев разумного подхода к покупкам», — рассказали «БИЗНЕС Online» в пресс-службе X5 Retail Group, не комментируя, впрочем, ближайшие намерения по захвату Казани. Формат предполагает небольшой (по сравнению с привычными «магазинами у дома» или «супермаркетами») ассортимент наиболее востребованных у покупателей товаров — около 800 позиций. Акцент сделан на собственные торговые марки, доля которых составит 60%. Ценовая политика дискаунтера предполагает более низкую стоимость средней продовольственной корзины на рынке, подход к ценообразованию основан на принципе «низкие цены каждый день», который не предусматривает скидок или промоакций: цены изначально низкие. «На обеспечение низких цен направлены узкий ассортимент, лаконичное оформление торгового зала как в части планировки, так и дизайна, а также упрощенная выкладка и небольшая площадь», — рассказали в компании. В среднем площадь дискаунтеров «Чижика» составляет 200–250 кв. м против 392 кв. м у «Пятерочки». Причем компании интересны места, которые находятся на второй-третьей линии городов. Переплачивать за аренду «квадратов» первой линии здесь не готовы.

Илья Якубсон: «Наши жесткие дискаунтеры — это не магазины для бедных, а магазины для разумного покупателя, для тех, кто не готов переплачивать»

Илья Якубсон: «Наши жесткие дискаунтеры — это не магазины для бедных, а магазины для разумного покупателя, для тех, кто не готов переплачивать»

«Наши жесткие дискаунтеры — это не магазины для бедных, а магазины для разумного покупателя, для тех, кто не готов переплачивать», — рассказывал в своем интервью гендиректор «Чижика» Илья Якубсон. По его словам, средний чек в сети составил 500–600 рублей. Затраты на открытие одного магазина — от 7 млн до 9 млн рублей в зависимости от изначального состояния помещения.

На сегодня сеть «Чижик» насчитывает всего 29 точек в России. В основном они сосредоточены в Москве и области. «Здесь очень высокая конкуренция, что дает нам возможность тестировать наши идеи сразу в „большой воде“», — объясняют в компании свою стратегию роста. О запуске нового формата X5 Retail Group впервые сообщила в конце прошлого года, в 2021-м в планах ретейлера было запустить 40–50 таких магазинов. Сам формат работает в пилотном режиме, однако с 2022-го «Чижик» намерен пойти по стране рассчитывает приступить к активному расширению — плюс 3 тыс. дискаунтеров за следующие три года. В планах — присутствие практически во всех городах-миллионниках.

Успех «Чижика» будет зависеть от зоны покрытия, считает заместитель гендиректора консалтинговой компании A-Development Владимир Шайхиев. «Учитывая малый формат магазина, это будет панацея для точечной посадки, и они могут круто развернуться. Приведу в пример двух конкурентов — „Самокат“ и „Яндекс.Лавку“. У „Самоката“ зона покрытия значительно больше, соответственно, по товарообороту они идут вверх. Все зависит от агрессивности развития данного направления. В любом случае он будет востребован», — говорит эксперт.

«Жизнь дорожает, деньги дешевеют, покупательная способность, к сожалению, в своей массе снижается. Но рынок продуктов питания стабильный: есть хочется всегда»

«Жизнь дорожает, деньги дешевеют, покупательная способность, к сожалению, в своей массе снижается. Но рынок продуктов питания стабильный: есть хочется всегда»

Почему растут жесткие дискаунтеры

По словам экспертов на рынке недвижимости, сегодня «Чижик» прорабатывает региональную бизнес-модель. Свой распределительный центр в Казани позволит минимизировать издержки в текущей конкурентной среде. И это станет основой дальнейшего развития сети, считает Чикиров. Тенденции ухода в сегмент «лоукост» обоснованы, говорит он: «Жизнь дорожает, деньги дешевеют, покупательная способность, к сожалению, в своей массе снижается. Но рынок продуктов питания стабильный: есть хочется всегда».

Причины сумасшедшего роста жестких дискаунтеров вполне понятны: покупательная способность населения падает, а есть все равно нужно, и народ голосует в данной ситуации рублем. Только «Светофор» по выручке вырос за прошлый год на 40 процентов, а это очень серьезный индикатор уровня платежеспособности населения.

Впрочем, с этим мнением Кабирова согласны не все. Некоторые наблюдатели отмечают, что многим людям со средним достатком просто свойственно экономить. И им приятно покупать ряд товаров по хорошей цене: они приезжают в такие дискаунтеры на машинах раз в одну-две недели и доверху загружают тележки тем, что не портится. Вряд ли можно назвать нищим покупателя, приехавшего на иномарке бюджетного сегмента, в чеке которого фигурирует сумма в несколько тысяч рублей. А ведь те же «Светофоры» бросают якорь в таких местах, до которых зачастую общественный транспорт не ходит в принципе.

Что касается локации — как правило, для такого формата она не первостепенна, согласен Шайхиев. Найти помещение дискаунтеру легче, чем аналогичным сетям с большим ассортиментом: у них свои требования к геометрии помещения и по входным группам. Они экономят на арендной плате. «Дискаунтеры большого формата, как „Светофор“ и „Доброцен“, садятся даже в глухих местах! Потому что к ним едут, это целевой трафик, — отмечает наш собеседник. — Конкуренция всегда хороша с точки зрения качества и стоимости».

В поисках новых площадок для своей сети и «Светофор». Компания является крупнейшей российской сетью розничных складов-магазинов и работает в формате жесткого дискаунтера

В поисках новых площадок для своей сети и «Светофор». Компания является крупнейшей российской сетью розничных складов-магазинов и работает в формате жесткого дискаунтера

«Светофор» опередил «Ашан», «Авокадо» обогнали «Фасоль», а «Победа» захватывает райцентры Татарстана

Что еще нового на рынке дискаунтеров и остальных продуктовиков? Намеревается зайти в Казань и «Доброцен» — федеральная сеть дискаунтеров ищет менеджера по развитию розничной сети с зарплатой от 50 тыс. до 200 тыс. рублей на руки. Что любопытно, заходить в Татарстан сеть начала с районов. Продуктовые уже работают в Камских Полянах, Мамадыше и Елабуге. Это магазины-склады с паллетной выкладкой на площади от 800 до 1,2 тыс. кв. метров. На сегодня у «Доброцена» более 350 магазинов в 7 федеральных округах по России, а также развитая сеть в страх СНГ.

В поисках новых площадок для своей сети и «Светофор». Компания, основанная братьями Андреем и Сергеем Шнайдерами, является крупнейшей российской сетью розничных складов-магазинов и работает в формате жесткого дискаунтера. Если раньше она открывалась только на окраинах Казани, то теперь представлена и в ТЦ «Гулливер» рядом с комплексом «Савиново» и ТЦ XL. Новый филиал также скоро открывается на Тэцевской. Всего в столице РТ уже 15 магазинов сети. По итогам первого полугодия 2021 года «Сфетофор» стал самой быстрорастущей сетью среди ретейлеров в России. По данным рейтинга Infoline, «Светофор» занял 10-ю строчку с выручкой 120,5 млрд рублей, прибавив 34% за год. На 9-м — Ozon с оборотом 141,9 миллиарда. Эти два игрока впервые вытеснили из рейтинга сети гипермаркетов «Ашан» и Metro по объему выручки.

Что касается еще одного дискаунтера — продсклада «Победа», на сегодня он представлен только в двух локациях Казани. Однако наметилась тенденция охватить райцентры республики. Продсклад уже работает в Арске, Азнакаево, Альметьевске, Заинске, Бугульме, Буинске, Лениногорске, Камских Полянах, Менделеевске, Мензелинске, Тетюшах, Нурлатах и Чистополе, не говоря уже о крупных городах, таких как Зеленодольск, Нижнекамск и Челны.

Что касается еще одного дискаунтера — продсклада «Победа», на сегодня он представлен только в двух локациях Казани

Что касается еще одного дискаунтера — продсклада «Победа», на сегодня он представлен только в двух локациях Казани

Дискаунтеры постоянно ищут недооцененные объекты или помещения собственников, находящихся в безвыходном положении, добавляют в «РеАгентстве». Ставки — 250–500 рублей за «квадрат» с четким техническим заданием по подготовке помещений со стороны собственников с большими каникулами на запуск магазинов (до 4–6 месяцев). Крупноформатные дискаунтеры рассматривают достаточно большие площади — от 800 кв. м, так как продажи идут с паллетов. Требования к помещениям гораздо ниже, чем у классических ретейлеров. Но по факту, как отмечают эксперты, собственники хороших локаций не всегда идут на размещение в своем помещении магазинов подобного формата. «Такие арендаторы не формируют „потенциал“ помещения, если собственник захочет в дальнейшем продать его. Хотя считаются достаточно стабильными и хорошими арендаторами», — считают в «Регион. Бизнес. Недвижимость».

Из-за ограничений на посещение ТЦ новые пути развития ищут и гипермаркеты. Как рассказали «БИЗНЕС Online» в «Ленте», в первые дни после внедрения системы QR-кодов в Татарстане здесь фиксировали снижение трафика примерно на 20%. Покупатели демонстрируют поведение, характерное для первой волны пандемии: несмотря на падение трафика, незначительно увеличивается средний чек, то есть люди закупаются впрок. Компания начинает развивать новый формат — «Мини Лента», то есть магазин «у дома» для быстрых покупок. Когда подобный откроется в Казани, пока не говорят. Сегодня подобные точки открыты в Москве и Московской области, Санкт-Петербурге и Ленинградской области, а также в городах Сибири. Акцент сделан на свежую выпечку, овощи, фрукты, другие товары категории свежих продуктов.

Сети «у дома», на мой взгляд, сегодня находятся на очень тяжелом конкурентном рынке. С одной стороны, их подпирают классические сети. С другой стороны, развивается онлайн-доставка — такие игроки, как «СберМаркет», «Яндекс.Лавка», «Самокат» и прочие. Также сильно давит на их эффективность и отрасль в целом снижающаяся покупательная способность населения.

Относительно новый игрок на рынке Татарстана — франчайзинговая сеть продуктовых магазинов «Авокадо». За два года она разрослась до 3 тыс. точек в 160 городах России. По словам менеджера проекта в Казани и Набережных Челнах Александра Карапетяна, по партнерской программе заключено уже около 30 договоров с предпринимателями на территории Татарстана — в Казани, Челнах, Альметьевске и Чистополе. По какой схеме открываются магазины? «Компания „Сладкая жизнь“ инвестирует в открытие магазина до 400 тысяч рублей на оборудование, ребрендинг или автоматизацию. Партнерская программа не предполагает роялти и паушального взноса», — говорит Карапетян. Остальную сумму вкладывает сам бизнесмен. Программа не подразумевает коробочного решения, здесь подготавливают индивидуальный проект для каждого магазина. На данный момент «Авокадо» превосходит по размеру главного конкурента — франшизу «Фасоль» (1,8 тыс. магазинов) от немецкого ретейлера Metro Cash & Carry. Хотя у компании также были планы по расширению присутствия в Татарстане. До конца 2021 года здесь говорили о 25 новых магазинах формата «у дома» в Казани и 15 — в Набережных Челнах.

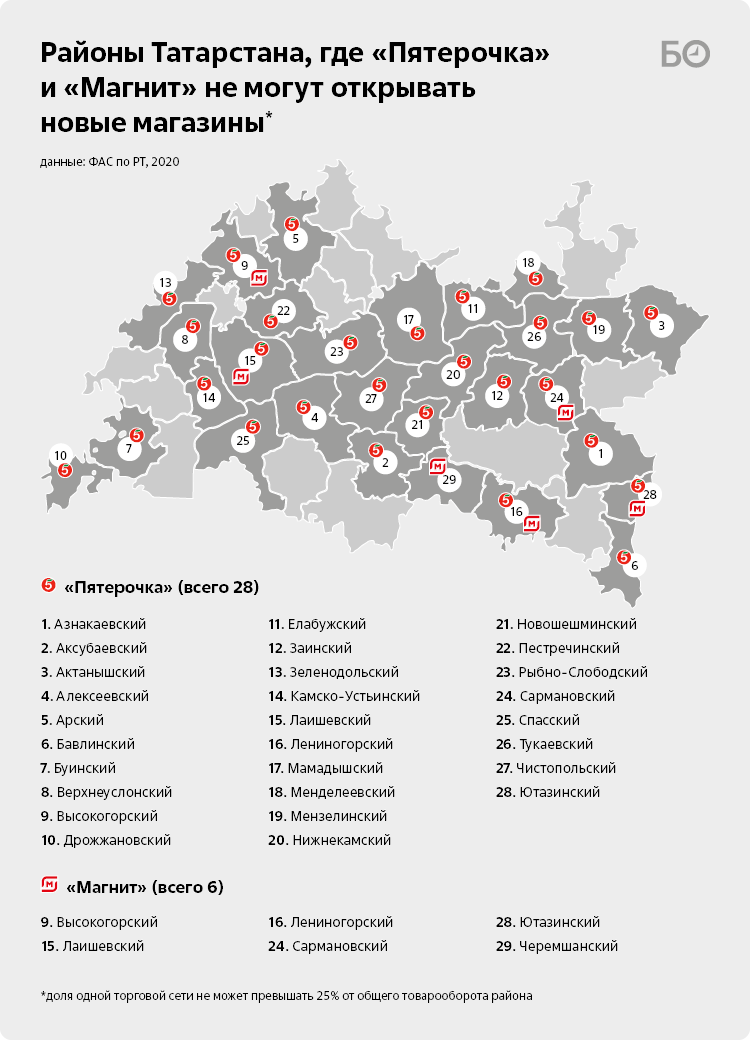

«Пятерочка» больше не может открывать новые магазины в 29 районах республики, в том числе в близлежащих к Казани Высокогорском, Зеленодольском, Лаишевском и Пестречинском. Таков закон

«Пятерочка» больше не может открывать новые магазины в 29 районах республики, в том числе в близлежащих к Казани Высокогорском, Зеленодольском, Лаишевском и Пестречинском. Таков закон

Куда идет продуктовый ретейл

Какие же тенденции ждут продуктовый ретейл? Очевидно, что ведущие федеральные ретейлеры начали мягкую экспансию в бюджетном сегменте — расти в обычном для них формате они уже не могут из-за ограничений федеральной антимонопольной службы. Что касается общей картины в продуктовом ретейле Татарстана, то, как рассказали «БИЗНЕС Online» в пресс-службе ФАС по РТ, на территории республики сегодня действует не менее 24 торговых сетей. Из них 11 — федеральные и 13 — региональные. Бесспорный лидер по числу точек — «Пятерочка» (374 магазина в Казани) и «Магнит» (233). Но бесконечно открывать новые точки федералы не могут, за этим следит антимонопольная служба, дабы не допустить доминирования кого-то одного из них в ущерб остальным и поддерживать здоровую рыночную конкуренцию.

Наиболее сложная ситуация по дальнейшему увеличению присутствия в РТ — у ООО «Агроторг», т. е. «Пятерочки». «Пятерочка» больше не может открывать новые магазины в 29 районах республики, в том числе в близлежащих к Казани Высокогорском, Зеленодольском, Лаишевском и Пестречинском. Таков закон: доля продовольственных товаров этой торговой сети там превысила 25% объема всех реализованных продовольственных товаров в денежном выражении за предыдущий финансовый год. Чуть получше в этом плане чувствует себя АО «Тандер («Магнит»). Его доля превысила норматив только в пяти районах республики — Высокогорском, Лаишевском, Лениногорском, Сармановском, Черемшанском и Ютазинском.

«Федеральные сети — это монстры, которые способны сожрать любого, если им это нужно, — отмечает Кабиров. — У федеральных сетей, конечно же, есть широкие возможности по ценникам. Они диктуют свои условия поставщикам за свои объемы — ни одна региональная сеть никогда не сможет конкурировать с федералами в этом вопросе, объемы не те! На наш взгляд, выживут лишь те немногие, кто сумеет разработать свою уникальную концепцию, которая не будет интересна федеральным игрокам». С этим мнением согласен и аналитик ГК «ФИНАМ» Алексей Коренев. «Если по крупным торговым точкам спорить с Х5 Group, „Магнитом“ или „Лентой“ крайне сложно, то в сегменте небольших магазинов у региональных ретейлеров есть все шансы отвоевать свою долю рынка», — считает он. Именно в этом формате, «у дома», федеральные сети испытывают наибольшую конкуренцию с новыми игроками и региональными сетями.

Пандемия внесла существенные коррективы в то, как именно покупатели теперь предпочитают пользоваться услугами ретейла, говорят эксперты. Супермаркеты и гипермаркеты отошли на второй план. Популярность набирают магазины формата «у дома» (находятся в пешей доступности и в этом плане просто удобны) и жесткие дискаунтеры (многим это действительно выгодно). Учитывая ограничения, которые накладывают антиковидные меры, участники рынка выделяют несколько тенденций по продуктовым сетям:

- рост товарооборота в магазинах формата «у дома»;

- уход от гипермаркетов к супермаркетам;

- развитие дискаунтеров;

- доставка продуктов через маркетплейсы и сервисы.

Поэтому на фоне пандемии многие крупные ретейлеры спешно перестраивают формат работы своих торговых точек под изменившиеся требования, и такая тенденция сохранится в будущем.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 234

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.