Пузырь на рынке недвижимости стал платой за якобы дешевую ипотеку от девелоперов. Центробанк утверждает, что доля ипотеки по околонулевым ставкам достигла 66%. Для застройщиков это спасательный круг: клиент получает низкую ставку и минимальный месячный платеж, согласившись на очень существенное удорожание квартиры. Ведомство Эльвиры Набиуллиной фиксирует искусственный рост цен на жилье и другие риски схемы, угрожая задушить «бесплатную» ипотеку.

Ведомство Эльвиры Набиуллиной опубликовало доклад с негативными прогнозами по так называемой субсидированной ипотеке со ставками 0,01–0,1% годовых. «Наиболее чувствительные потери будут нести граждане», — говорится в прогнозе ЦБ

Ведомство Эльвиры Набиуллиной опубликовало доклад с негативными прогнозами по так называемой субсидированной ипотеке со ставками 0,01–0,1% годовых. «Наиболее чувствительные потери будут нести граждане», — говорится в прогнозе ЦБ

Эльвира Набиуллина: «Льготная ипотека от застройщика увеличивает риски образования пузыря»

Ведомство Эльвиры Набиуллиной опубликовало доклад с негативными прогнозами по так называемой субсидированной ипотеке со ставками 0,01–0,1% годовых. «Практика льготной ипотеки от застройщика увеличивает риски образования пузыря сначала за счет технического разгона цен на жилье, а затем и в случае схлопывания пузыря, — говорится в прогнозе ЦБ. — Банки будут нести потери как по дефолтным ипотечным кредитам, так и по кредитам на проектное финансирование. Однако наиболее чувствительные потери понесут граждане. В случае реализации данного системного риска потребуется масштабная поддержка населения, застройщиков и банков, что, в свою очередь, приведет к дополнительному росту бюджетных расходов в условиях кризиса».

Супердоступная ипотека уронила средневзвешенную ставку первичной ипотеки с 5,9% в январе до 3,7% в августе этого года, говорится в докладе ЦБ. В общем, мечта об околонулевых «американских» ставках стала реальностью в России. В самих США, к слову, ставки по 30-летним кредитам превысили 7% годовых.

Первая волна совместных программ банков и застройщиков в России возникла в 2016-м. Клиентам тогда предлагали оформить ипотеку под 6–8% годовых при рыночной ставке 10–11,5%. Акция действовала только на первые годы выплаты займа. Программа не пользовалась популярностью, поскольку ставки на кредиты снижались вслед за ключевой ставкой ЦБ. С 2016-го Центробанк регулярно уменьшал ключевую ставку, которая за пять лет опустилась с 11,5% годовых до исторического минимума в 4,25%.

Вторая волна пришлась на начало – середину 2021 года. После жестких «коронавирусных» ограничений начала 2020-го рынок новостроек РФ на фоне господдержки ставил рекорды продаж, но в начале 2021 года сверхвысокий спрос начал падать из-за роста ключевой ставки ЦБ. В ответ застройщики Татарстана стали субсидировать и опускать ставку «путинской» ипотеки до 5% годовых, а семейную ипотеку предлагали под 1,8% годовых на весь срок кредитования.

Третья волна началась в апреле 2022-го, когда ключевая ставка ЦБ выросла до 20% годовых. На фоне подорожавших кредитов, роста цен на стройматериалы и упавшего спроса застройщики стали активнее субсидировать ипотеку. Например, в Казани и Татарстане с начала лета предлагают ипотеку под 0,1% и даже под 0,01% годовых.

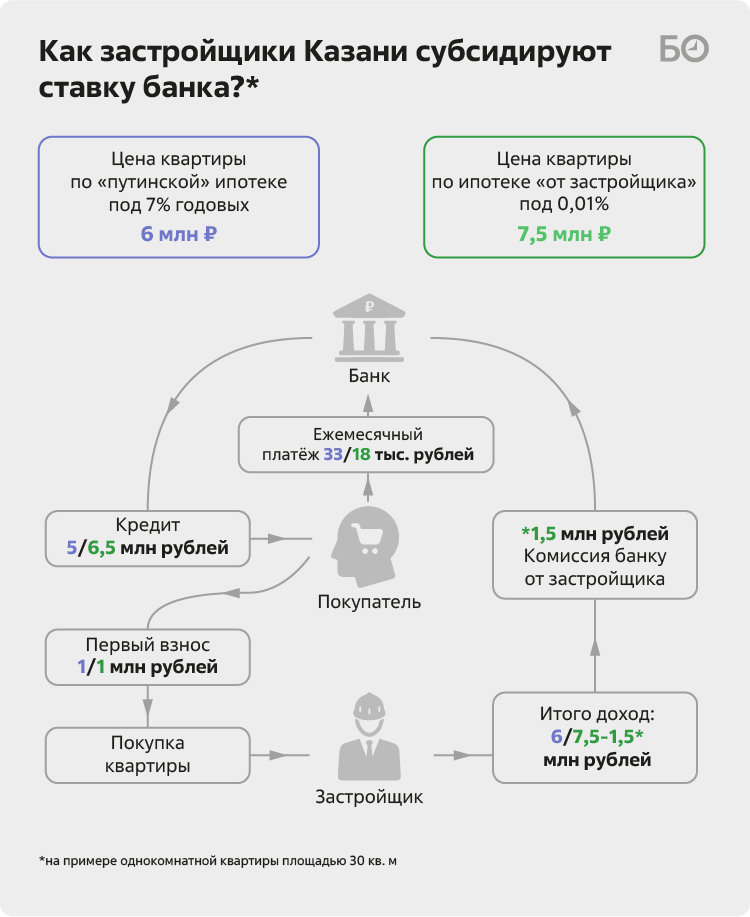

Как работают совместные программы банков и девелоперов по экстремально низкой ставке и чего боится ЦБ?

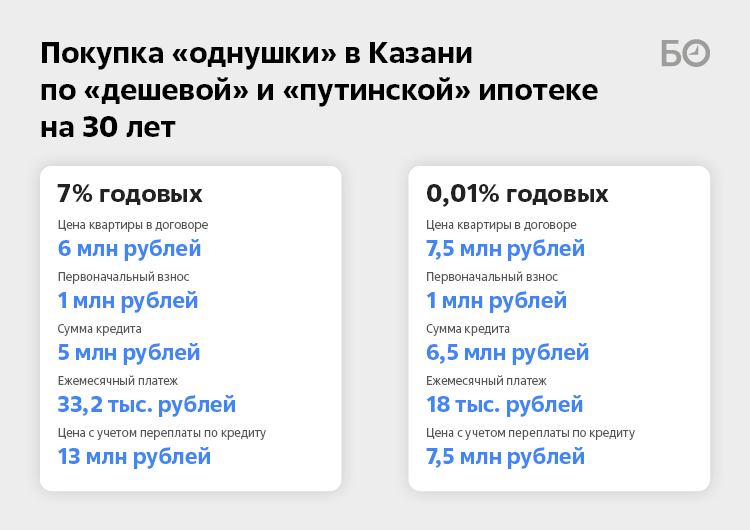

- Цена квартиры повышается на 20–30% и выше. Эту комиссию застройщик платит банку для компенсации его выпадающих доходов по ипотеке. Например, однокомнатная квартира в Казани по ставке «путинской» ипотеки в 7% годовых стоит около 6 млн рублей, а с околонулевой ставкой — уже 7,5 млн рублей.

- Банк реинвестирует переплату за квартиру в кредиты следующим ипотечным заемщикам — отсюда и надувание пузыря.

Популярность продукта растет. Доля дармовой ипотеки в пяти крупнейших ипотечных банках по итогам II квартала 2022 года выросла в 4 раза до 66%. Попытки выяснить у ЦБ долю таких кредитов за 9 месяцев не увенчались успехом. Регулятор не предоставил «БИЗНЕС Online» сведений ни по Татарстану, ни по России. «Такая статистика не ведется», — сообщили в татарстанском отделении ЦБ. Не стали отвечать на вопросы издания о «бесплатной» ипотеке и в татарстанских отделениях Сбера, ВТБ, Ак Барс Банке.

Растут сроки кредитования, сообщили «БИЗНЕС Online» в национальном бюро кредитных историй (НБКИ). В России соответствующий показатель за три года вырос на 28% до 23 лет и 4 месяцев, а в Татарстане — на 35% до 23 лет и 8 месяцев. «Рост сроков ипотечных кредитов в последние годы обусловлен стремлением кредиторов снизить среднемесячный платеж по ипотеке, сократив таким образом долговую нагрузку заемщиков», — объясняет директор по маркетингу национального бюро кредитных историй Алексей Волков.

Банки придерживаются консервативного подхода и выдают ипотечные кредиты только гражданам с высоким персональным кредитным рейтингом (ПКР), говорят в НБКИ. Так, среднее значение ПКР в сентябре составило 603 балла из 999, оно уже много месяцев держится на стабильном уровне в 602–607 баллов. Центробанк, напротив, говорит о росте выдачи рискованных кредитов с низким первоначальным взносом.

Доля кредитов с первоначальным взносом от 10 до 20% увеличилась в II квартале на 5,5% до 40% в сравнении с январем – мартом. При этом на первичном рынке показатель достиг исторического рекорда в 58%, прибавив 19% к I кварталу.

«Рубль в месяц»: клевать ли на «бесплатную» ипотеку?

Сайты девелоперов пестрят рекламой ипотеки в духе «плати за квартиру 1 рубль в месяц». Рассмотрим положительные и отрицательные стороны «бесплатной» ипотеки.

Плюсы:

- низкий ежемесячный платеж;

- меньше процентов по кредиту;

- выгодно гасить по графику;

- сэкономленные деньги можно потратить на ремонт или купить мебель.

Минусы:

- невыгодно гасить досрочно;

- низкая ставка часто действует ограниченный период, после чего вырастает;

- увеличенная стоимость квартиры на 20–30%;

- ограниченный выбор — застройщики предлагают непопулярные квартиры.

Посмотреть разные варианты расчетов можно, к примеру, на сайте ПИКа. Берем двухкомнатную квартиру площадью 51,5 кв. м, ключи от которой покупатель получит в 2024 году. Срок ипотеки — 30 лет.

Ипотека 1%. Цена квартиры — 8,3 млн рублей (162 тыс. рублей за 1 кв. м). Первоначальный взнос — 15%, или 1,25 млн рублей. Ежемесячный платеж — 22,8 тыс. рублей. Итоговая стоимость — 9,5 млн рублей. Выбор квартир при этом ограничен застройщиком.

Ипотека 1,99%. Цена квартиры — 7,96 млн рублей (155 тыс. рублей за 1 кв. м). Первоначальный взнос — те же 15%, или 1,25 млн рублей. Ежемесячный платеж — 24,8 тыс. рублей. Итоговая стоимость — 10,2 млн рублей.

Ипотека 6,7%. Цена квартиры — самая низкая: 6,9 млн рублей (134 тыс. рублей за 1 кв. м). Первоначальный взнос — 15%, или 1,25 млн рублей. Ежемесячный платеж — 36,4 тыс. рублей. Итоговая стоимость — 14,35 млн рублей.

Таким образом, по сравнению с минимально доступной ипотечной программой удорожание квартиры в момент подписания договора — от 1 млн до 1,4 млн рублей. Однако конечная стоимость при условии, что покупатель платит все 30 лет, меняется от 9,5 млн до 14,35 млн рублей.

«При льготной ипотеке основной риск берет на себя заемщик из‑за завышения цены приобретаемой недвижимости, — сообщает Центробанк. — При необходимости продать квартиру заемщик может не только потерять первоначальный взнос, но еще и остаться перед банком в долгу, поскольку вырученных средств не хватит на погашение всей задолженности». Но некоторые эксперты видят в такой ипотеке выгоду.

Квартиру, как правило, меняют раз в 10–15 лет. За это время рынок в цене изменится настолько, что изначальная стоимость жилья не будет иметь значения. А вероятность падения цены квадратного метра очень мала.

Но как насчет необходимости продать квартиру до выплаты ипотеки? Зачастую о таком исходе событий никто не задумывается, говорит руководитель отдела ипотечного кредитования АН «Флэт» Анна Смирнова. «Клиенты, когда покупают недвижимость, больше ориентируются на ежемесячные платежи, нежели на стоимость объекта», — объясняет она ошибку покупателей.

«Ипотека сегодня пользуется большим спросом, и довольно мощное лобби застройщиков заинтересовано в развитии этого рынка более быстрыми темпами, чем он в состоянии развиваться»

«Ипотека сегодня пользуется большим спросом, и довольно мощное лобби застройщиков заинтересовано в развитии этого рынка более быстрыми темпами, чем он в состоянии развиваться»

Застройщики: «Мы же не в наперстки играем — процесс прозрачен для всех его участников»

Приглядимся к докладу Центробанка, в котором описаны риски околонулевых ставок для банков, застройщиков и государства:

- Недооценка процентных рисков. Кредитные организации полагают, что заемщики будут погашать такие кредиты досрочно, как и классическую ипотеку, за 7–10 лет. Но из-за экстремально низких ставок заемщикам это невыгодно. Скорее всего, ожидаемые сроки погашения увеличатся до контрактных 25–30 лет. А это сократит скорость оборота капитала.

- Переоценка банками доходности реинвестирования комиссии на всем сроке кредита.

- Отсрочка выплаты застройщиком комиссии до момента сдачи дома и раскрытия счета эскроу. Зачастую комиссия уплачивается с рассрочкой либо за счет бридж-кредита. В этом случае растут кредитные риски банков.

- Рост нагрузки на госбюджет из‑за субсидирования кредитов в течение более длительного срока.

- Опасность системных рисков. Застройщики — бенефициары в среднесрочной перспективе, но могут пострадать в дальнейшем, поскольку схема создает риски для остальных.

- Ложные ценовые ориентиры. Коррекция цен на жилье после роста последних лет позволила бы повысить доступность жилья для граждан, но в результате действия льготной ипотеки от застройщика цены на первичном рынке оказались завышенными. По сути, имеет место маскировка снижения цен на недвижимость.

Риски, которые видит ЦБ РФ, существуют, говорит аналитик финансовой группы «Финам» Наталия Пырьева. «Но околонулевые ставки по ипотеке от застройщиков пользуются спросом и выгодны для клиента в долгосрочной перспективе, — продолжает эксперт. — Формулировка „создает ложные ориентиры для всего рынка недвижимости“ слишком громкая, поскольку клиент не вслепую оформляет такой ипотечный продукт. По нашим оценкам, программа оказывает больше поддержки рынку и населению, нежели создает ложные ориентиры».

О наличии ложных ориентиров говорят риелторы, которые на вторичном рынке сталкиваются с позицией собственников в духе «хочу продать не дешевле, чем у застройщика». «В итоге все стоит, — говорит руководитель АН „АртХаус“ Анна Костыркина, оценивая долю „нулевой“ ипотеки в продажах агентства на уровне 20%. — По этой ставке хорошо продается недвижимость в пригороде Казани, которая не особо пользуется спросом. Но за счет интересного предложения и небольших ежемесячных платежей покупатель готов вкладывать деньги и в эти жилые комплексы».

«Опасения Центрального банка для финансового рынка часто бывают завышенными. Но в этом случае риск действительно присутствует, — говорит президент ассоциации российских банков Гарегин Тосунян. — Ипотека сегодня пользуется большим спросом, и довольно мощное лобби застройщиков заинтересовано в развитии данного рынка более быстрыми темпами, чем он в состоянии развиваться. Я бы не переоценивал здесь избыточность опасений Центрального банка, которые существуют, но должны быть в разумных пределах. С другой стороны, рынок надо поддерживать и застройщики по-своему правы».

ЦБ настроен усилить меры по информированию и защищать потребителей. Регулятор уверен, что информация о полной стоимости кредита в процентах годовых, как правило, совсем не информативна, поскольку в нее не включаются сведения о переплате заемщика.

«ЦБ делал акцент, что застройщики якобы скрывают от покупателя все нюансы подобной ипотеки и, более того, сознательно вводят в заблуждение, лишь бы заключить сделку, — говорит директор группы компаний „СМУ-88“ Наиль Галеев. — Мы же не в наперстки играем — процесс прозрачен для всех его участников, и застройщики в первую очередь заинтересованы в том, чтобы покупатель ясно понимал всю процедуру. Поэтому при консультации прямо говорим об изменении цены, подробно рассказываем о рисках и прямо говорим, что при тех или иных условиях человек может потерять деньги, даже если на первый взгляд сделка кажется выгодной».

Участники рынка и эксперты считают, что запрет Центробанка на «бесплатную» ипотеку только навредит рынку

Участники рынка и эксперты считают, что запрет Центробанка на «бесплатную» ипотеку только навредит рынку

«Рынок сам откажется от околонулевой процентной ставки»

Участники рынка и эксперты считают, что запрет Центробанка на «бесплатную» ипотеку только навредит рынку.

«Ситуация вокруг субсидируемых процентных ставок довольно странная, — говорит директор группы компаний „СМУ-88“. — Иногда складывается такое ощущение, что ЦБ планомерно и систематично зачищает рынок доступных ипотечных продуктов, не желая искать компромиссы. Мы пытаемся как-то приспособиться и сохранить для покупателей не просто возможность для покупки, но еще и предложить комфортные условия. Однако места для маневра остается все меньше».

Размер комиссии банку в 20–30% не стоит на месте и продолжает расти, говорят участники рынка, однако так ослабляется интерес застройщиков и покупателей к дешевой ипотеке.

«Рынок сам откажется от околонулевой процентной ставки. Такая сделка станет стопроцентно выгодной, если у покупателя не будет никаких значительных изменений в долгосрочной перспективе, — говорят в СМУ-88. — То есть, если человек в течение 30 лет будет сохранять определенный уровень дохода, никуда не переедет, ему не понадобится еще раз сменить жилье. В жизни так не бывает. Поэтому сегодня интерес к таким ипотечным предложениям угас: последнюю подобную сделку мы заключили месяц назад».

На смену приходят схемы комбинированной ипотеки, которые учитывают разные жизненные обстоятельства. Например, человек покупает новую квартиру в строящемся доме, продает единственное жилье, а живет в съемной квартире. Такому покупателю банк предлагает программу, по которой первые четыре года ипотека будет с нулевой ставкой. За это время дом достроят, квартиру отремонтируют, а издержки на обслуживание кредита в первые четыре года будут минимальными.

«Субсидия бывает с понижением рыночной ставки либо комбинированная: стандартная ипотека плюс льготная от государства, — рассказывают в #Суварстроит. — Почему появляются такие комбопрограммы? Потому что в Казани недостаточно регионального лимита в 6 миллионов рублей. Почему все отмечают столицу РТ? Потому что застройщики стараются строить красивые, современные и комфортные дома. Поэтому сюда приезжают жить из других регионов. В Москве и Санкт-Петербурге на новую квартиру нужно 12 миллионов рублей, а Казани — от 9 миллионов. Нужно, чтобы и ставка была ниже, и лимит больше. Это позволит дальше продолжать строить комфортное жилье и продавать по льготной ипотеке от государства, а пока вынуждены субсидировать по „комбо“».

Приведем другой пример комбоипотеки. Трехкомнатная квартира в Казани стоит 10 млн рублей, из которых по льготной «путинской» ипотеке под 7% годовых покупатель с 1,5 млн рублей первоначального взноса может оплатить 6 млн рублей. Оставшиеся 2,5 млн рублей надо брать по стандартной ставке под 12% годовых. Увеличь для Казани лимит «путинской» ипотеки до 9 млн рублей, не стало бы и потребности доплачивать по стандартной ставке.

«В ближайшее время комбопродукты станут основным инструментом для покупки жилья, — полагает Галеев. — Дело в том, что сегодня даже при льготной ипотеке с господдержкой ежемесячный платеж очень высокий. Поэтому стремимся с банками снизить как ежемесячную нагрузку на покупателя, так и итоговую стоимость кредита. Сопутствующее удорожание квартиры — это наценка, которую добавляет банк, а не застройщик. Вот такое противоречие — повышать цену, чтобы в итоге не переплатить».

Действующие ипотечные программы от государства и застройщиков не формируют высокой активности на рынке, говорят в «Финаме». «Рынок сильно перегрет, поэтому в перспективе до конца года не ожидаем сильных продаж или анонса новых программ от государства, — говорит Пырьева. — Маловероятно, что так сможет активизироваться спрос на фоне снижения доходов населения».

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 69

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.